هر شرکت در پایان دورههای مالی خود، گزارش مالی خودش را روانه بازار میکند. شرکتهای فعال در بورس موظف هستند تا گزارشهای ماهانه، فصلی و سالانه خودشان را در سامانه کدال بارگذاری کنند. صورت سود و زیان، یکی از بخشهای جداییناپذیر هر گزارش مالی فصلی و سالانه است. اگر نمیدانید صورت سود و زیان چیست یا چگونه تحلیل میشود، ادامۀ این مطلب برای شماست. در این مطلب از فردانامه از تعریف تا عناصر مهم این گزارش را برایتان توضیح میدهیم.

صورت سود و زیان چیست

در صورت سود و زیان خلاصهای از عملکرد شرکت میآید تا شما بتوانید سهام موردنظرتان را از نظر وضعیت مالی و عملکردی شرکت بررسی کنید. در صورت سود و زیان، به صورت خلاصه، قرار است تمامی درآمدها و هزینههای یک دوره مالی (فصل و سال) جمعآوری شود تا شما بتوانید در یک نگاه میزان سودآوری یا زیانسازی شرکت را بفهمید.

فهمیدن و تحلیل صورت سود و زیان آسان است. هرچند برای تحلیل دقیقتر شرکت باید بتوانید گزارشهای تفسیری و ترازنامه شرکت را هم بررسی کنید، اما صورت سود و زیان یکی از بهترین و سادهترین راههای پیدا کردن سهمهای پر پتانسیل است. برای شروع سرمایهگذاری در صنعت یا شرکتی خاص، بهتر است اول به سراغ صورت سود و زیان آن صنعت بروید. حتی یکی از مهمترین اقداماتی که شرکتهای مشاوره سرمایهگذاری برای تحلیل بنیادی سهمها و صنایع انجام میدهند بررسی صورت سود و زیان است؛ زیرا اگز این کار به درستی انجام شود، خواهید دانست که آیا شرکت موردنظرتان برای وقتگذاشتن گزینه مناسبی است یا نه.

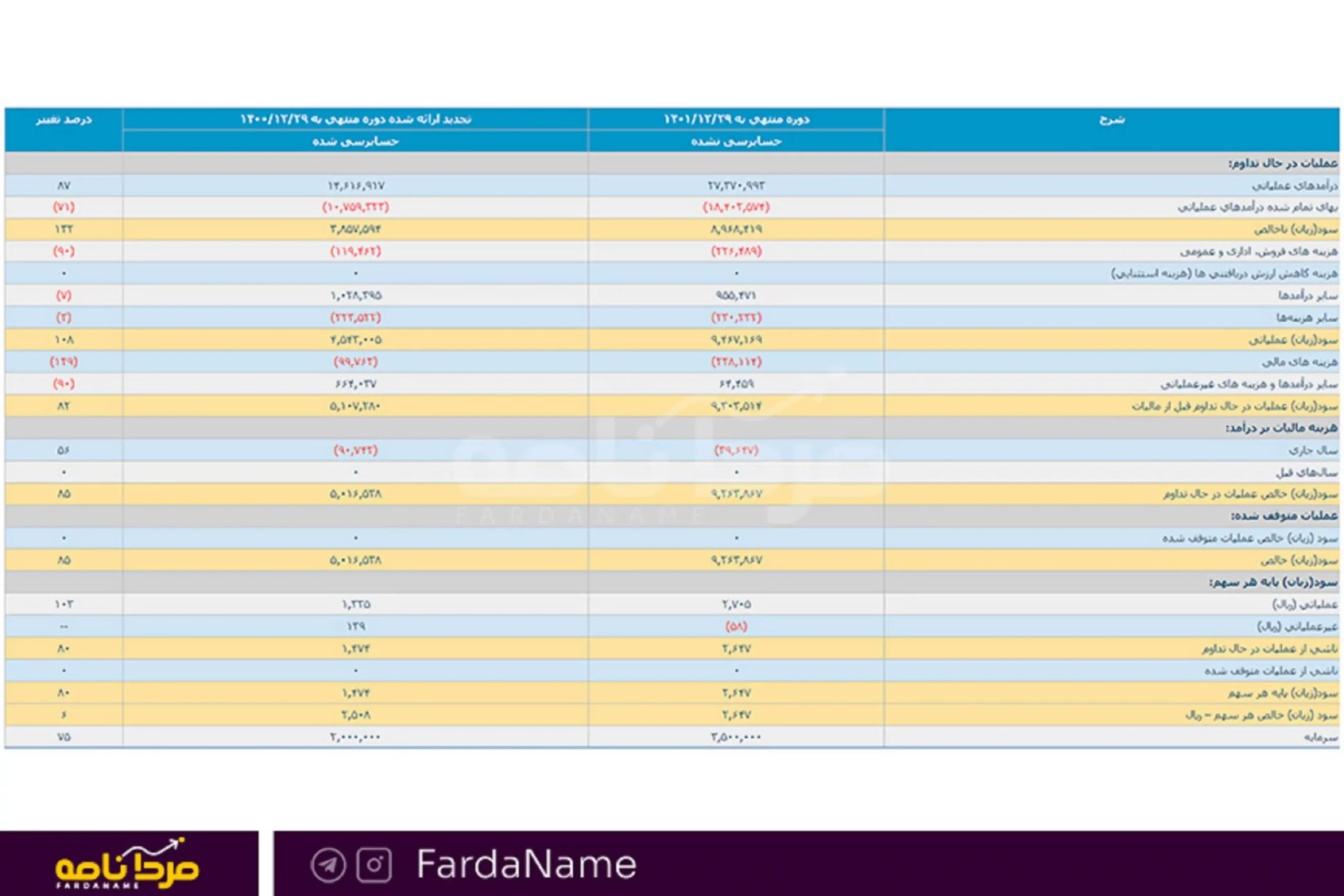

نمونهای از صورت سود و زیان

آشنایی با انواع سود یا زیان

کلمه سود در صورتهای سود و زیان معانی مختلفی دارد. در واقع برداشت سادهای که از کلمه سود میشود در صورتهای مالی همینقدر ساده نیست. بلکه متناسب با مرحلهای که در حال تحلیل آن هستید، نوع سود هم متفاوت میشود. اهمیت این موضوع در این است که شما میتوانید جزئیات بیشتری از نحوه عملکرد شرکت را با پیگیری رشد یا افت انواع سود دریابید.

برای مثال، اگر شرکتی سود عملیاتی مناسبی دارد اما در نهایت سود خالص آن اندک است، نشان از مالیات پرداختی بالا یا هزینههای غیرعملیاتی آن است. در اینجا شما باید پیگیر شوید و ببینید که شرکت چه هزینهکردی داشته است تا بتوانید تحلیل آیندهنگر درستی از عملکرد شرکت داشته باشید.

در ادامه به شکل مفصلتری به تعریف انواع سود یا زیان میپردازیم.

سود ناخالص و سود عملیاتی

به صورت ساده با کمکردن هزینههای تمامشده تولید کالای خود از درآمدهای عملیاتی، سود ناخالص محاسبه میشود. سود ناخالص به شما نشان میدهد که شرکت بدون درنظرگرفتن هزینههای جاری و عمومی چه حاشیه سودی از تولید کالا به دست میآورد. حالا وقتی که هزینههای فروش، اداری و عمومی را از سود ناخالص کم کنید و همچنین ردیف سایر درآمد/هزینه را در نظر بگیرید، میتوانید به رقم سود عملیاتی برسید. سود عملیاتی میزان پتانسیل خالص شرکت را در سودسازی نشان میدهد.

محاسبه سود خالص

اما ماجرای سودهای صورت سود و زیان به همینجا ختم نمیشود. هزینههای مالی مثل بدهی یا تسهیلات دریافتی از بانکها، مالیات و سایر درآمدها یا هزینههای غیرعملیاتی باید وارد شوند تا شما به سود خالص خود برسید. با کمکردن تمام این موارد، در نهایت شما میتوانید سود خالص را محاسبه کنید. در این قسمت با توجه به سود خالص و درآمدهای عملیاتی، شما میتوانید حاشیه سود خالص را هم پیدا کنید. البته توجه داشته باشید که درآمد یا هزینه غیرعملیاتی درصورتیکه قابلتوجه است، در نظر گرفته نشود.

سود بهازای هر سهم

یکی دیگر از ردیفهای مهم در صورت سود و زیان، سود خالص هر سهم است. محاسبه این قسمت از تقسیم سود یا زیان خالص بر تعداد کل سهمها به دست آمده است و برای محاسبه نسبت P/E کاربردی است. توجه کنید که وقتی میخواهید سود هر سهم را با دورههای قبلی مقایسه کنید، باید مقدار سرمایه (که در ردیف آخر هر صورت سود و زیان نوشته میشود) یکسان باشد. در صورت یکسان نبودن مقدار سرمایه، مقایسه سود هر سهم درست نیست. چرا که تعداد سهام در این دو دوره تغییر یافته است. در چنین شرایطی باید سود خالص را با دورههای قبلی مقایسه کنید.

نکته مهم: شاید بپرسید پس زیان چه شد؟ برای ساده شدن مطلب و گیجکننده نشدن عبارتها، تنها از عبارت سود در بخشهای بالا استفاده شده است. برای تمامی این موارد، با جایگزینی عبارت سود با زیان، باز هم گزارهها صحیح هستند. برای مثال، زیان عملیاتی به زیانی گفته میشود که پس از کسر هزینههای فروش، اداری و عمومی از درآمدهای عملیاتی به دست میآید!

انواع سود و زیان

اصطلاحات مهم در صورت سود و زیان

در صورت سود و زیان عبارتهای مختلفی را مشاهده میکنید. برای اینکه درک بهتری از این عبارتها داشته باشید، در اینجا به معرفی و توضیح معنی هر کدام میپردازیم.

درآمدهای عملیاتی

اصلیترین درآمد یک شرکت از طریق درآمدهای عملیاتی حاصل میشود. درآمد عملیاتی ناشی از فعالیت خالص یک شرکت است. فرقی ندارد که شرکت موردنظر در چه زمینهای به فعالیت بپردازد. درآمدی که از طریق فعالیت اصلی شرکت (تولید، سرمایهگذاری، دریافت کارمزد و غیره) حاصل شود، درآمد عملیاتی نامیده میشود.

هزینههای فروش، اداری و عمومی

اصلیترین هزینههای یک شرکت بعد از قسمت بهای تمامشده، به هزینههای فروش و اداری برمیگردد. هر ساله هزینههای این ردیف افزایش مییابد که ناشی از افزایش حقوق پرسنل و افزایش هزینههای حملونقل یا اداری است. لحاظکردن درصد افزایش منطقی برای این ردیف میتواند دقت تخمینهای آیندهنگر را افزایش دهد.

سایر درآمد یا هزینههای غیرعملیاتی

هر شرکت میتواند خارج از حیطه فعالیت خودش به کسب سود یا ایجاد زیان برسد. برای مثال، زمانی که شرکت اقدام به فروش داراییهایی مثل ملک و زمین میکند، سود شناساییشده میتواند در این ردیف درج شود. توجه کنید که اگر سود یا زیان غیرعملیاتی یک شرکت قابلتوجه بود، باید بروید و ببینید منبع آن چه بوده است. در بیشتر مواقع سود و زیان غیرعملیاتی تکرارشونده نیست. به این معنا که در دورههای مالی بعدی خبری از آن نخواهد بود.

مالیات

یکی دیگر از قسمتهایی که باید در تحلیل خودتان مدنظر داشته باشید، ردیف مالیات است. شرکتها برای شامل شدن در معافیت مالیاتی دست به اقدامات مختلفی مثل افزایش سرمایه از طریق سود انباشته میزنند. برای همین ممکن است هزینه مالیات برای برخی از دورههای مالی برابر صفر یا مقدار اندکی باشد. اگر بتوانید از قبل تأثیر معافیت مالیاتی را در نظر بگیرید، تخمین شما از آینده سهم دقیقتر میشود.

مالیات از عوامل مهم در بررسی نسبت سود و زیان

مقدار سرمایه

مقدار سرمایه هر شرکت در ردیف پایانی صورت سود و زیان ذکر میشود. اگر بخواهید مقدار سود و زیان هر سهم را با دورههای قبل مقایسه کنید، باید مقدار سرمایه در دورههای مالی مدنظر برابر باشد. اگر مقدار سرمایه برابر نبود، یا باید سود هر سهم را متناسب با افزایش سرمایه مجدد محاسبه کنید یا اینکه سود (زیان) خالص را برای مقایسه در نظر بگیرید.

تحلیل صورت سود و زیان

تحلیل صورت سود و زیان راههای مختلفی دارد. بسته به اینکه هدف شما از تحلیل چه موردی باشد، میتوانید روش مناسب خودتان را انتخاب کنید.

مقایسه با دورههای مالی پیشین

یکی از متداولترین روشهای تحلیل صورت سود و زیان، مقایسه آن با دورههای مالی قبلی و بررسی میزان تغییرات آن است. بدیهی است که هر چقدر میزان رشد سود خالص بیشتر باشد، بهشرط آن که این افزایش ناشی از درآمدهای غیرعملیاتی نباشد، عملکرد مالی شرکت بهتر بوده است.

مقایسه افزایش درآمدها، افزایش هزینهها و افزایش مقدار سود خالص به شما افق آینده سهم را نشان میدهد. برای مثال، درصورتیکه هزینههای عمومی یا هزینههای تولید یک شرکت افزایشی فراتر از افزایش درآمدها داشته باشد، این مورد نشانه خوبی نیست و میتواند در آینده به کاهش سودآوری منجر شود.

بررسی حاشیه سود و P/E

یکی دیگر از روشهای متداول برای بررسی صورت سود و زیان، از طریق بررسی نسبتهای مالی آن است. اولین نسبت مهمی که با استفاده از صورتهای سود و زیان قابل محاسبه است، حاشیه سود است. حاشیه سود به این معناست که چند درصد از کل درآمدهای عملیاتی پس از کسر هزینهها و مالیات، به عنوان سود خالص باقی میماند. برای محاسبه درصد حاشیه سود کافی است مقدار سود خالص را تقسیم بر درآمدهای عملیاتی کنید و سپس در ۱۰۰ ضرب کنید.

نسبت مهم دیگر، نسبت P/E است. برای محاسبه این نسبت کافی است قیمت روز سهم را داشته باشید و آن را بر سود خالص هر سهم تقسیم کنید. این نسبت بهخودیخود نشاندهنده ارزندگی سهام نیست؛ اما هرچقدر کوچکتر باشد، بهتر است. مقایسه نسبت P/E سهم با شرکتهای همگروه و همچنین میانگین P/E بازار میتواند معیار خوبی از ارزندگی سهام موردنظرتان باشد.

سخن پایانی در مورد صورت سود و زیان

سرمایهگذاری در بازار سهام ایران نیازمند شناخت شرکتها و توانایی بررسی عملکرد آنهاست. سادهترین راه برای بررسی عملکرد مالی یک شرکت، نگاهکردن به صورت سود و زیان آن شرکت است. اگر به دنبال فعالیت اصولی و بلندمدت در بازار سهام هستید، ضروری است که با صورتهای مالی، بهویژه صورت سود و زیان، آشنایی پیدا کنید. در این مطلب ضروریترین نکتههای بررسی صورت سود و زیان برایتان تشریح شد. امیدواریم که همواره بهترین سهمها را انتخاب کنید.