ارزش بازار یا Market Capitalization یکی از مفاهیم پر کاربرد در بازار سهام است. ازجمله کاربردهای ارزش بازار میتوان به طبقهبندی شرکتها و یا استفاده از آن در چینش سبد سرمایهگذاری اشاره کرد.ارزش بازار یا بهاصطلاح Market Cap یکی از مفاهیم نامآشنا در بازار سهام است. در ادامه تلاش میکنیم این مفهوم را معرفی کرده و با کابردهای مختلف آن آشنا شویم.

ارزش بازار یکی از مفاهیم بسیار پر کاربرد در بازار سهام هم است. البته استفاده از ارزش بازار تنها در بازار سهام خلاصه نمیشود و کاربردهای دیگری نیز برای آن وجود دارد. ارزش بازار یک بنگاه از طریق عرضه و تقاضای موجود در بازار مشخص شده و نشاندهنده ارزش منصفانه (Fair Value) واحد تجاری است.

در ادامه به بررسی این مفهوم پرداخته و تلاش میکنیم تا با زیروبم آن آشنا شویم. پس در ادامه با فردانامه همراه باشید.

آشنایی با مفهوم ارزش بازار

همانطور که اشاره کردیم ارزش بازار در واقع همان ارزش منصفانه است. ارزش منصفانه به ارزشی اطلاق میشود که خریداران و فروشندگان مطلع و مایل به معامله سر آن توافق دارند. به عبارت بهتر به مجموع ارزش ریالی یک شرکت در بازار بورس ارزش بازار آن شرکت گفته میشود. سرمایهگذاران از ارزش بازار برای تعیین اندازه و جایگاه شرکت در صنعت خود استفاده میکنند.

برای محاسبه ارزش بازار نیاز به تعداد سهام واحد تجاری و قیمت آن در بازار سهام داریم. در واقع ارزش بازار از حاصلضرب تعداد سهام در قیمت پایانی سهام محاسبه میشود. در ادامه میتوان فرمول محاسبه ارزش بازار را مشاهده کرد.

فرمول محاسباتی ارزش بازار

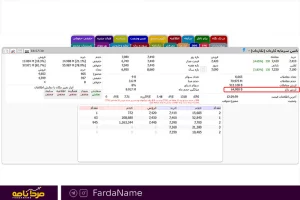

برای مثال در نماد «تکاردان» با دانستن قیمت پایانی ۷۲۲۰ ریالی آن و همچنین تعداد سهام ۹ میلیاردی آن، میتوان به ارزش بازار این نماد که همان ۶۴۹۸ میلیارد تومان است، دست یافت. البته ارزش بازار نمادهای درجشده در بازار سهام توسط «شرکت مدیریت فناوری بورس تهران» محاسبه شده و بهصورت لحظهای برای سهامداران قابل مشاهده است.

در ادامه میتوانید ارزش بازار نماد «تکاردان» را در تابلوی معاملاتی آن مشاهده کنید.

ارزش بازار نماد «تکاردان» در تابلوی معاملاتی آن

بدیهی است که واحد پولی ارزش بازار درجشده در تابلوی معاملاتی نمادها ریال است؛ همچنین B خلاصهای از میلیارد ریال و M نشانگر میلیون ریال است. برای مثال همانطور که مشاهده میکنید، ارزش بازار نماد «تکاردان» ۶۵۳۴۰ میلیارد ریال درج شده است. برای مشاهده کامل ارزش بازار کافی است نشانگر موس خود را بر روی ارزش بازار قرار دهید تا میزان ارزش بازار را با اعداد کامل مشاهده کنید.

عوامل موثر بر ارزش بازار

ارزش بازار حاصلضرب قیمت هر سهم در تعداد سهام است. به همین دلیل عوامل موثر بر ارزش بازار عوامل موثر بر قیمت و تعداد سهام شرکت هستند. بااینحال اما بهدلیل سازوکار محاسبه قیمت تئوریک افزایش یا کاهش سرمایهها که منجر به تغییر تعداد سهام شرکت میشود، نمیتوانند در ارزش بازار یک نماد اثرگذار باشند؛ اما برای مثال تقسیم سود نقدی در مجامع با توجه به تاثیرگذاری آن در قیمت تئوریک (بهمیزان سود تقسیم شده سبب کاهش قیمت پایانی نماد و تعدیل آن میشود) بر ارزش بازار نماد اثرگذار است.

در یک مثال فرضی سهامی که دارای ۳۰۰ میلیون سهام هزار تومانی است، ارزش بازار آن ۳۰۰ میلیارد تومان است. حال درصورتیکه نماد فوق بهازای هر سهم صد تومان سود نقدی تقسیم کند، قیمت تئوریک نماد برابر با ۹۰۰ تومان میشود و ارزش بازار آن به ۲۷۰ میلیارد تومان کاهش مییابد.

نمونههای دیگری از کاربرد ارزش بازار

همانطور که اشاره کردیم کاربردهای ارزش بازار تنها به بیان ارزش یک واحد تجاری ختم نمیشود و ارزش بازار کاربردهای دیگری هم دارد. برای مثال از حاصلجمع ارزش بازار کل نمادهای درجشده در بازار بورس، بهعنوان ارزش بازار بورس یاد میشود.

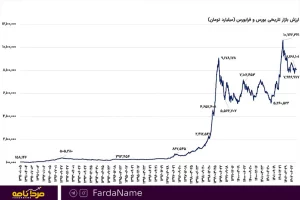

گفتنی است که مقدار مورد اشاره درحالحاضر (آذرماه ۱۴۰۲) ۷ میلیون میلیارد تومان است. در ادامه میتوان روند تاریخی ارزش بازار بورس (شامل بورس و فرابورس) را از ابتدای سال ۱۳۹۱ مشاهده کرد.

روند تاریخی ارزش بازار بورس از ابتدای سال ۱۳۹۱

همچنین ارزش بازار یک صنعت نیز از حاصلجمع ارزش بازار تمامی نمادهای آن صنعت، به دست میآید. برای مثال درحالحاضر ارزش بازار صنعت «سرمایهگذاری» که بهعنوان بزرگترین صنعت بازار بورس شناخته میشود، برابر با ۲۳۶۲ هزار میلیارد تومان است.

دلیل استفاده از ارزش بازار دلاری

تکانههای ارزی شدید در اقتصاد ایران سبب شده است که شاهد نوسانات بسیاری در ارزش ریالی بازار بورس تهران باشیم. برای مثال در نمودار ارزش بازار بورس مشاهده کردید که نوسانات شدیدی در آن شکل گرفته و روند آن نیز بهشدت، صعودی بوده است. دلیل اصلی این موضوع به جهشهای ارزی در اقتصاد ایران و تضعیف پیدرپی ریال باز میگردد.

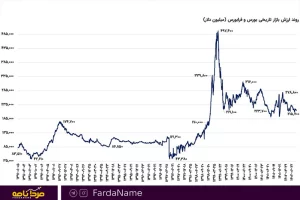

این موضوع سبب میشود که گرچه بهصورت ریالی شاهد افزایش ارزش بازار یک نماد، صنعت یا بازار بورس بهصورت شارپ باشیم؛ اما ارزش بازار دلاری بدون تغییر یا با روند صعودی اندک باشد. در ادامه میتوان روند ارزش بازار دلاری بازار بورس (شامل بورس و فرابورس) را براساس دلار نیمایی مشاهده کرد.

همانطور که مشاهده میکنید نوسانات ارزش بازار دلاری کمتر از ارزش بازار ریالی است. البته در بررسی این نمودار باید به روند عرضههای اولیه و افزایش سرمایههایی که در بازار صورت گرفته است نیز توجه کرد. وقوع رخدادهایی از این قبیل بدون اثرگذاری بر رشد قیمت نمادها و ثبت بازده سرمایهای در بازار سهام، محرکی برای افزایش ارزش دلاری بازار است.

ارزش بازار دلاری بورس تهران

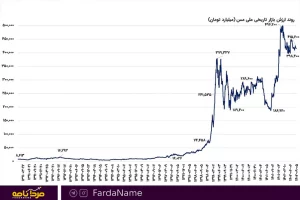

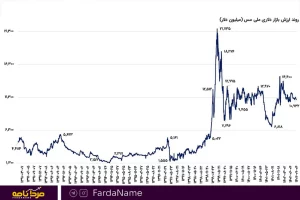

همانطور که اشاره کردیم این موضوع برای ارزش بازار صنایع یا نمادها نیز برقرار است. برای مثال در ادامه میتوان روند ارزش بازار دلاری (براساس دلار نیمایی) و ریالی (میلیارد تومان) نماد فملی را مشاهده کرد. همانطور که مشخص است با وجود نوسانات شدید در ارزش ریالی بازار، در ارزش دلاری بازار شاهد ثبت نوسانات محدود و روند صعودی متعادلی هستیم.

روند ارزش بازار میلیاردتومانی ملی مس

روند ارزش بازار میلیوندلاری ملی مس

طبقهبندی شرکتها براساس ارزش بازار

نمادهای درجشده در بازار سهام را میتوان براساس ارزش بازار آنها در سه دسته ارزش بازار بزرگ (Big Cap)، متوسط (Mid Cap) و در نهایت ارزش بازار کوچک (Small Cap) طبقهبندی کرد. اینکه بازه ارزش بازار شرکتهایی که در هر طبقه وجود دارند چه میزان باشد، یک قاعده کلی ندارد؛ اما بهصورت کلی با توجه به شرایط حالحاضر اقتصاد ایران میتوان گفت که شرکتهایی که ارزش بازار بیش از ۵۰ هزارمیلیاردتومانی (معادل یک میلیارد دلار) دارند، در دسته شرکتهایی با ارزش بازار بزرگ قرار میگیرند.

شرکتهایی هم که ارزش بازار آنها بین ۱۰ الی ۵۰ هزار میلیارد تومان (بین ۲۰۰ میلیون الی ۱ میلیارد دلار) است، شرکتهای متوسط و در نهایت شرکتهایی با ارزش بازار کمتر از ۱۰ هزار میلیارد تومان، (کمتر از ۲۰۰ میلیون دلار) شرکتهای با ارزش بازار کم محسوب میشوند. در ادامه به بررسی ویژگیهای هر دسته از شرکتهای ذکر شده خواهیم پرداخت.

آشنایی با طبقهبندی شرکتها براساس ارزش بازار

ویژگیهای شرکتها براساس ارزش بازار آنها

همانطور که اشاره کردیم شرکتها براساس ارزش بازار در سه دسته ارزش بازار بزرگ، متوسط و کوچک قرار میگیرند. جالب است بدانید که هر یک از دسته شرکتهای ذکرشده دارای ویژگیهای منحصربهفردی برای خود هستند که در ادامه به آنها اشاره خواهیم کرد.

- ویژگی شرکتها با ارزش بازار زیاد: شرکتهایی که در این رده قرار میگیرند، معمولاً نرخ رشد سودآوری اندک ولی با ثباتی دارند. علاوهبر این موضوع معمولاً درصد تقسیم سود آنها نیز قابلتوجه است. نوسانات قیمتی این مدل از شرکتها نیز محدود بوده و بهطور معمول سهامداران بزرگی با پشتوانه مالی مستحکمی دارند.

- ویژگی شرکتها با ارزش بازار متوسط: این دست از شرکتها معمولاً نرخ رشد بالایی داشته و فعالیتهای عملیاتی آنها نیز بسیار چابک است. البته چرخه فعالیتهای تجاری بر روی روند سودآوری این دست از شرکتها، اثرات زیادی میگذارد و نوسانات شدیدی نیز در سودآوری آنها وجود دارد. به همین دلیل شاهد نوسانات زیاد در قیمت سهام این دست از شرکتها هستیم.

- ویژگی شرکتها با ارزش بازار کم: این شرکتها نرخ رشد بهمراتب بالاتری از شرکتهای متوسط داشته و نوسانات عملکرد و سودآوری آنها نیز زیاد است. برای همین شاهد نوسانات شدید قیمتی بر روی این نمادها هستیم.

گفتنی است که موارد مورد اشاره، مواردی هستند که بهطور معمول در این شرکتها شاهد به وقوع پیوستن آنها هستیم و ممکن است که چه بسا شرکتهایی با ارزش بازار زیاد، چابک بوده و نرخ رشد درآمد آنها نیز از شرکتهای کوچکتر بیشتر باشد. بهعنوان مثالی از این موضوع میتوان به شرکت اپل اشاره کرد.

این شرکت با دارا بودن ارزش بازار ۲.۹۵ تریلیون دلاری خود لقب بیشترین ارزش بازار شرکتهای سهامی را در دنیا از آن خود کرده است؛ اما بااینحال نرخ رشد درآمدهای آن بالا بوده و درصد تقسیم سود آن نیز اندک است.

شاخص کل و هموزن

همانطور که میدانید شاخص کل یک نماگر بازدهی بهصورت میانگین وزنی-ارزشی است. به این معنا که نمادهایی که ارزش بازار بالاتری دارند، اثر بیشتری در تغییرات این شاخص خواهند داشت؛ اما در مقابل شاخص هموزن یک شاخص بازدهی با میانگین ساده است. یعنی تمامی نمادها فارغ از میزان ارزش بازار خود اثر یکسانی بر روی تغییرات این شاخص خواهند داشت.

با توجه به اینکه از شاخص کل بهعنوان معیاری برای سنجش عملکرد سرمایهگذاران، یاد میشود در ادامه روشی را معرفی میکنیم که برای کسب بازدهی مشابه با شاخص کل، مورد استفاده قرار میگیرد.

ارتباط میان ارزش بازار و شاخص کل و هموزن

کاربردهای ارزش بازار در چینش سبد سرمایهگذاری

با توجه به نکاتی که در خصوص ویژگیهای شرکتها براساس ارزش بازار آنها ذکر کردیم میتوان گفت که معمولا شرکتهای بزرگ مقیاس از منظر ارزش بازار دارای ریسک اندکی هستند و به همین دلیل مناسب سرمایهگذارانیاند که ریسک گریزند. در مقابل سهام با ارزش بازار متوسط برای سرمایهگذاران با ریسک متوسط و ارزش بازار کوچک نیز برای سرمایهگذاران ریسکپذیر مناسب است.

علاوهبراین موضوع از این طبقهبندی در چینش سبد سرمایهگذاری خود در شرایط مختلف و زمانهای مختلف نیز میتوان استفاده کرد. به این صورت که در زمانهای رکودی بازار سهام که وضعیت نقدینگی موجود در بازار چندان مناسب نیست، بهسمت خرید نمادهایی با ارزش بازار کوچک یا متوسط حرکت کنیم. در زمانهایی که بازار سهام وارد دوران رونق میشود هم توجه به نمادهایی با ارزش بازار بزرگ پیشنهاد میشود.

کاربرد دیگر ارزش بازار برای دستیابی به بازده مشابه شاخص کل است. به این صورت که برای شبیهسازی نوسانات شاخص کل در عملکرد سبد سرمایهگذاری خود میتوان صنایع با بیشترین ارزش بازار را مشخص کرده و در میان نمادهای آن صنعت، بهترینها را از منظر سودآوری و وضعیت بنیادی خریداری کنیم.

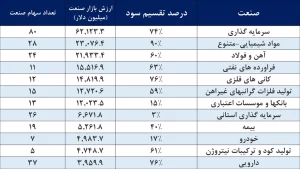

در این صورت انتظار ثبت بازده و نوسانات یکسانی میان بازده سبد سرمایهگذاری خود با شاخص را میتوان داشت. حتی بهدلیل اینکه بهترین نمادهای هر صنعت مورد توجه ما بودهاند، میتوان انتظار ثبت بازده بهتری نسبت به شاخص را هم داشت. در ادامه میتوانید صنایع با بیشترین ارزش بازار را مشاهده کنید. (ارزش بازار میلیوندلاری براساس دلار نیمایی)

صنایع با بیشترین ارزس بازار

سخن پایانی

تلاش کردیم در این مقاله با ویژگیهای هر شرکت براساس ارزش بازار آشنا شده و همچنین با کاربردهای ارزش بازار در بورس ایران آشنا شویم. همانطور که مشاهده کردید مفهوم ارزش بازار کاربردهای گستردهای دارد و کاربرد آن فقط به بیان ارزش کل سهام یک شرکت، ختم نمیشود. فعالان بازار سهام تلاش میکنند هر کدام براساس استراتژی خود از این مفهوم در بازار سهام استفاده کنند. در نهایت امیدواریم که این مطلب به بهبود معاملات شما در بازار سهام منجر شده و برای شما مفید بوده باشد.