میانگین متحرک یکی از متداول ترین و قابل دسترس ترین و آسان ترین ابزارهای تحلیل تکنیکال محسوب میشود و معمولا برای تشخیص جهت روند یک سهم یا دارایی و تعیین سطوح حمایت و مقاومت استفاده می شود. در واقع میانگین متحرک اندیکاتوری است که براساس داده های گذشته ی قیمت پایانی محاسبه و نمایش داده می شود.

میانگین متحرک برخلاف سایر مفاهیم تحلیل تکنیکال از درجهی قطعیت بالایی برخوردار است. به طور مثال ممکن است بین تحلیلگران در تحلیل الگوهای کلاسیک اختلاف نظر وجود داشته باشد اما خطوط میانگین از خروجی سیستم و بدون دخل و تصرف تحلیلگران بدست میآید. اما برخلاف سایر اندیکاتورها پیشبینی کننده حرکات آتی قیمت نیستند و فقط با تعقیب قیمت ها شروع روند را به ما اطلاع می دهند.

دلیل محاسبه میانگین متحرک دارایی آسان سازی و هموار کردن داده های قیمت با ایجاد میانگین قیمت به طور مداوم است. در واقع با اضافه شدن این ابزار انعطاف پذیر به نمودار مشاهده روند قیمت ها آسان تر میشود. همچنین میانگین متحرک تاثیر نوسانات تصادفی و کوتاه مدت روی قیمت سهام در طول یک مدت زمان موردنظر را هموار و ملایم میکند.

یکی از مشخصه های بارز این خطوط میانگین تاخیر زمانی آن نسبت به تغییرات قیمت است. به طور مثال میانگین 20 روزه نسبت به 200 روزه ارتباط نزدیکتری با قیمت های روزانه دارد. بنابر این هر چه این دوره زمانی کمتر شود حساسیت نسبت به تغییرات قیمت بیشتر میشود. در بازارهایی که ثبات بیشتری دارند و نوسانات کمتر است به کارگیری میانگین متحرک با دوره زمانی کمتر مفیدتر است. و در بازارهایی که نوسانات قیمت شدیدتر است میانگین های طولانی تر کاربرد بیشتری دارند.

میانگین متحرک ساده (moving average)

میانگین متحرک ساده یک ابزار محاسباتی است که از قیمت های پایانی در روزهای اخیر به طور مثال از 15، 30، 100 یا 200 روز گذشته میانگین ساده میگیرد. اولین انتقادی که برخی تحلیل گران بر آن وارد میکنند این است که وزن یکسانی به قیمت ها در روزهای یکسان میدهد. مثلا در میانگین سادهی 10 روزه قیمت در روز آخر با قیمت در 10 روز پیش اهمیت یکسانی دارند.

میانگین متحرک فزاینده یا وزنی

میانگین متحرک فزاینده یک میانگین وزنی است که به قیمت ها در روزهای اخیر وزن و اهمیت بیشتری میدهد. روند محاسبه میانگین 10 روزه به این شکل است که قیمت در روز دهم در عدد ده ضرب میشود به ترتیب روز نهم در عدد نه و الی آخر. بنابراین دراین روش به روز دهم بیشترین وزن داده شده است. سپس مجموع آنها بر عدد 55 که مجموع وزنه است تقسیم می شود.

میانگین متحرک نمایی (exponential moving average)

میانگین متحرک نمایی وزن بیشتری به اطلاعات روز جدید میدهد و یک نوع میانگین متحرک وزنی است. به کاربر اجازه میدهد تا با تغییر ضرایب وزن بیشتر یا کمتری به قیمت های جدید بدهد این کار با تعیین درصد وزنی برای روز آخر شکل میگیرد سپس با درصدی که برای روزهای قبل مشخص شده جمع میشود. مثلا برای یک میانگین متحرک نمایی 20 روزه چنانچه برای آخرین روز 10 درصد تعیین کنیم خواه ناخواه به ارزش روزهای قبل 90 درصد داده می شود.

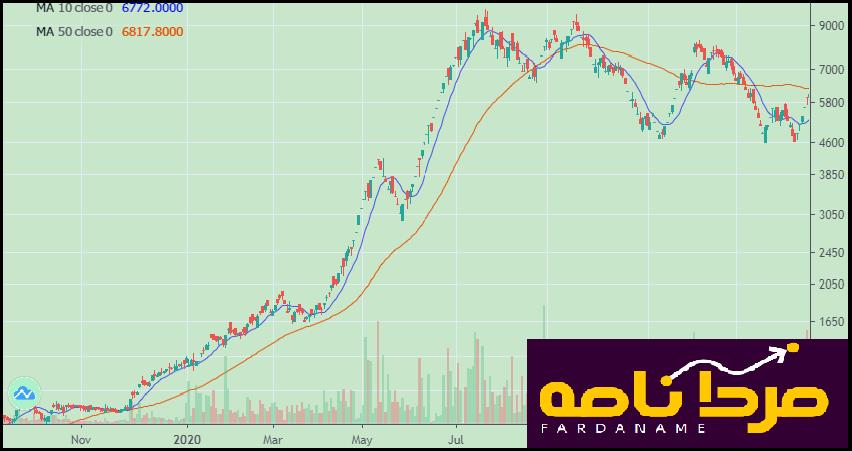

به طور مثال در نمودار 1 میانگین متحرک نمایی 20 روزه نسبت به میانگین ساده حساسیت و عکس العمل بیشتری را نسبت به تغییرات قیمت نشان میدهد. میانگین 2 متحرک ساده ی 20 روزه با خط آبی و میانگین متحرک 20 روزهی نمایی با خط نارنجی نمایش داده شده است.

نمودار1: خطوط میانگین متحرک ساده و نمایی

میانگین های متحرک اندیکاتوریست که با توجه به سلیقه شخصی معامله گران قابل تغییر است و هر سرمایه گذار میتواند آزادانه تایم فریم دلخواه خود را اعمال کند. رایج ترین تایم فریم های مورد استفاده 15، 20، 30، 50، 100، 200 روزه است. میانگین های متحرک کوتاه تر غالبا برای معاملات کوتاه مدت استفاده می شوند در حالیکه میانگین های متحرک بلندمدت برای سرمایه گذاری بلندمدت مناسب است.

کاربرد یک میانگین متحرک

با اعمال خط میانگین بر روی نمودار میل های اخطار خرید و فروش را می توان دریافت. در صورتیکه قیمت پایانی بالای خط میانگین متحرک قرار گیرد سیگنال خرید و در صورتی که در زیر قیمت پایانی قرار گیرد سیگنال فروش دریافت میشود. هر چه از خطوط میانگین کوتاه مدت تر استفاده شود دفعات برخورد کندل ها با این خطوط بیشتر و دفعات معامله و پرداخت کارمزد نیز بیشتر میشود و همچنین تعداد خطاها و معاملات اشتباه نیز بیشتر میشود اما برتری آنها نسبت به خطوط بلندمدت تر این است اخطار تغییر روند را زودتر صادر میکنند.

به طور مثال در نمودار 2 خطوط میانگین 50 و 10 روزه نمایش داده شده است که نمایانگر حساسیت بیشتر خط 10 روزه نسبت به 50 روزه است. میانگین 50 روزه در طول روند بهتر عمل میکند در حالیکه میانگین 10 روزه شروع برگشت روند را بهتر نمایش میدهد. در نمودار خط آبی میانگین 10 روزه و خط نارنجی میانگین 50 روزه را نمایش میدهد.

نمودار2: خطوط میانگین 10 و 50 روزه

کاربرد دو میانگین متحرک برای دریافت اخطارها

میانگین متحرک با شیب افزایشی گویای این است که نمودار قیمت اوراق بهادار شیب صعودی دارد در حالیکه میانگین متحرک با شیب کاهشی گویای شیب نزولی نمودار قیمت است. به عبارتی حرکت رو به بالای قیمت زمانی تایید میشود که میانگین متحرک کوتاه مدت خط میانگین متحرک بلندمدت را رو به بالا می شکند و در بالای این خط قرار میگیرد و برعکس.

به طور کلی اخطار خرید زمانی صادر میشود که میانگین کوتاه مدت تر از میانگین بلندمدت تر عبور و رو به بالا حرکت کند. و همچنین اخطار فروش زمانی صادر میشود که میانگین متحرک کوتاه مدت خط میانگین متحرک بلندمدت را رو به پایین بشکند و به زیر آن نفوز کند. دو ترکیب رایج مورد استفاده ی معامله گران کوتامدت خطوط میانگین های متحرک 10 و 50 روزه است. در نمودار زیر با نفوذ میانگین 10 روزه به زیر 50 روزه نمودار قیمت وارد روند نزولی و ریزشی شده است و برعکس با شکست رو به بالای میانگین 10 روزه با 50 روزه روند افزایشی قیمت آغاز گردید.

نمودار3: موقعیت خطوط میانگین در جهت انجام معاملات

استفاده از سه خطوط میانگین متحرک

میانگین متحرک 4 روزه بیشترین نزدیکی را به نوسانات قیمت داشته و پس از آن به ترتیب میانگین های 9 و 18روزه قرار دارند. بنابراین اصلی ترین نشانه ی یک روند افزایشی این است که میانگین 4 روزه بالای میانگین 9 روزه و 18 روزه باشد و میانگین 9 روزه نیز بالای میانگین 18 روزه قرار گیرد و برعکس در یک روند نزولی میانگین 4 روزه زیر میانگین 9 روزه و میانگین 9 روزه نیز پایین تر از میانگین 18 روزه قرار میگیرد.

در نمودار قیمت بر اساس داده های هفتگی یا نمودار روزانه قیمت براساس میانگین های بلندمدت عموماً از سه خطوط میانگین 20، 50 و 100 روزه استفاده میشود. همانطور که در نمودار 4 مشهود است در صورتی که میانگین 20 روزه بالای 50 روزه و میانگین 50 روزه بالای 100 روزه قرار گیرد به معنی قرار گرفتن در روند صعودی و سیگنال قطعی خرید بلندمدت محسوب می شود.

اگر 20 روزه بالای 50 روزه قرار گیرد در حالیکه 50 روزه هنوز خود را به بالای 100 روزه نرسانده باشد تنها توجه و اخطاری برای اتخاذ موقعیت خرید محسوب میشود. در صورتیکه در میانه ی یک روند صعودی میانگین 20 روزه به زیر خط میانگین متحرک 50 و هر دو بالای 100 باشند. سیگنال اولیه و غیرقطعی فروش صادر میشود که در صورت نفوذ میانگین 20 روزه به زیر میانگین 50 روزه سیگنال قطعی فروش صادر میشود.

جدول 1: سیگنالهای خرید و فروش بلندمدت براساس خطوط میانگین متحرک

|

شروع روند صعودی / سیگنال قطعی خرید |

MA(20)>MA(50)>MA(100) |

|

عدم انجام معامله / سیگنال غیر قطعی فروش |

((MA(20)<MA(50))>MA(100) |

|

شروع روند نزولی / سیگنال قطعی فروش |

MA(20)<MA(50)<MA(100) |

|

عدم انجام معامله / سیگنال غیر قطعی خرید |

(MA(20)>MA(50))<MA(100) |

نمودار4: وضعیت خطوط میانگین متحرک در تعیین روند

در بازارهای فارکس و کامودیتی ها که زمان معاملات نامحدود و به طور 24 ساعته صورت میگیرد و نوسانات قیمت شدیدتر است معمولا از خطوط میانگین کوتاهمدت 4، 9، 18 روزه استفاده میشود. ولی در بازار بورس به دلیل محدودیت ساعات معاملات و نوسانات کمتر قیمت از خطوط میانگین بلندمدتتر 20، 50 و100 روزه استفاده میگردد.

باندهای بولینگر

دراین روش دو باند در دو طرف میانگین متحرک قرار میگیرد. در این روش اغلب دو باند با انحراف معیار مشخصی در بالا و پایین میانگین متحرک 20 روزه قرار میگیرد و در داده های هفتگی از میانگین متحرک 20 هفته ای استفاده میشود.

یکی روش های کاربردی جهت استفاده از باندهای بولینگر این است که باندهای بالا و پایین را به عنوان هدف قیمتی در نظر گرفت به عبارت دیگر اگر قیمت ها در هنگام ریزش میانگین متحرک را رو به پایین قطع کنند باند پایینی به عنوان هدف قیمتی در نزول قیمت استفاده میشود.

اگر قیمت ها در مسیر صعود خود میانگین متحرک 20 روزه را رو به بالا قطع کنند باند بالایی را میتوان به عنوان هدف قیمتی فرض نمود. در یک روند صعودی قوی معمولا قیمت ها بین باند بالایی و پایینی و میانگین 20 روزه نوسان میکنند.

یکی از نشانه های اتمام روند توجه به فاصله ی بولینگرها است در صورتیکه فاصله ی بولینگرها به طور غیر معمول زیاد میشود به معنی نزدیک شدن به پایان روند قبلی است. در نمودار 5 وضعیت بولینگر ها و خط میانگین 20 روزه نمایان است.

نمودار5: وضعیت بولینگرها و میانگین متحرک 20 روزه

هر بار که قیمت به باندهای پایینی نزدیک میشود میتوان به عنوان فرصت خرید در نظر گرفت و هر بار که به سقف نزدیک میشود اخطار فروش لحاظ کرد.

یکی از مهمترین کاربردهای خطوط میانگین ساختن اسیلاتور است. اسیلاتور همگرایی و واگرایی میانگین متحرک یا به عبارتی دیگر اسیلاتور مک دی (MACD) توسط بسیاری از معامله گران جهت نمایش ارتباط بین دو میانگین متحرک استفاده میشود. این اسیلاتور با کم کردن میانگین متحرک 26 روزه از 12 روزه به دست می آید.

زمانی که مک دی مثبت است میانگین کوتاه مدت تر بالای میانگین بلندمدت تر قرار میگیرد. به معنی حرکت رو به بالای قیمت محسوب می شود. زمانی که میانگین کوتاه مدت تر زیر بلندمدت قرار میگیرد به معنی حرکت ریزشی قیمت است. بسیاری از معمله گران نیز به حرکت رو به بالا یا پایین مک دی توجه میکنند که اگر مک دی به بالای صفر رسید سیگنال خرید و به زیر صفر رسید سیگنال فروش دریافت میکنند.