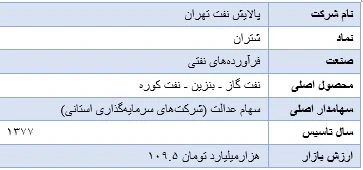

جدول خلاصه شرکت پالایشگاه نفت تهران

معرفی شرکت

پالایش نفت تهران در سال ۱۳۷۷ تاسیس و در سال ۱۳۸۸ به سهامی عام تبدیل شده است. این شرکت، بعنوان واحد فرعی سهام عدالت قلمداد میشود. پالایشگاه نفت تهران در سال ۱۳۹۰ در فرابورس پذیرفته شد و در سال ۱۳۹۵ به بازار دوم بورس انتقال یافته است.

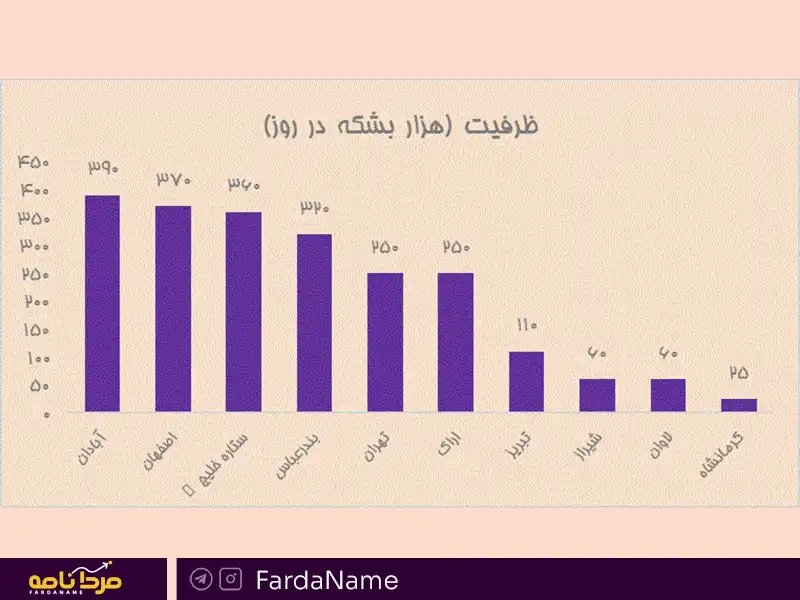

پالایشگاه نفت تهران با قابلیت روزانه تصفیه ۲۵۰ هزار بشکه نفت خام از نظر ظرفیت پالایش روزانه نفت در جایگاه پنجم از ۱۰ پالایشگاه فعال ایران قرار دارد.

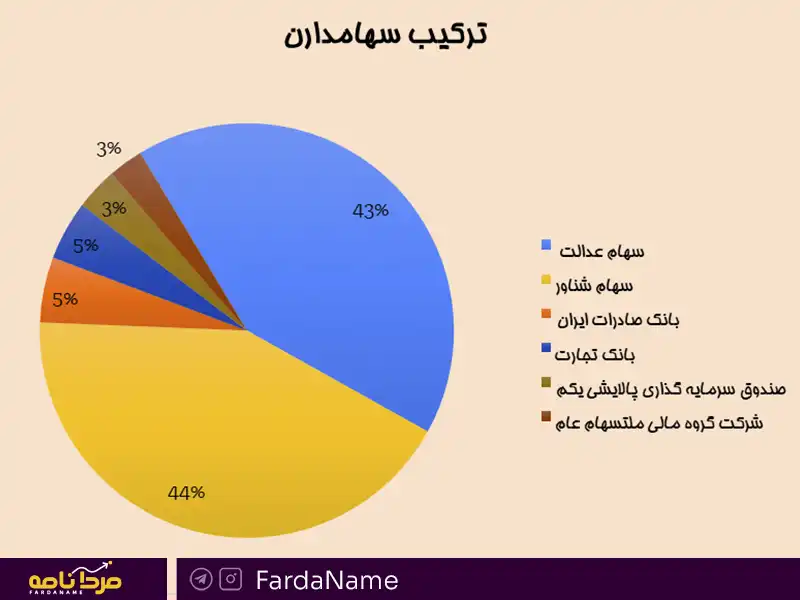

سهام پالایشگاه نفت تهران عمدتا در اختیار شرکتهای سرمایهگذاری استانی سهام عدالت و ۱۰ درصد آن در اختیار ۲ بانک صادرات و تجارت است. حدود ۵۰ درصد از سهام این شرکت به صورت شناور در اختیار سهامداران غیر درصدی بازار سرمایه میباشد.

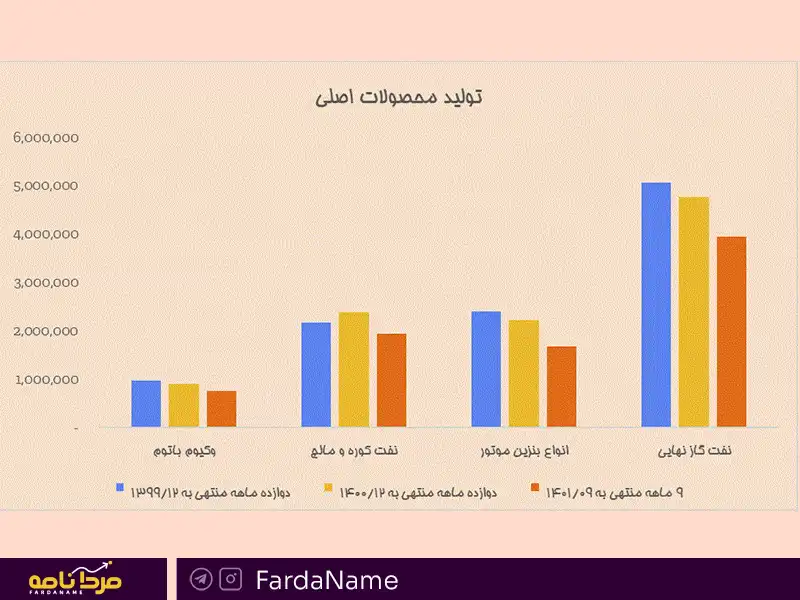

تولید و محصولات

پالایشگاه نفت تهران با دریافت حدود ۱۳ درصد نفت خام پالایشی کشور از شرکت ملی پالایش و پخش، روزانه حدود ۲۵۰ هزار بشکه نفت خام را فرآوری مینماید. خوراک این واحد از نفت خام میادین نفتی اهواز، آسماری و دزفول شمالی ست که با خط لوله ۲۶ اینچی دریافت میشود. بازار هدف محصولات شرکت داخلی بوده و مطابق قانون شرکت محصولات اصلی تولیدی خود را جهت توزیع در سطح کشور تحویل شرکت ملی پخش فرآوردههای نفتی ایران میدهد.

محصولات ویژه تولیدی شرکت در بورسهای کالا و انرژی عرضه میگردد. در این حوزه شرکتهای تولیدکننده انواع روانکار و شرکتهای قیرسازی، شرکتهای عمده خریدار محصولات ویژه این پالایشگاه هستند.

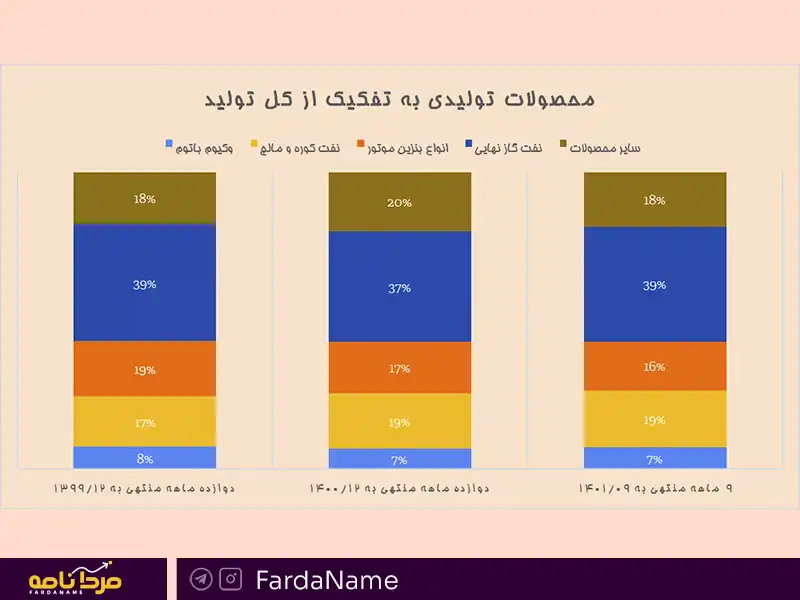

محصولات استراتژیک تولیدی شامل بنزین، نفت گاز (دیزل)، سوخت جت و روغن خام در کنار سایر محصولات مثل گاز مایع، نفت سفید، نفت کوره، انواع حلال و گوگرد تولید میشوند.

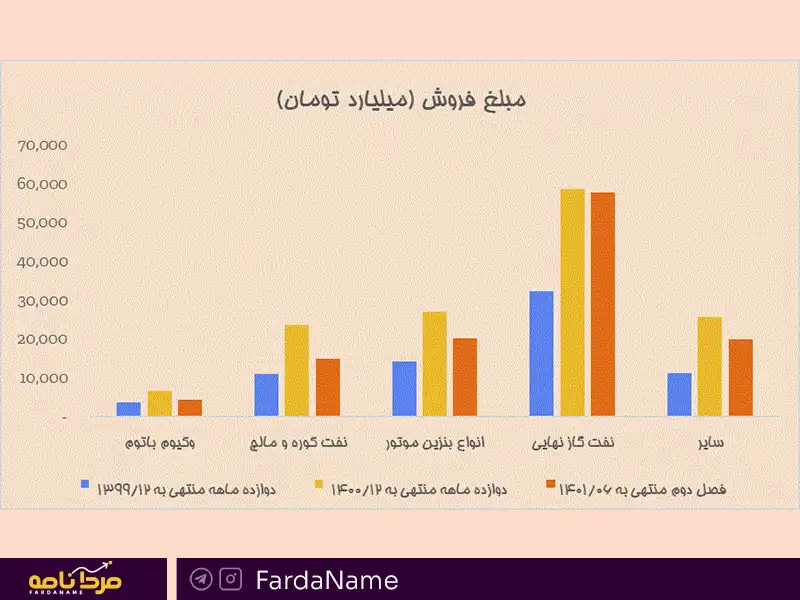

فروش

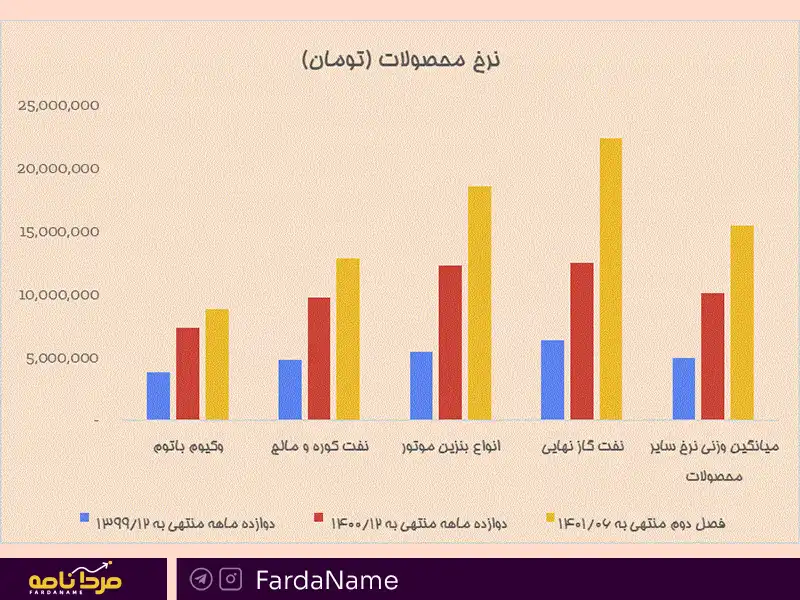

شرکت همانطور که در بالا گفته شد، تمام محصول تولیدی خود را به فروش میرساند. بر اساس دستورالعمل مصوب مردادماه ۱۴۰۱، قیمتگذاری نفت خام دریافتی و فرآوردههای اصلی شرکتهای پالایش نفت در سال ۱۴۰۱ بر اساس نرخهای فوب خلیج فارس گزارش شده در نشریه پلتس و فرمولهای دستورالعمل مذکور میباشد.

قیمت محصولات اصلی بر اساس مابهالتفاوت قیمت پنج فرآورده اصلی و سوخت هوایی شامل فرآوردههای نفتی و مواد افزودنی تحویلی از سوی شرکتهای پتروشیمی به شرکتهای اصلی و فرعی تابعه وزارت نفت و گاز طبیعی فروخته شده به مصرفکنندگان داخلی با قیمت صادراتی یا وارداتی این فرآوردهها حسب مورد به علاوه هزینههای انتقال داخلی فروآوردههای و نفت خام معادل آنها و توزیع، فروش، مالیات و عوارض موضوع قانون مالیات بر ارزش افزوده در دفاتر شرکتهای پالایش نفت و گاز به حساب بدهکار شرکتهای اصلی و فرعی تابعه وزارت نفت ثبت میگردد و از آن طریق در بدهکار حساب دولت (خزانهداری کل کشور) نیز ثبت میشود. تسویه نهایی فیزیکی و مالی حداکثر تا پایان تیرماه سال بعد انجام میشود.

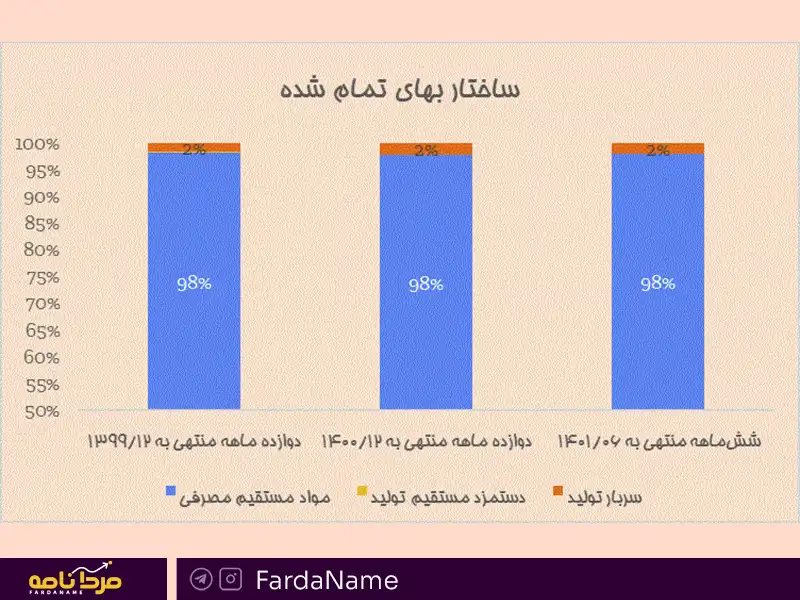

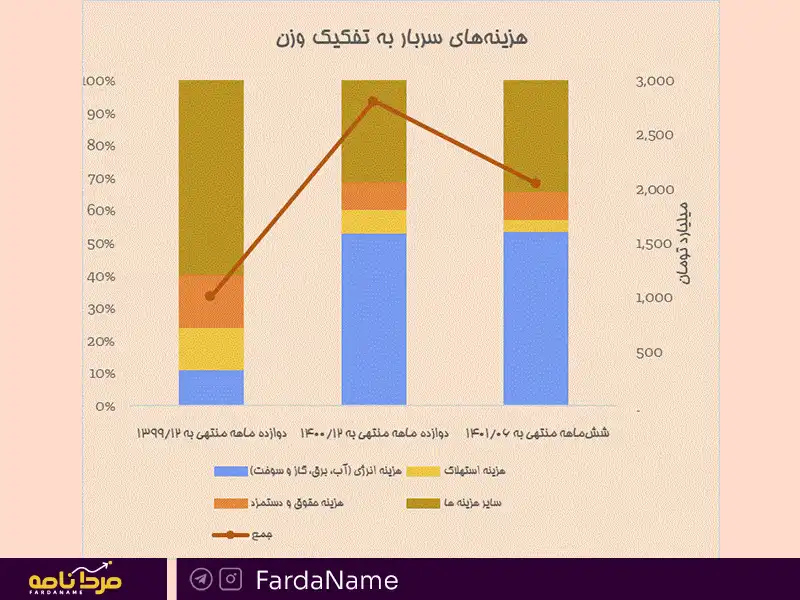

ساختار بهای تمام شده

بهای تمام شده در شرکتهای پالایش نفت، وابستگی زیادی به قیمت نفت خام دارد. بخش بزرگی از بهای تمام شده را مواد اولیه (۹۴ تا ۹۸ درصد) تشکیل میدهد. نحوه محاسبه قیمت خوراک بر اساس متوسط قیمت صادراتی از مبادی اولیه هر بشکه نفت خام در یک ماه شمسی است. همچنین برای نفت تحویلی به پالایشگاههای داخلی و مجتمعهای پتروشیمی اعم از دولتی و خصوصی ۹۵ درصد متوسط بهای هر بشکه محاسبه میشود.

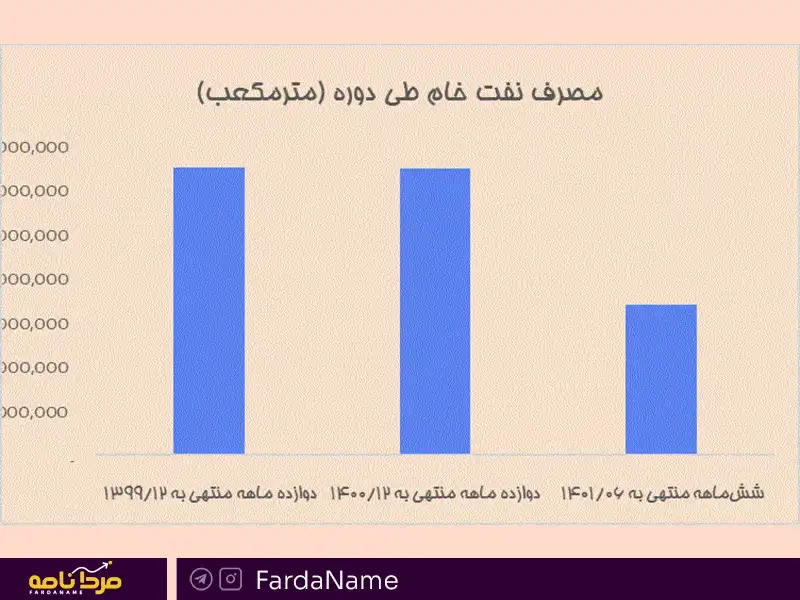

عملکرد عملیاتی

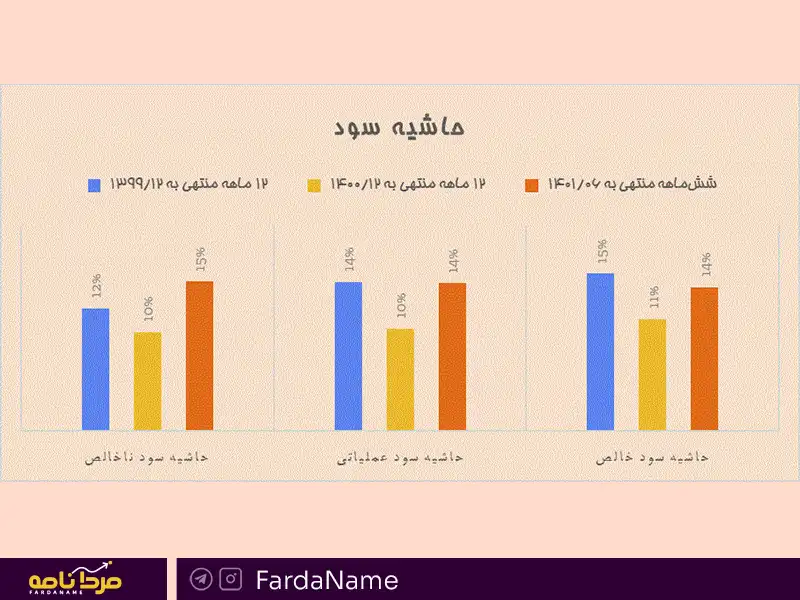

با افزایش قیمت نفت خام پس از خروج اقتصادهای جهانی در دوران پسا کرونا و همچنین ناآرامیهای جنگ روسیه و اکراین، قیمت نفت خام و فرآوردههای نفتی با رشد قابل توجهی روبرو شد. این رشد باعث افزایش حاشیه سود (کرک اسپرد) پالایشگاهها گردید. همانطور که در نمودار حاشیه سود نیز مشخص است، حاشیه سود ناخالص از ۱۲ درصد به ۱۰ درصد در سال ۱۴۰۰ و به ۱۵ درصد در ۶ ماهه ۱۴۰۱ رسید. این در حالیست که با اعمال سیاستهای انقباضی ناشی از شدت گرفتن تورم بانکهای مرکزی در کشورهای مختلف، شاهد آرام شدن قیمت نفت و فرآوردههای نفتی در ۳ ماهه دوم و سوم سال جاری بودیم.

چشمانداز افول و رشد

در راستای افزایش قدرت رقابت و بهبود عملکرد شرکت، پروژه بهبود کیفی بنزین تولیدی با احداث واحد CCR در دست اجرا میباشد که با توجه به تحریمها با موانعی برخورد نموده اما شرکت مکلف به انجام این پروژه میباشد.

پالایشگاه نفت تهران با در دست داشتن حدود ۱۸ هزار میلیارد تومان مجموع سرمایهگذاری کوتاه مدت و نقدینگی قدرت مانور بسیار بالایی برای تملیک و ادغام شرکتهایی که باعث افزایش سودآوری و ارزش افزوده بالاتر برای سهامداران میشوند، دارد. شنیدههایی از این دست تصمیمات شرکت به گوش میرسد.

شتران حدود ۱۳ میلیارد برگ سهم از سهام خزانه خود را در بازار فروخته است که طی اطلاعیهای در تاریخ ۱۹ دیماه ۱۴۰۱ اعلام کرده تا تیرماه ۱۴۰۲ با توجه به بالاتر بودن سودآوری خود شرکت نسبت به اوراق با درآمد ثابت، این سهام را روزانه و به قیمت بازار و هر روز بین ۵۰ هزار تا یک میلیون و پانصدهزار سهم از سهام شناور خود خریداری نماید.

با توجه به کاهش کرک اسپرد در صنعت پالایش نسبت به اوج آن در بهار امسال و بازگشت به محدوده کرکهای میانگین انتظار سودآوری مشابه فصل بهار ۱۴۰۱ قدری غیر واقعی و آرزومندانه بنظر میرسد.

اما با تثبیت نفت در محدوده ۹۰ تا ۱۱۰ دلاری (پیش بینی موسسات بینالمللی) برای سال ۲۰۲۳ با توجه به کاهش سیاستهای انقباضی بانکهای مرکزی و برطرف شدن سیاست کوید صفر چین و همچنین تثبیت کرک اسپردهای میانگین در محدوده ۱۳-۱۵ دلاری با دلار ۲۸۵۰۰ تومانی فرزینی میتوان انتظار سود خالص بین ۳۴ تا ۳۹ هزار میلیارد تومانی را برای شتران داشت.

این سودآوری با توجه به ارزش بازار حدود ۱۱۰ هزار میلیارد تومانی شتران، حدود P/E آیندهنگر ۲.۸ تا ۳.۳ را نشان میدهد که در قیاس با P/E تاریخی میانگین حدود ۵ واحد، انتظار رشد ارزش بازار برای این نماد دور از تصور نیست.

عالی بود.اگر ممکنه دسته بندی صنایع رو قرار بدید مثلا گروه آروماتیک اوره …