در اولین مقاله از سری مقالات پیشبینی و تحلیل وضعیت نرخ بهره در ایران، با تمرکز بر سیاست بانک مرکزی در عملیات بازار باز، آخرین وضعیت سیاست پولی کوتاهمدت بانک مرکزی را بررسی و براساس آخرین وضعیت عملیات بازار باز و بازار بینبانکی، نرخ بهره را تا انتهای سال 1402 پیشبینی و برآورد میکنیم.

آیا نرخ بهره و سود بانکی به دلیل سیاست جذب پول بانک مرکزی در تابستان، در نیمه دوم سال جاری رشد شدید خواهد داشت؟!

نرخ بهره یا نرخ سود بدون ریسک یکی از مهمترین عواملی است که در تصمیمهای سرمایهگذاری ما نقش دارد. خصوصا زمانی که اقتصاد در رکود باشد و انتظارات تورمی فروکش کرده باشد، برآورد نرخ بهره (سود بدون ریسک) و جهت حرکت آن میتواند کمک بسیار بزرگی به ما در تصمیمگیریهای سرمایهگذاری خودمان در بورس، مسکن، طلا و ارز و کسب و کارمان کند.

بهطور کلی شاید اولین چیزی که الان برای تصمیمهای اقتصادی به ذهن ما میآید، روند نرخ بهره در ماههای آتی، خصوصا نیمهی دوم سال 1402 است. بههمیندلیل در این سری مقاله از فردانامه به متغیرهای تاثیرگذار بر نرخ بهره خواهیم پرداخت و براساس شرایط هر یک از این متغیرها سعی میکنیم روند آتی نرخ بهره را تخمین بزنیم.

عملکرد بانک مرکزی در عملیات بازار باز

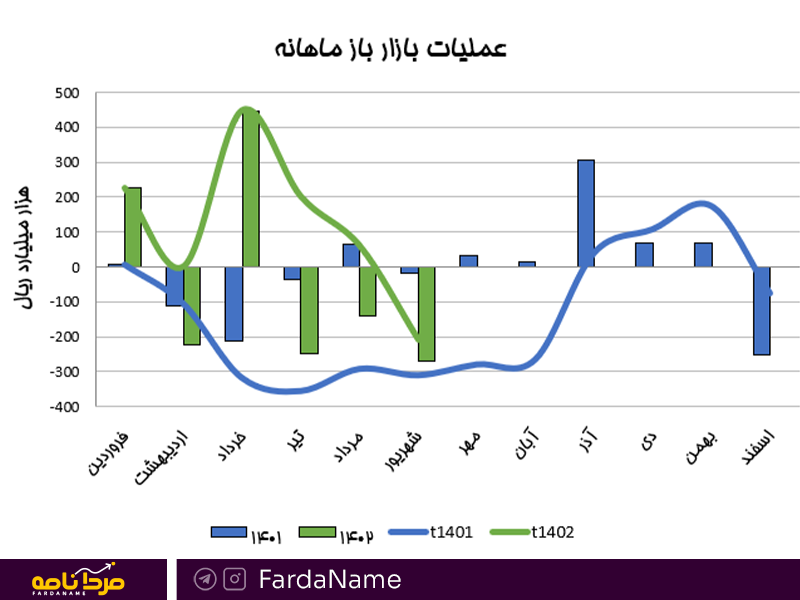

عملکرد ماهانه بانک مرکزی در بازار باز

نمودار فوق عملکرد ماهانهی بانک مرکزی در تزریق پول (یا جذب پول) به بانکها را از اول سال 1401 تا انتهای شهریور 1402 نشان میدهد. به زبان سادهتر این نمودار بازار باز نشان میدهد بانک مرکزی در هر ماه چقدر اعتبار (پول) به بانکها داده یا چقدر اعتبار (پول) از آنها جذب کرده است.

در کنار عملکرد ماهانه، در نمودار فوق ماندهی پول تزریق شده (یا جذب شده) تا آخر هر ماه به شکل خطی نشان داده شده است. بهعنوان مثال بانک مرکزی در شهریور 1402، 27 همت (هزار میلیارد تومان) از بانکها پول جذب کرده و با این جذب مجموع جذب پول از بانکها از ابتدای 1402 تا انتهای شهریور به 23.5 همت رسیده، که در ظاهر سیاستی شدیدا انقباضی است و میتواند نرخ بهره را افزایش دهد.

از این نمودار میتوان چند نکته را برداشت کرد:

- بانک مرکزی در شش ماهه اول امسال نسبت به سال گذشته، پول کمتری از سیستم بانکی جذب و به عبارت دیگر در شش ماه اول سال نسبت به سال گذشته سیاست انقباضی ضعیفتری اجرا کرده است؛ اما بر خلاف بهار 1402 که بسیار با دست و دل بازی با بانکها برخورد داشته و پول سنگینی در اختیار آنها گذاشته بود، در تابستان به یکباره این روند عوض شده و سختگیری در اعطای اعتبار از سوی بانک مرکزی به بانکها شدت یافته است.

- پولی که در عملیات بازار باز به بانکها داده میشود به نسبت ارزان است و با نرخ بهره حدود 24 درصد برای بانکها آب میخورد و اگر این روند کاهشی ادامه پیدا کند میتوانیم انتظار داشته باشیم بانکها برای جایگزین کردن منابع، مجبور به پرداخت سود بالاتری باشند.

- سال 1401،از اول آن سال تا آخر آبان، بانک مرکزی بهصورت مداوم از بانکها پول جذب کرده است. با این وجود از آذر ماه همان سال به یک باره تغییر رویه داده و تا جایی تزریق پول به سیستم بانکی را ادامه داده است که تا آخر سال مانده سالانه مثبت شده است. اما در سال جاری (1402) با روندی مغایر با سال گذشته مواجه هستیم و همانطور که گفته شد بانک مرکزی سیاست انقباضی شدیدتری را نسبت به سیستم بانکی اتخاذ کرده است.

دلیل این چرخش رفتار در تابستان چیست؟ در حالیکه جمع تزریق بهار به 42 همت مثبت رسیده بود، بانک مرکزی در تابستان جمعا 65.5 همت پول جذب کرده و باعث شده مانده منفی 23.5 شود. حال ببینیم چه تغییری در تابستان در شرایط پولی کشور افتاده که بانک مرکزی این سیاست انقباضی شدید را پیش برده است.

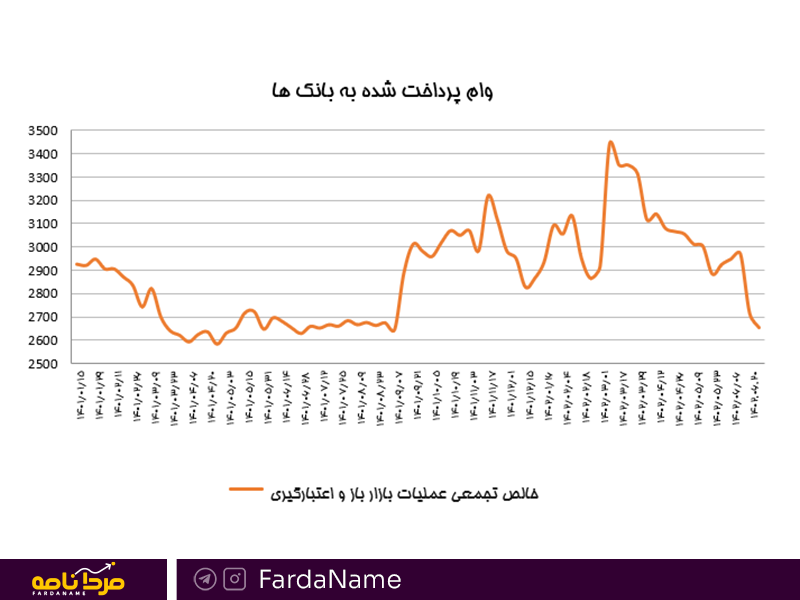

اعتبار پرداخت شده به بانکها

در نمودار فوق مانده اعتبار که به شکل ریپو یا اعتبار به بانکها اعطا شده، از ابتدای سال 1401 تا انتهای شهریور 1402 نشان داده شده است. در واقع این اعتبار پول قاعدهمند و قانونیای است که بانک مرکزی به بانکها ترزیق کرده است.

اینجا مشخص میشود علیرغم رشد بالای نقدینگی در این یک و نیم سال، اعتبار قاعدهمند به بانکها اعطا نشده و رشد نکرده است. اما شدت جذبی که در تابستان 1402 تجربه شده در هیچ فصلی در گذشتهی این بازار تجربه نشده و شیبِ افتِ پولِ در اختیارِ بانکها، بهشدت بالا بوده است.

بررسی وضعیت اوراق منتشره توسط دولت (که این اعتبار و منابع قاعدهمند به پشتوانهی آن ایجاد میشود) نشان میدهد در شش ماهه نخست امسال مانده اوراق دولت در بازار پول و سرمایه چیزی حدود 24 همت کاهش پیدا کرده است. البته بیشتر اوراقی که سررسید شده در اختیار بانکها بوده ولی عمده اوراق جدید توسط بازار سرمایه خریداری شده یا به شکل اوراق خزانه به طلبکاران تخصیص داده شده است.

لذا اصلیترین دلیل کاهش اعتبار قاعدهمند، کاهش مانده اوراق دولت نزد بانکها در شش ماهه نخست سال جاری است. در واقع مقدار اوراقی که بانکها میتوانستند به پشتوانهی آن وام ارزان از بانک مرکزی بگیرند کاهش پیدا کرده و در عوض بانکهای تجاری پول اوراق را از دولت در سررسید دریافت کردهاند.

در نگاه اول این سیاست انقباضی شدید در تابستان میتوانست سیگنال رشد شدید نرخ بهره در پاییز باشد، اما با دقت متوجه میشویم بانکها پول اوراق دولتی را در سررسید دریافت کرده و به همین دلیل تقاضای وام قاعدهمند در عملیات بازار باز کاهش پیدا کرده است. اما ضروری است به دو نکتهی کلیدی توجه کنیم که در ادامه به آن میپردازیم.

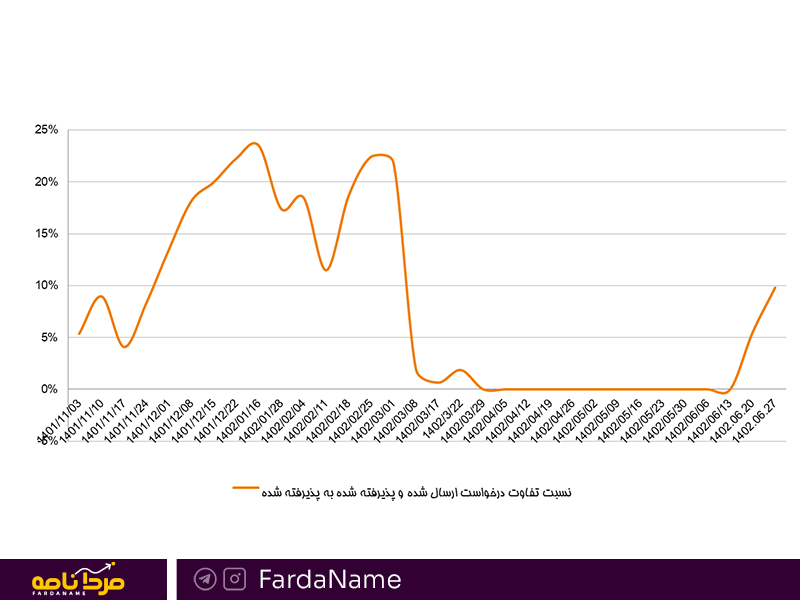

نسبت درخواستهای اعتباری به بانک مرکزی

محاسبه نسبت درخواستهای اعتباری که ارسال و پذیرفته شدهاند

نکته اول: نمودار بالا نشان میدهد که در تابستان، بانک مرکزی هر تقاضایی برای دریافت پول در عملیات بازار باز را جواب داده است؛ و این دلیل دیگری است که نشان میدهد دلیل کاهش اعتبار قاعدهمند اعطایی، کاهش حجم اوراق دولتی نزد بانکها بوده است. اما روند دو هفتهی آخر تابستان نشان میدهد، مجدد بخشی از تقاضای اعتبار در بازار قاعدهمند بیپاسخ مانده است؛ و این سیگنال خوبی نیست و در صورت تداوم میتواند محرک افزایش نرخ بهره باشد.

نکته دوم: بانکهایی که اوراق دولتی داشتهاند، پول آن را در سرسید از دولت گرفتهاند و حالا باید ببینیم با چه نرخی حاضر به وام دادن در بازار بینبانکی هستند. در صورتیکه این تغییر در ترازنامه بانکها باعث شود سیاست آنها در وام دادن در بازار بینبانکی تغییر کند و نرخ سود بینبانکی بالاتری را مطالبه کنند، بازهم ممکن است نرخ بهره به سمت سیر صعودی تحریک شود.

نتیجهگیری در مورد نرخ بهره در نیمه دوم 1402

علی رغم جذب شدید پول در عملیات بازار باز توسط بانک مرکزی که به ظاهر سیاست انقباضی شدید است، نمیتوان انتظار رشد شدید در نرخ بهره را داشت. اوراق دولتی نزد بانکها سررسید شده است و بههمیندلیل بانکها اوراق کمتری برای دریافت ریپو و اعتبار دارند. از سوی دیگر دولت، مبلغ همین اوراق را در سررسید به بانکها پرداخت کرده و تغییری در منابع بانکها بوجود نیامده و صرفا از یک قلم حسابداری به یک قلم دیگر منتقل شده است.

اما اواخر تابستان همهی تقاضای ریپو در عملیات بازار باز پاسخ داده نشده و در صورتی که این روند کسری ادامه پیدا کند میتواند محرک رشد نسبی نرخ بهره باشد. از طرف دیگر ممکن است بانکها با پولی که از سررسید اوراق دولتی گیرشان آمده، وام با نرخ بالاتری به بانکهای ناتراز بدهد و این موضوع نیز میتواند محرک نرخ بهره باشد.

بهطور خلاصه با توجه به شرایط عملیات بازار باز (صرفا با بررسی این متغیر) انتظار رشد شدید در نرخ بهره در نیمهی دوم سال وجود ندارد اما اگر بانک مرکزی سیاستش را انقباضیتر بکند یا بانکهای ناتراز مجبور به رقابت بیشتر در جذب سپرده شوند، نرخ بهره میتواند حدود 10 درصد (2.5 واحد درصد) افزایش پیدا کند.

ممنون استاد ، عالی عالی 🌹

با توجه به دستوری کردن قیمتهای تولیدی وبازار سرمایه که در حالت ساید میباشد.انتظار میرود که از زمستان ۱۴۰۱ تا تابستان ۱۴۰۲ نرخ بهره بصورت ملموس افزایش داشته.بنابراین محتمل است است دولت تمایل به افزایش نرخ بهره بانکی در نیمه دوم سال ۱۴۰۲ داشته باشد.

ممنون از مقاله عالی شما جناب آقای دکتر کاظم زاده وتیم علمی خوبتان.❤

ممنون از همراهی شما جناب بهرامی

سپاس از همراهی شما