لئوناردو فیبوناچی، ریاضیدان قرن 13 ایتالیایی، خدمات فوقالعاده مهم و سرنوشتسازی را به جامعهی علم جهان کرده است. او پس از مطالعهی آثار ریاضیدانان مسلمان، سیستم شمارش اعداد دهدهی هندی را، که آن موقع استفاده از آن در میان مسلمانان رایج بوده، جایگزین اعداد رومی، که سیستم شمارش رایج آن موقع اروپا بوده، میکند.

همچنین او دنباله یا سری اعداد فیبوناچی را برای نخستین بار معرفی کرده است. بحث مهمی هم وجود دارد مبنی بر اینکه آیا او این سری را ابداع و اختراع کرده و یا آن را کشف کرده است؟ عدهی کثیری معتقدند این یک اختراع هیجانانگیز بوده است، عدهای هم (منجمله فعالان بازار مالی) معتقدند این دنباله یک اکتشاف بوده است.

این دنباله به این شرح است:

0،1،1،2،3،5،8،13،21،34،55،89،144،000

همینجا یک اختلاف نظر وجود دارد. عدهای عدد 0 اولیه را حذف میکنند و دنباله را از 1 شروع میکنند، که به این شکل میشود:

1،1،2،3،5،8،13،21،34،55،89،144،000

که البته در نتیجه تفاوتی ندارد و همچنان اعتبار و کارکردش پابرجا است.

نحوهی تشکیل این دنباله به این شکل است که هر عددی، حاصل جمع دو عدد قبل از خود است.

… و 8=5+3 ، 5=3+2 ، 3=2+1 ، 2=1+1 ، 1=1+0

در مورد ابداع فیبوناچی اینچنین گفته میشود که مسابقهای با این سؤال بین ریاضیدانان برگزار میشود که: یک جفت، یک نر و یک ماده، از نژادی خاص از خرگوشها را در اختیار داریم که یک ماه پس از تولد بالغ میشوند. هر جفت آنها پس از بلوغ، هر ماه یک جفت خرگوش نر و ماده جدید به دنیا میآورند. فرض هم بر این است که این خرگوشها نمیمیرند. در این صورت پس از گذشت n ماه، چند جفت خرگوش داریم؟ و فیبوناچی با حل این سؤال، دنبالهی مشهور خود را ارائه میکند.

فرمول ارائه شده توسط فیبوناچی برای شرح دنباله اینگونه است:

an+1=an+an=1 a1=a2=1

در حالت دیگری که در ترتیب دنباله مطرح میشود، a1=0 و a2=1 و ادامهی دنباله. اما همچنان در شکل و کارکرد دنباله تفاوتی موجود نمیباشد.

خصوصیات فیبوناچی

-تقسیم هر عدد از دنباله بر عدد قبل از خود = 1.618 (هرچه در دنباله جلوتر برویم و برای اعداد بزرگتر امتحان کنیم، حاصل بیشتر و دقیقتر به این عدد منطبق میشود) به این عدد، عدد یا نسبت طلایی یا الهی هم گفته میشود و آن را با ϕ و φ (فی) نشان میدهند.

-تقسیم هر عدد از دنباله بر عدد بعدی = 0.618 این عدد را با ́ (فی پریم) هم نشان میدهند.

-تقسیم هر عدد بر دو عدد قبل از خود = 2.618

-تقسیم هر عدد بر دو عدد بعد از خود = 0.382

-تقسیم هر عدد بر سه عدد قبل از خود = 4.236

-تقسیم هر عدد بر سه عدد بعد از خود = 0.236

-تقسیم هر عدد بر چهار عدد قبل از خود =6.854

-تقسیم هر عدد بر چهار عدد بعد از خود = 0.146

از معماری تا نسبت طلایی

ویتروویوس معمار و مهندس مشهور و برجستهی رومی در قرن اول پیش از میلاد مسیح بود. او معتقد بود همهی ساختمانها باید دارای 3 مقولهی مهم باشند: قدرت، سودمندی، زیبایی. این اصول سهگانهی او تبدیل شد به اصول متقن و مصوب معماری در روم و کتاب اصلی خود،

“در باب معماری” (ده کتاب معماری)، را به حاکم روم، آگاسوس، تقدیم کرد تا پایهای باشد بر معماری روم. نام کتاب سوم او “در باب تقارن: در معابد و در بدن انسان” است. او در این بخش به نسبتهای زیباییشناسی در بدن انسان میپردازد. او را پایهگذار و پدر رنسانس معماری میدانند.

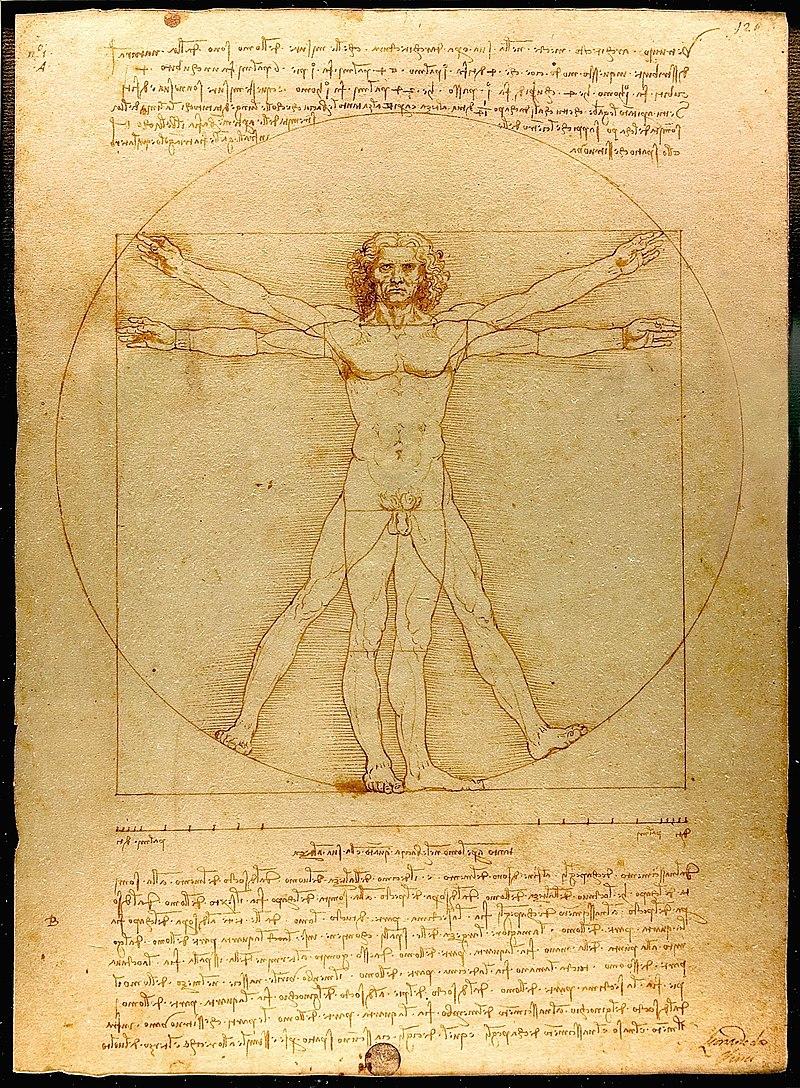

قرنها بعد داوینچی طرحی از بدن انسان میکشد به نام “مرد ویتروویوسی”. علت این نامگذاری، احترام به ویتروویوس و نشان دادن تأثیر ویتروویوس در نسبتهای زیباییشناسی است. او در این طرح سعی میکند بدن انسان را در زیباترین و کاملترین حالت به نمایش بگذارد، که محصور در مربع و دایرهای هممرکز است.

داوینچی در این طرح بدن انسان را مجموعهای از نسبتهای مشخص بین اجزای مختلف نشان میدهد، که همهی این نسبتها را با دستخط خودش زیر عکس یادداشت کرده است.

سالها بعد لوکا پاچیولی، که مبدع حسابداری دوطرفه است و او را پدر حسابداری جهان میدانند، کتابی منتشر میکند به نام “در باب تناسب الهی”. که منظور از تناسب الهی، همان نسبت طلایی یا φ است. تصویرسازیهای این کتاب را هم داوینچی انجام میدهد. او در قسمت اول این کتاب، علت اصرار خود بر الهی بودن این نسبت را با این دلایل تعریف میکند:

- ارزش این نسبت، بازنشانی از یکپارچگی خدا ارائه میدهد.

- تعریف آن بر حسب سه طول (اشاره به “مثلث مقدس” دارای اضلاع 3 و 4 و 5) است که تصویرسازیای از تثلیث مقدس (در مسیحیت) است.

- عدد گنگ بودن آنها، بازنشانی از غیر قابل فهم بودن خداوند است.

- خودمتشابه (یک مفهوم فلسفی-ریاضی است) بودن آن، یادآور حضور هموارهی خداوند و تغییرناپذیری اوست.

- رابطهی آن با صور فلکی دوازدهگانه، بازنشانی از وجود ذات و جوهر (طبق عقاید باستان، عنصر پنجم که خدا به آب و خاک و هوا و آتش علاوه میکند، تا موجود روح پیدا کند) است.

پاچیولی در قسمت دوم کتاب، به ویتروویوس و نسبتهای زیباییشناسانهی او اشاره میکند و آن را نسبت طلایی و الهی معرفی میکند.

نمونههای از تصویرسازیهای داوینچی در کتاب پاچیولی دربارهی نسبت طلایی

علت محبوبیت دنبالهی فیبوناچی

طرفدارن فیبوناچی معتقدند که طبیعت سرشار است از استفادههای این نسبت. به عنوان مثال میگویند: نسبت ساعد انسان به فاصله مچ دست تا نوک انگشتان برابر با 1.618 است. اندازهی اولین بند انگشتان دست به بند دوم و بزرگی بند دوم به سوم، 0.618 و 1.618 است.

نسبت قد انسان به فاصلهی ناف تا کف پا، نسبت فاصلهی ناف تا بالای سر به فاصله شانه تا بالای سر، نسبت فاصله ناف تا زانو به فاصله زانو تا کف پا، نسبت فاصله شانه تا تا بالای سر به اندازهی سر؛ معتقدند همهی این نسبتها طلایی و 1.618 هستند.

نکته جالب درخصوص اعداد 0.618 و 1.618 این است که این دو عدد معکوس یکدیگرند:

10.618 = 1.618

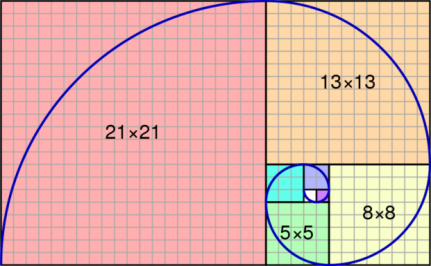

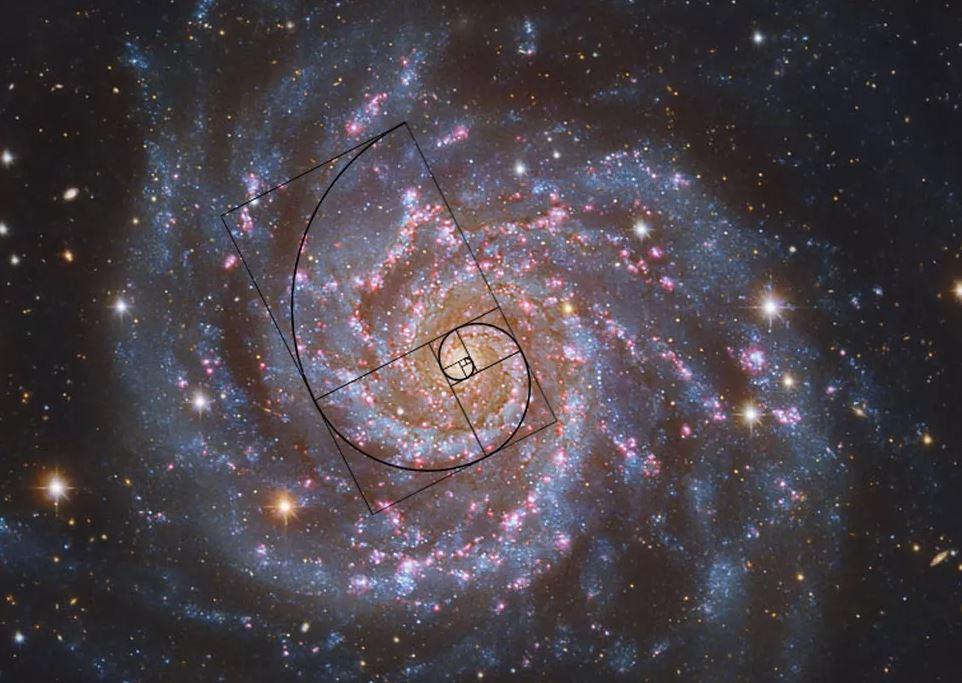

این مارپیچ را مارپیچ طلایی (Golden Spiral) مینامند. این تصویر، مجموعه اعداد فیبوناچی را در قالب تعداد بیشماری از مربعهای به هم پیوسته نشان میدهد. طول هر یک از اضلاع مربعهای اول و دوم برابر با 1 است. اندازه ضلع مربع سوم، که در کنار دو مربع قبلی رسم شده 2 (1+1) است. مربع سوم با ضلعی به اندازه 3 (2+1) پس از آنها رسم شده و الی آخر. اضلاع این مربعها همان دنباله فیبوناچی هستند.

اگر هر مربع را دربردارندهی یک ربع دایره بدانیم، اینگونه میتوان از اتصال متوالی این ربع دایرهها به هم، به این مارپیچ طلایی رسید. این مارپیچ در اشکال مارپیچی بسیاری در طبیعت مانند؛ حلزونها، صدفها، گلآفتابگردان، گردبادها و غیره دیده میشود.

همانطور که تعریف عدد پی منتج به توانایی رسم دقیق دایره میشود، تعریف عدد فی نیز موجب توانایی رسم دقیق مارپیچها میگردد.

نحوهی تقسیم شاخهی درختان:

کهکشانهای مارپیچی:

هندسه دو گنجینه بزرگ دارد: اولی قضیهی فیثاغورس است، دیگری دنبالهی فیبوناچی. اولی طلاست و دومی جواهر.

ایشان معتقدند نحوهی زاد و ولد و لانهسازی زنبور عسل هم نشاندهندهی نسبت طلایی است. در هرم جیزه یا گیزای مصر نیز این نسبت مشاهده میشود و نسبت وتر به ارتفاع هرم حدوداً میشود 1.618.

همانطور که نشان داده شد، نسبت طلایی بهوفور در طبیعت یافت میشود، از این رو است که به آن «نسبت الهی» میگویند. این علاقه و دنبال کردن فیبوناچی در طبیعت، طبعاً باعث گسترش مرزهای کارکرد آن میگردد، به گونهای که در بازارهای مالی هم خواه ناخواه اثرگذار شد و تکنیکالیستها رو به تبیین آن در چارتها و استراتژیهای خود آوردند.

در آخر اینکه در مورد جنبههای اسرارآمیز دنبالهی فیبوناچی باید این نکته را در نظر داشت که این طبیعت نیست که آگاهانه از قوانین ریاضی پیروی میکند؛ بلکه این قوانین ریاضی است که از طبیعت پیروی میکنند.

فیبوناچی در تحلیل تکنیکال

رفتارهای بازار نشأت گرفته از برایند رفتارها و احساسات و تصمیمات انسان است. خواه ناخواه زمانی که فیبوناچی تا این حد در طبیعت و در محیط پیرامون ما نقش ایفا میکند، پس به مرور در ناخودآگاه ذهن انسانها هم تأثیر میگذارد و باعث میشود تبدیل به یک آیتم مهم و تعیینکننده در الگوی رفتاری انسان گردد.

ذهن و چشم انسان کمکم به آن خو میگیرد و این سطوح تبدیل به موارد آشنایی در ذهن میشود و انسان در موقعیتهای مختلف به آن واکنش نشان میدهد.

دنبالهی فیبوناچی به تنهایی در تحلیل تکنیکال اهمیتی ندارد، بلکه آن چیزی که ما از آن استفاده میکنیم نسبتهای موجود در بین آنها ست. این نسبتها به شرح زیر است:

نسبتهای اصلی: 38.2%، 50%، 61.8%، 78.6%، 100%، 127%، 161.8%

نسبتهای فرعی: 23.6%، 200%، 261.8%، 423%

نسبتهای اصلی کارکردشان خیلی بیشتر از نسبتهای فرعی است. همچنین 50% و 100% و 200% جزو نسبتهای فیبوناچی نیست، اما به دلیل بار روانیای که این درصدهای بسیار رُند در ذهن انسان ایجاد میکند، آنها را هم در تکنیکال استفاده میکنیم. همانطور هم که مشخص است همهی این درصدها، همان نسبتهای فیبوناچی است که در سطور بالاتر نشان داده شده است.

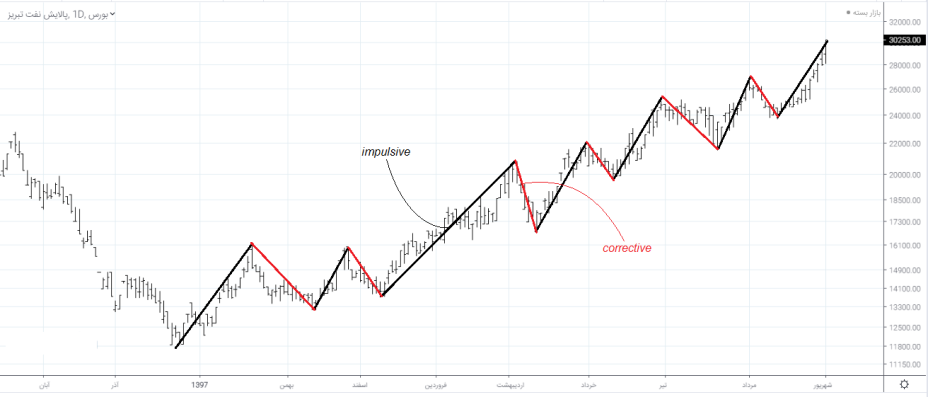

به صورت کلی حرکت قیمت در نمودارها به صورت مسیرهای زیگزاگ و در قالب برایندی از حرکات صعودی و نزولی انجام میشود. به امواجی که همسو با روند بلندمدت باشند اصطلاحاً امواج ایمپالسیو (Impulsive) یا جهشی میگوییم، که به معنی امواج قدرتمند و پیشرونده است. به آن دسته از امواج که برخلاف جهت روند بلندمدت باشند اصطلاحاً امواج اصلاحی (Corrective) میگوییم که نشانگر فاز استراحت و تجدید قوای بازار میباشد.

معمولاً امواج ایمپالسیو شیب تندتر و حجم معاملاتی بالایی دارند. ریزموجهای درونی آنها بلند و کشیده است و درجا زدن و همپوشانی اندکی بین ریزموجهای آن وجود دارد. در حالی که حرکتهای اصلاحی معمولاً دارای حجم معاملاتی کم و شیب نسبتاً کندی است و همپوشانی زیادی هم بین ریزموجهای آن وجود دارد.

فیبوناچی با سطوحی (که بر اساس نسبتهای آن است) که رسم میکند، محل احتمالی خاتمه یافتن و شروع مجدد امواج ایمپالسیو و کارکتیو را نشان میدهد. همچنین سطوح حمایت و مقاومت مهمی را که قیمت احتمالاً به آن واکنش نشان میدهد مشخص میکند.

این نکته هم شایان ذکر است که با توجه به فراگیری و محبوبیت فیبوناچی میان تحلیلگران، به دلیل این که این ابزار توسط تعداد زیادی از معاملهگران استفاده میشود، چه آن را قبول داشته باشیم یا نه، این سطوح تبدیل به سطوحی میشود که حجم کثیری از معاملهگران روی آن موقعیت معاملاتی اتخاذ میکنند و طبیعتاً بازار هم که برایند رفتار همهی معاملهگران است، در این نقاط حساس واکنش مهمی نشان خواهد داد.

انواع ابزار فیبوناچی

- فیبوناچی اصلاحی (Retracement)

- فیبوناچی گسترده (Extension)

- فیبوناچی گسترشیافته (Expansion)

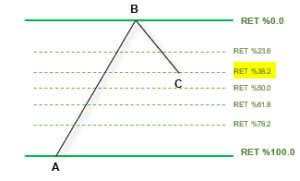

فیبوناچی اصلاحی

فیبوناچی اصلاحی یا ریتریسمنت (آن را با Ret هم نشان میدهند) برای تعیین میزان اصلاح قیمتی در بازار استفاده میشود. در یک بازار رونددار، معمولاً حرکات صعودی و نزولی زیگزاگی را داریم که برایند آنها اگر رو به بالا باشد، روند صعودی بوده و اگر برایند رو به پایین باشد، روند نزولی است. در یک روند صعودی، بعد از مقداری رشد قیمتی، عدهای به دلیل اینکه در سود مناسبی قرار دارند، معاملاتشان را نقد میکنند و میفروشند.

این فشار فروشی که ایجاد میشود، باعث افت قیمت میشود. اینکه قیمت پس از این روند صعودی تا چه حدودی اصلاح میکند را با فیبوناچی ریتریسمنت یا اصلاحی محاسبه میکنیم. عکس این قضیه عیناً در روند نزولی هم صادق است و در بازارهای دوطرفه پس از مقداری ریزش، معاملهگران مقداری از پوزیشنهای شورت خود را میبندند و این باعث مقداری افزایش قیمت میشود و این میزان اصلاح را هم با ریتریسمنت محاسبه میکنیم.

نسبتهای اصلاحی عبارتند از: 78.6% و 61.8%، 50%، 38.2%، 23.6%

در بین این نسبتها، 23.6% کمتر مورد استفاده قرار میگیرد.

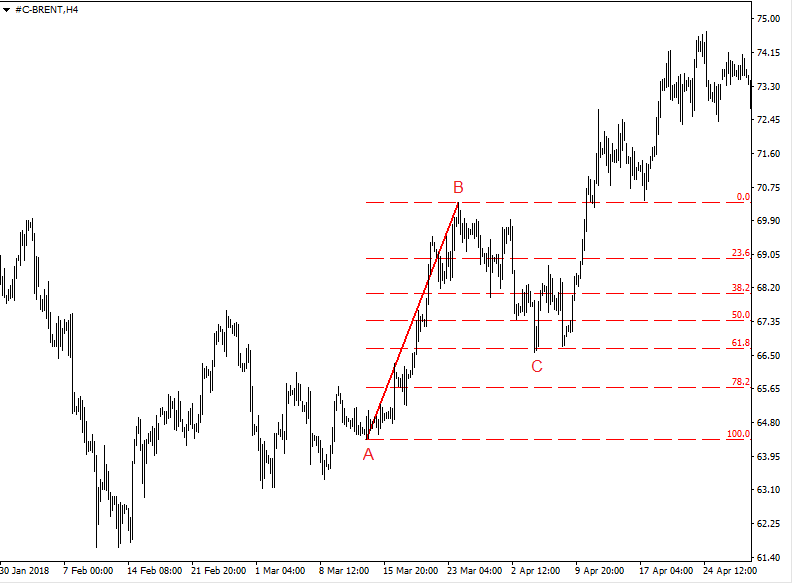

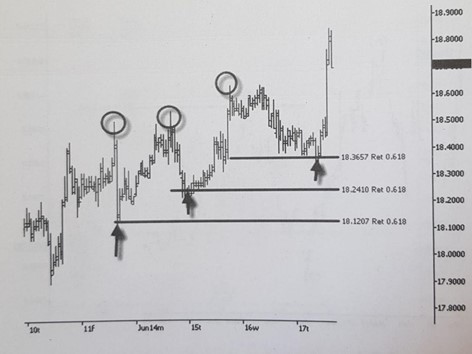

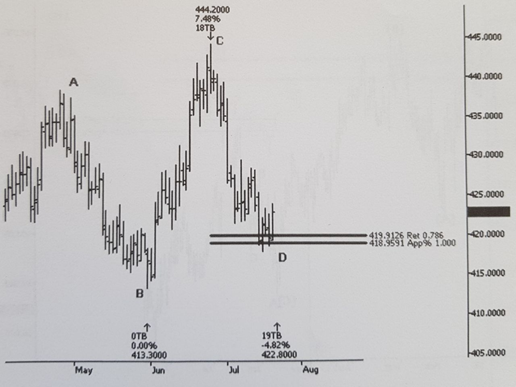

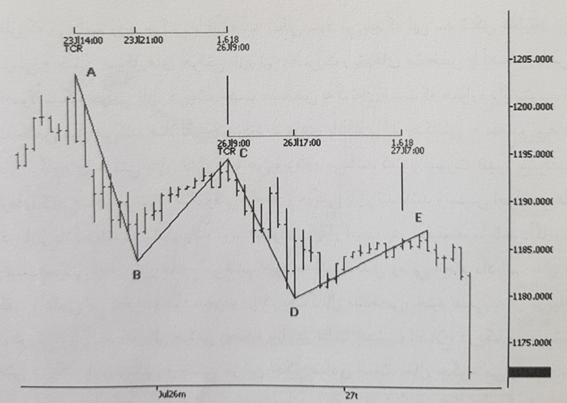

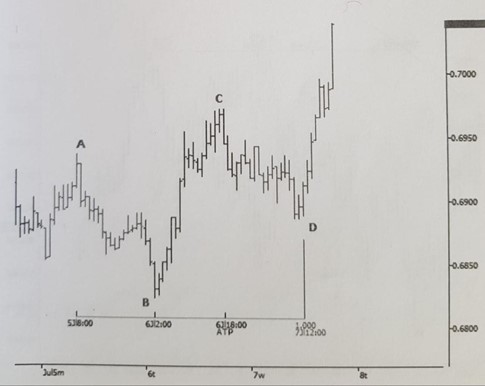

چارت زیر نشاندهندهی این است که نزول قیمت جهانی نفت برنت پس از اصابت به سطح ریتریسمنت %61.8 متوقف گشته و مجددا آغاز به صعود نموده است.

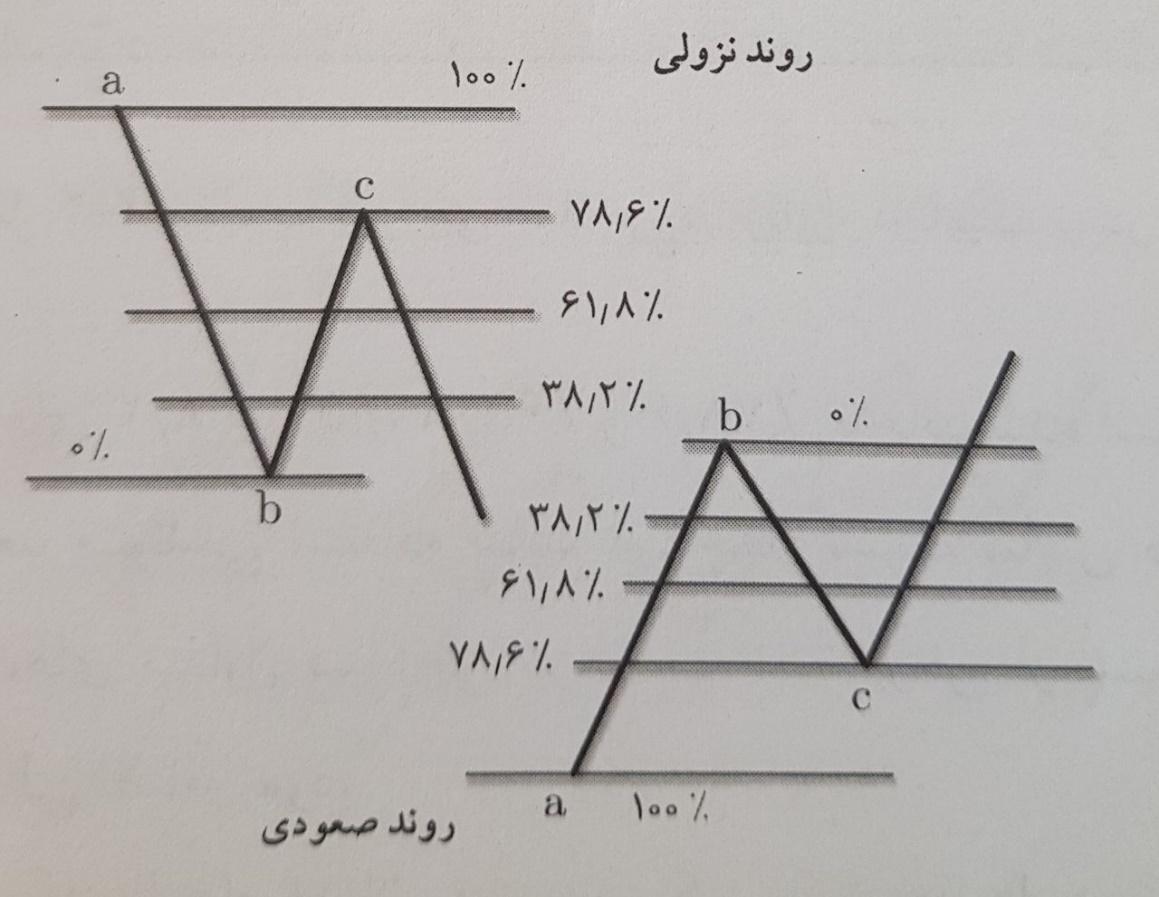

برای رسم فیبوناچی در یک روند صعودی، سطح 100% را روی سطح a (نقطهی ابتدایی روند صعودی) قرار میدهیم و 0% را روی نقطهی b (نقطهی پایان صعود و شروع اصلاح). نسبتهای فیبوناچی بین این دو نقطه از 0 تا 100 ترسیم میشود. همچنین در یک روند نزولی، 100% را بر روی a (ابتدای روند نزولی) و 0% را بر روی b (انتهای روند نزولی و شروع اصلاح رو به بالا) قرار میدهیم.

در حقیقت فیبوناچی اصلاحی یک ابزار دونقطهای است که بین هر کف و سقفی میتوان ترسیم نمود. اما چنانچه این سطوح انتخابی، سطوح ماژور باشند، اعتبار و عملکرد بهتری خواهد داشت، زیرا تعداد افراد بیشتری بر روی سطوح ماژور تکیه و معامله میکنند.

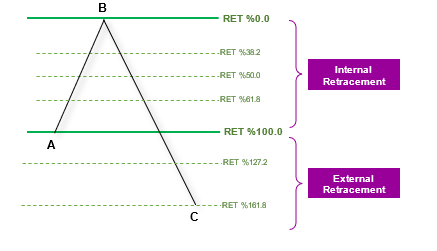

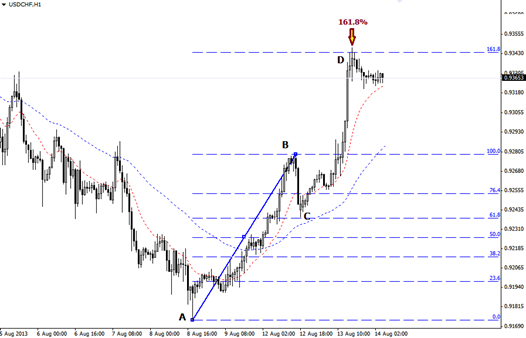

اگر میزان ریتریس به قدری بزرگ باشد که قیمت حتی از نقطه اولیه نیز عبور کند، آن را ریتریس خارجی (External Retracement) مینامیم. در این صورت جهت روند کاملاً معکوس شده و شاهد بازگشت قیمت به عنوان یک روند جدید و حرکت خلاف جهت اولیه هستیم. در تصویر زیر قیمت تا ریتریس خارجی 161.8% اصلاح و حرکت کرده.

یعنی نه تنها تمام رشد قیمت اولیه را اصلاح کرده و سود را پس گرفته است، بلکه قیمت از سطح اولیه (A) هم پایینتر آمده و پوزیشن در ضرر است.

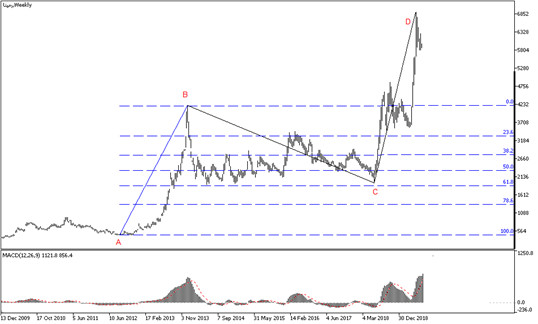

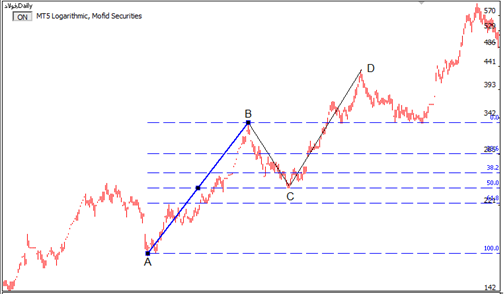

تصویر زیر نمودار قیمت سهم رمپنا را در تایمفریم هفتگی نشان میدهد. قیمت پس از صعود هزار درصدی از A تا B، شروع به اصلاح نموده و 61.8% از مسیر قبلی خود را طی موج BC اصلاح کرده. در این 4 سال متوالی موج BC شاهد استراحت و نوسان قیمت در محدوده سطوح ریتریسمنت %61.8 و %38.2 و بعضاً %23.6 بودهایم، زیرا هر کدام از این سطوح ریتریس در روندها نقش مقاومت و حمایتی ایفا میکنند.

ریتریس50% یک اصلاح رایج در فاز استراحت است و نمودارهای زیادی پس از اصلاح تا سطح %50 مجدداً به روال بلندمدت خود بازمیگردند. از همین رو یکی از مناسبترین نقاط برای ورود به بازار در انتهای حرکت اصلاحی، که از ریسک به ریوارد مناسبی برخوردار باشد، ورود به بازار بر روی سطح Ret 0.50 میباشد.

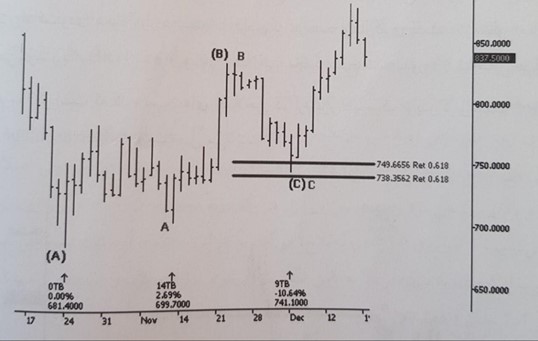

در شکل زیر شاهد یک کارکرد بسیار عالی و مهم از فیبوناچی ریتریسمنت هستیم و آن استفاده از همپوشانیهای ریتریسهای مختلف است. آنچیز که واضح است اینکه این نمودار قیمت جهانی طلا از حدود 24 ام اکتبر شروع به صعود کرده و این روند تا حدود 21 ام نوامبر ادامه داشته و پس از آن اصلاح کرده و پس از آن مجدداً روند صعودی قبلی را ادامه داده.

اما در اینجا 2 نگرش تکنیکالیسیتی احتمالاً پدید میآید: دستهی اول شروع موج صعودی را از نقطهی (A) میدانند و دستهای دیگر از نقطهی (A) تا نقطهی A را نوسان و رِنج میدانند و معتقدند رشد مهم و قابل توجهی بین (A) و A رخ نداده، فلذا شروع موج صعودی را از A در نظر میگیرند. اما هر دو گروه در نقطهی انتهای روند صعودی، یعنی (B) و B، همنظر هستند و آنها را منطبق بر هم میدانند.

حال هر کدام از این 2 دسته اگر بخواهند ابزار ریتریسمنت را رسم کنند، به دنبال نقطهی پایان اصلاح هستند. دستهی اول به دنبال (C) هستند و دستهی دوم به دنبال C. پس ما یک بار نقطهی 100% ریتریس را بر روی (A) میگذاریم و یک بار بر روی A. در هر دو حالت هم که سطح 0% بر روی (B) و B بر هم منطبقاند.

مشاهده میشود که در سطح فیبوی اصلاحی 61.8%، (C) بر روی 738 دلار میایستد و C بر روی 749 دلار. این حد فاصل بین 738 و 749 میتواند نقطهی بسیار مناسبی باشد برای احتمال انتهای موج اصلاحی و ورود به معاملهی خرید.

یک نمونهی بسیار عالی دیگر از قدرت فیبوی ریتریس در چارت نقرهی زیر نمایان است. روند کلی بازار که صعودی است، اما برای هر بار که وارد موجهای کارکتیو میشود، میزان اصلاح دقیقاً منطبق بر سطح ریتریس 61.8% از میزان صعود قبلی است.

یکی از کاربردهای جانبی فیبوی اصلاحی در تعیین میزان صعود پس از اصلاح موقت است. به عنوان مثال در شکل زیر، قیمت سهام فولاد پس از رشد اولیه از نقطهی A تا B، شروع به نزول نموده و تا سطح 50% اصلاح کرده است. حال پس از اتمام اصلاح، موج ایمپالسیو ادامهدهندهی موج اولیه، AB، از نقطهی C شروع به حرکت کرده و تا نقطهی فرضی D رشد مینماید و تحلیلگر میخواهد مقدار D را محاسبه نماید.

برای این کار کافی است موج اولیهی AB را نادیده بگیریم و اینگونه فرض کنیم روند اصلی ما نزولی است و موج اول ما BC است. حال پس از اتمام موج نزولی BC، چارت شروع به اصلاح میکند و قیمت مخالف روند قبل شروع به افزایش میکند و میزان اصلاح آن به قدری زیاد است که ریتریسمنت ما تبدیل به ریتریس خارجی میشود و تا نقطهی D ای میرود که بالاتر از نقطهی اولیه، B، است.

کافی ست برای پیدا کردن D، ریتریسمنت را طوری رسم کنیم که 0% آن بر روی C و 100% آن بر روی B باشد. در تصویر زیر نشان داده شده که قیمت پس از ریتریس 161.8% اصلاح را متوقف میکند و قیمت مجدد شروع به نزول میکند.

این روش گواهی ست بر اینکه در صورت تسلط و تمرکز بر استفادهی به تنهایی از ریتریس هم میتوان اکثر صعود و نزولهای بازار را با دقت خوبی محاسبه کرد واین فقط یکی از کارکردهای جانبی فیبوی اصلاحی است. فیبوی اصلاحی کارکردهای مهم دیگری هم دارد، از جمله در تعیین میزان اصلاح در پولبکها، تعیین اهداف قیمتی الیوت و تشخیص قدرت و ضعف و روند بازار، که در صورت نیاز برای هر کدام از این استفادهها میتوان مبسوطتر مطالعه و تمرین نمود و از آن بهرهی بسیار برد.

به صورت کلی بین نسبتهای اصلاحی، دو سطح 61.8% و 78.6% از اهمیت بیشتری برخوردارند. همچنین باید توجه نمود که ماهیت ذات اصلاحی در بازار، کُند بودن حرکت میباشد؛ یعنی قیمت در مدت زمان بیشتری از حرکت اصلی قبلی در اصلاح سپری میکند و اینکه در بازار صعودی، کندلهای مثبت بسیار شارپ و کشیده هستند و پرحجم معامله میشوند و در روند اصلاحیشان کندلها کوتاه هستند و همپوشانی کندلها زیاد است و حجم معاملات کم میباشد.

عیناً برعکس همین منطق در بازار رونددار نزولی هم صادق است. این نکته، نکتهای مهم و تأییدکنندهی تصمیم معاملهگر میتواند باشد. به عنوان مثال اگر یک روند صعودی پرقدرت داریم که شتاب حرکت آن بسیار زیاد و حجم بالا است، هنگامی که قیمت وارد فاز اصلاحی میشود، اگر قیمت در نزدیکی خط روند صعودی یا نقطه حمایت معتبر شتاب کُندی داشت و حجم معاملات کم و کمتر شد و کندلها ضعیف بودند،

این تأییدی است بر اینکه قیمت احتمالاً پس از برخورد با خط روند یا حمایت، مجدداً اوج گرفته و شروع به ادامهی روند اصلی پرشتاب صعودی خود خواهد شد. این موضوع عیناً در روندهای نزولی هم صادق است.

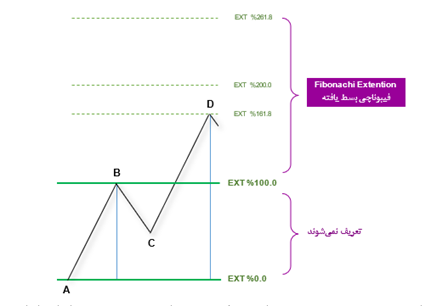

فیبوناچی گسترده

فیبوناچی گسترده یا اکستنشن (آن را با Ex Ret و Ext هم نشان میدهند) برای زمانی کاربرد دارد که امواج گسترده شده و روند ادامهدار است و در روند صعودی سقفهای بالاتر و در روند نزولی کفهای پایینتر تشکیل میشود و ما توسط این ابزار، انتهای روند یا حرکت را تشخیص میدهیم.

زمانی که بازار در فاز اصلاح قیمتی است، در حال جذب انرژی برای حرکت مجددی ست که قادر است قیمت را تا سطح بعدی در راستای روند پرتاب کند. در اصلاح قیمتی عمدتاً عدهای از معاملهگران در حال نقد کردن معاملات خود هستند. چنانچه این نقد کردنها منجر به اصلاح قیمتی تا هریک از سطوح فیبوناچی اصلاحی گردد، میزان جذب انرژی متفاوت خواهد بود.

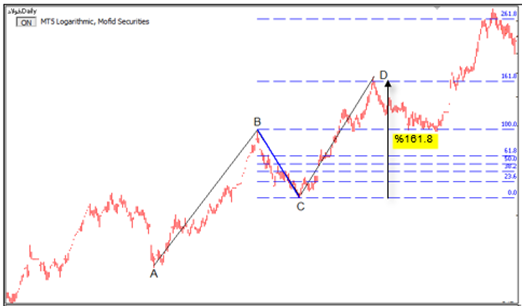

این ابزار درواقع ارتفاع قله دوم را نمایش میدهد. از این ابزار صرفاً در مواقعی استفاده میکنیم که نقاط A، B و C تشکیل شده باشند و قیمت از سقف B عبور کرده باشد. بنابراین طبیعی است که سطوح کمتر از EXT %100 در این ابزار قابل تعریف نخواهد بود.

بین تحلیلگران مختلف دو نگرش به ابزار اکستنشن وجود دارد. در روند شکل زیر، حرکت BC یک نسبتی از روند AB را اصلاح میکند. این اصلاح، هم زمانی و هم قیمتی، قادر است انرژی مورد نیاز برای صعود مجدد قیمت تا سطح D را فراهم کند.

دستهای از تکنیکالیستها معتقدند که مقدار اصلاح تا نقطهی C مهم نیست و در واقع C هرکجا باشد، اهمیتی در تعیین جایگاه نقطهی D ندارد. نحوهی استفادهی این گروه از اکستنشن به این نحو است که دو سر ابزار اکستنشن را باید بر روی خط AB قرار دهیم، به گونهای که 0% بر روی A منطبق باشد و 100% بر روی B و از B به بالا خطوط 127.2%، 138.2%، 150% و 161.8% و در موارد اندکی هم 261.8% و 423.6% رسم میشوند.

در شکل زیر نحوهی عملکرد این دیدگاه مشخص است:

گروه دیگر تکنیکالیستها معتقدند که میزان اصلاح تا نقطهی C اهمیت دارد و بستگی به عمق اصلاح تا C و جایگاه آن، میتوانیم پیشبینی کنیم که قدرت ادامهی روند چهقدر خواهد بود و نقطهی D در کجا واقع میشود. این گروه ابزار اکستنشن را بر خط BC قرار میدهند، به گونهای که سطح 100% بر نقطهی B قرار بگیرد و سطح 0% بر نقطهی C. یعنی BC را روند اصلی فرض میکنند.

در واقع این گروه از همان روش فیبوی ریتریسمنت خارجی، که در آخرین بخش از قسمت فیبوی اصلاحی توضیح دادیم، استفاده میکنند. به همین دلیل است که آن را به اختصار Ex Ret هم مینامیم، که در این اختصار، Ex ربطی به لغت Extension ندارد، بلکه نشانهی External است و Ret هم که همان Retracement است.

این دیدگاه معتقد است که هرچه میزان اصلاح عمیقتر گردد، ادامهی روند سختتر و حرکت ایمپالسیو پس از اصلاح، کوتاهتر خواهد بود. به این علت که هرچه اصلاح بیشتر شود، انگیزهی نگهدارندگان معامله هم کمتر میشود و پس از رسیدن قیمت به نقاط بالای B، زودتر از نگهداری خسته شده و معاملهی خود را نقد میکنند. به عبارتی هرچه اصلاح عمیقتر باشد، از انرژی روند کاسته شده و سطوح بعدیای که فتح میکند فاصلهی کمتری با سطوح قبلیاش دارد.

چنانچه قیمت از سطح x در یک حرکت اصلاحی برگردد، پتانسیل حرکت تا سطح y را دارد، که معادل 1x خواهد بود. این نشان میدهند که هرچه اصلاح عمیقتر باشد، ادامهی روند پس از اصلاح کمتر خواهد بود. بنابراین اگر قیمت از سطوح 50%، 61.8% و 78.6% برگردد، به ترتیب مستعد رسیدن به اهداف 200%، 161.8% و127% خواهد بود(در عمل نسبتهای 127% و 161.8% پرکاربردتر است، زیرا همانطور که قبلاً اشاره کردیم، سطوح اصلاحی 61.8% و 78.6% مهمتر و محکمتر هستند).

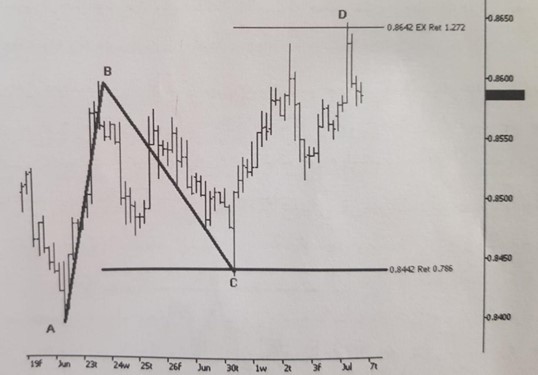

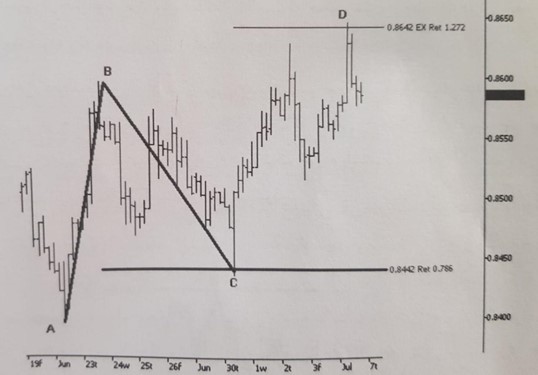

به عنوان مثال در شکل زیر، پس از صعود قیمتی از A تا B، نمودار شروع به اصلاح میکند و تا سطح 78.6% اصلاحی نزول میکند و به C میرسد. گفتیم که سطح متناظر با اصلاح 78.6%، 127% میباشد. پس نقطهی 0% را بر روی C گذاشته و 100% را بر روی B و سپس سطح 127% Ex Ret را رسم میکنیم که نقطهی D را به ما نشان میدهد.

همانطور که در شکل هم نشان داده شده است، نمودار تا حداکثر نقطهی D رشد کرده و پس از لمس آن بلافاصله ریزش کرده. زیرا اغلب معاملهگران منتظر همین سطح بودهاند و در نقطهی D شروع به نقد کردن و سِیو سود نمودهاند.

در آخر اینکه در فیبوناچی اصلاحی، اکثراً هدف پیدا کردن انتهای اصلاح و نقطهی مناسب برای ورود به معامله بود، در فیوناچی اکستنشن هدف پیدا کردن حد سود مناسب برای خروج از معامله است.

فیبوناچی گسترشیافته

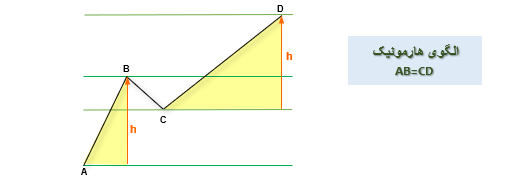

فیبوناچی گسترشیافته یا اکسپنشن که آن را پروجکشن (Projection) یا انعکاسی نیز مینامند (آن را با App هم نشان میدهند) تا حدودی کارکردی شبیه به ابزار اکستنشن دارد و برای تعیین اهداف قیمتی استفاده میشود. این ابزار بر خلاف دو ابزار دیگر فیبوناچی، که 2 نقطه نیاز داشتند، یک ابزار 3 نقطهای است. فلسفهی این ابزار این است که بازار تمایل دارند روندهای قبلی خود را به نوعی تکرار کند.

حال این تکرار یا دقیقاً به میزان همان حرکت اولیه است، که آن را اکسپنشن 100% مینامیم و یا ضریبی از حرکت اولیه است، که این ضریب میتواند 61.8%، 161.8%، 261.8% و 423% باشد. اما مهمترین ضریب، اکسپنشن 100% است که آن را با FE100 (Fibonacci Expansion) نشان میدهیم است و پس از آن 161.8% که آن را با FE1.618 نشان میدهیم.

اکسپنشن 100% بیانگر این است که موج پس از اصلاح، دقیقاً به اندازهی همان موج اولیهی روند است و از آن با نام AB=CD نام میبریم که الگوی هارمونیک بسیار معروف و مهمی ست.

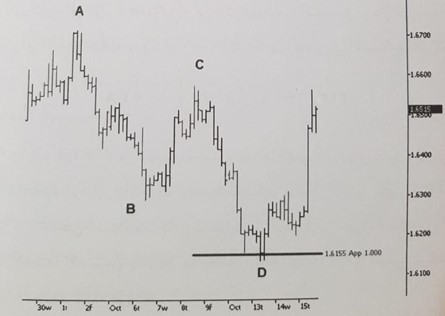

شکل زیر جفت ارز پوند به دلار است که در آن مقدار نزول CD دقیقاً به اندازهی مقدار نزول AB است.

AB=CD

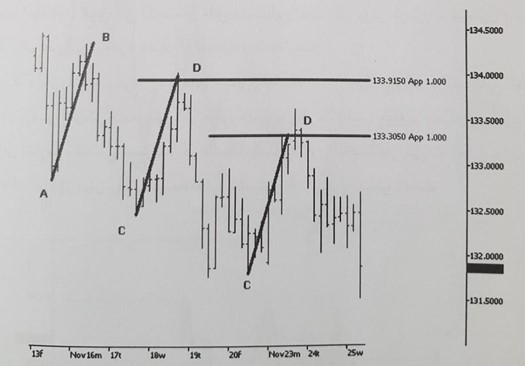

نمودار زیر نمونهای دیگر از الگوی AB=CD است. در اینجا روند اصلی یک روند نزولی بوده که چندبار پیاپی وارد فاز اصلاح شده و قیمت افزایش پیدا کرده و سپس مجدداً به روند اصلی خود برگشته و نزولی شده. معاملهگر میتوانست هربار با استفاده از AB=CD نقطهی اتمام اصلاح را پیدا کند و در نقاط D پوزیشن شورت اتخاذ کند و با سود مناسبی از معامله خارج شود.

باید توجه داشت که منظور از اندازهی AB، میزان تغییر نسبی آن در طول حرکت از A به B است، یعنی درصد تغییرات قیمت. اما چون بازار ارز معمولاً نوسانات بسیار کوچکی در حد 1% دارد، برای آن جایز است که تغییر عددی قیمت را به عنوان اندازهی AB لحاظ کنیم. اما به عنوان مثال برای بازار سهام ایران که ممکن است نوسانات درصدی زیادی داشته باشد، صرفاً باید درصد تغییرات قیمت را در AB=CD لحاظ کنیم.

این موضوع موجب میشود که در ظاهر نمودارمان، طول خط AB و CD بعضاً بسیار متفاوت باشند، اما این اصلاً مهم نیست و اکسپنشن در اینجا هم کارکرد خود را از دست نمیدهد.

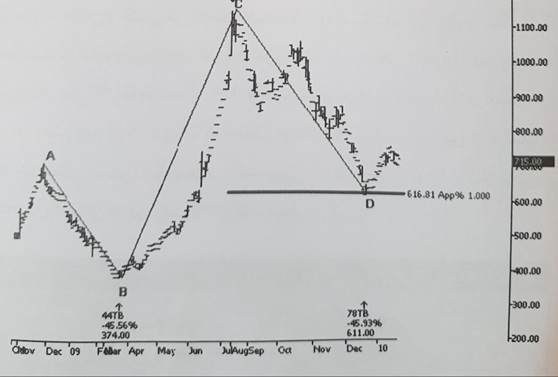

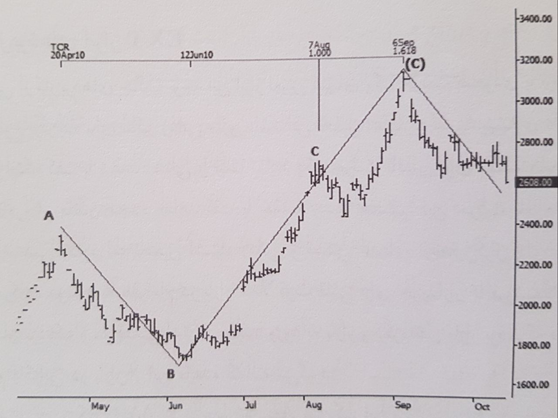

نمودار زیر مربوط به سهم کابگن (آبگینه) است:

واضح است که اندازهی عددی خطوط AB و CD تفاوت بسیار ملموسی دارند، اما مهم یکسان بودن درصد تغییراتشان است. قیمت از A تا B 45% ریزش داشته بوده است و پس از آن تا نقطهی C بالا میرود و سپس مجدد تا D افت میکند. برای پیدا کردن محل D، کافی است C را 45% کاهش دهیم. در تصویر هم مشخص است که دقیقاً نمودار به این نقطه واکنش نشادن داده و پس از برخورد به آن قیمت بالا رفته است، پس قطعاً محاسباتمان برای تخمین این نقطه درست بوده است.

همانطور که در بخش ریتریسمنت نشان داده شد، میتوان در نمودار از یک ابزار فیبوناچی برای چند موج درون روند استفاده کرد و از همپوشانی آنها تخمین نقاط مد نظرمان را استحکام بخشیم. این قابلیت در اکسپنشن نیز برقرار است. در نمودار بالا دو مدل نگاه میتوانیم داشته باشیم:

- قیمت از (A) تا (B) نزول کرده و سپس اصلاح کرده و به (C) رسیده و پس از آن مجدداً نزول خود را ادامه داده تا نقطهی (D).

- قیمت از A تا B نزول کرده و سپس اصلاح کرده و به C رسیده و پس از آن مجدداً تا D نزول کرده.

اگر (AB)=(CD) و AB=CD را لحاظ کنیم و به این روش (D) و D را تخمین بزنیم، میبینیم که فاصلهی بسیار اندکی باهم دارند و میتوان آنها را یکسان فرض کرد. این همپوشانی باعث قدرت و احتمال بیشتر صحت محاسبهی نقطهی برگشت میشود و همانطور که مشخص است قیمت به این نقطه به درستی واکنش نشان داده و صحت محاسباتمان را تأیید کرده است.

همپوشانی سطوح فیبوناچی

تا اینجا استفاده از کارکرد همپوشانی از یک ابزار خاص به تنهایی را نشان دادیم، ریتریسمنت یا اکستنشن یا اکسپنشن. اما کارکرد بسیار مهمتر و قدرتمندتری که میتوان از آن برای تأیید گرفتن نقاط مهم روند بهره برد، استفاده از همپوشانی ابزارهای مختلف فیبوناچی است.

به عنوان مثال در نمودار زیر که مربوط به قیمت جهانی طلا میباشد، بر روی حرکت BC فیبوی ریستریس را رسم میکنیم و همزمان بر روی ABC از اکسپنشن و الگوی AB=CD استفاده میکنیم. مشاهده میشود که سطح 78.6% اصلاحی و سطح 100% اکسپنشن بسیار نزدیک بههم هستند، 419.91 و 418.95، و در نتیجه احتمال واکنش قیمت به این سطح زیاد است و همین سطح را میگیریم برای محاسبهی نقطهی D. که در چارت هم مشخص است قیمت پس از رسیدن به این سطح واکنش نشان داده و برگشته است.

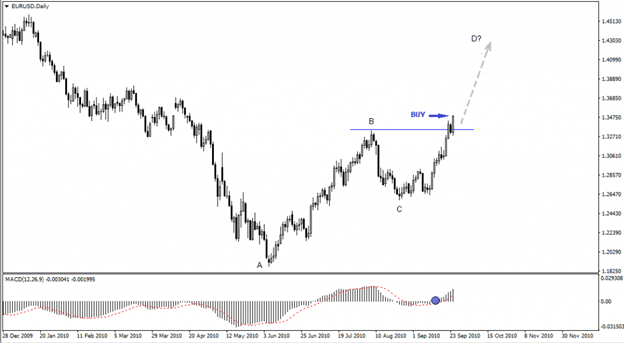

به عنوان مثالی دیگر از همپوشانی ابزارهای مختلف، جفت ارز یورو-دلار زیر را بررسی میکنیم. پس از رد شدن قیمت از نقطهی سقف قبلی B، اقدام به باز کردن پوزیشن خرید میکنیم و حالا میخواهیم برای تعیین حد سود، نقطهی D، یعنی انتهای موج صعودی را پیدا کنیم.

در اینجا قصد داریم از 2 روش D را پیدا کنیم. روش اول اینکه از اکستنشن بر روی ABC، قیمت D را دربیاوریم و در روش دوم از اصلاحی بر روی BC که تبدیل به اکسترنال ریریس شده است، آن را پیدا کنیم.

در اینجا ذکر این نکته مناسب است که همانطور که در بخش اکستنشن گفتیم، تکنیکالیستها در نحوهی قرار دادن دو سر ابزار اکستنشن باهم اختلاف نظر دارند، اما اگر هردو گروه هنگام تحلیلشان از اکسپنشن هم برای تأیید گرفتن استفاده کنند، عموماً این اختلاف نظر حل میشود و هردو نگاه در نهایت به یک سطح برای نقطهی D میرسند.

همانطور که در شکل زیر پیداست، در اینجا دو سر ابزار اکستنشن بر روی نمودار AB قرار داده شده است (فیبوی آبی رنگ) و سطوح مهم بالای 100% رسم شده است.

حال ریتریس را هم بر روی BC رسم میکنیم (فیبوی قرمز رنگ). همانطور که مشخص است 161% اکستنشن ABC و 200% اکسترنال ریتریس BC بسیار بر هم نزدیک هستند و ما همان نقطه را برای D در نظر میگیریم.

حال اگر هم میخواستیم از دیدگاه تکنیکالیستهای گروه دوم استفاده کنیم و دو سر ابزار اکستنشن را بر BC بگذاریم، چون که اصلاح BC به میزان 50% صعود AB بوده است (در فیبوی آبی)، پس باید عدد 200% را برای رشد آن در نظر میگرفتیم (در فیبوی قرمز)، که باز هم میبینیم نتیجه مانند نگاه گروه قبل پس از استفاده از همپوشانی است، که به نقطهی 200% فیبوی قرمز رسیده بودند.

در این مثال میتوانستیم برای همپوشانی از اکسپنشن و الگوی AB=CD هم استفاده بکنیم، که در آن هم باز D بر روی خط زرد مشخص شده منطبق میشد.

فیبوناچی زمانی

نکتهای که معمولاً در تحلیل تکنیکال از آن غافل میشوند، توجه به بُعد زمان است. همهی تحلیلگران در ذهنشان سودشان را با توجه به زمان به دست آوردن آن میسنجند و آن موقع است که متوجه میشوند موفق بودهاند یا نه. به عنوان مثال در بازار ایران، آیا میتوان مطلقاً گفت 20% سود، نتیجهی خوبی ست یا خیر؟ قطعاً همه میسنجند که این 20% در چه مدت زمانی حاصل شده است.

به عنوان مثال 20% سود در بورس ایران در طی یک سال، خیلی بد است، زیرا میشد همین مقدار سود را از سرمایهگذاری در بانک به دست آورد، که مطلقاً هیچ ریسک و استرسی را متحمل نمیشدیم و هیچ تلاشی هم لازم نبود انجام دهیم. اما اگر بگوییم مثلاً در 3 ماه این سود را به دست آوردهایم، آن موقع میگوییم پس موفق بودهایم.

فیبوناچی زمانی هم مانند فیبوناچی قیمتی، اصلیترین هدفش تعیین میزان اصلاحها و تارگتهای روند است، منتها در بُعد زمان؛ یعنی توسط ابزار آن میکوشیم زمان مورد نیاز برای اصلاحها و زمان رسیدن به تارگتهای قیمتی را به دست بیاوریم.

انواع ابزار فیبوناچی زمانی

- اصلاح زمانی (Time Retracement)

- نسبتهای سیکل زمانی (Time Cycle Ratio)

- پیشبینی زمانی متناوب (Alternate Time Projection)

- گسترش زمانی (Time Extension)

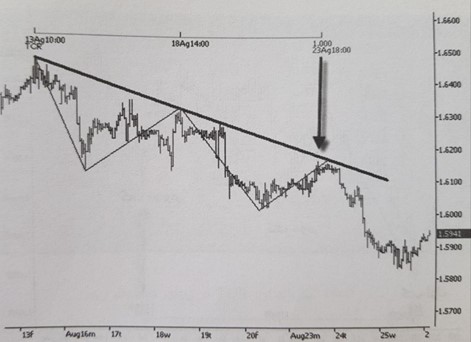

اصلاح زمانی

فلسفهی این ابزار هم مانند اصلاح قیمتی است. در این استراتژی زمان طول کشیدن اصلاح را، را بر حسب حاصلضرب زمان روند اصلی در نسبتهای فیبو به دست میآوریم. مهمترین نسبتهایی که در اصلاح زمانی کاربرد دارد اینها هستند:

38.2%، 50%، 61.8%، 100% و 161.8%

این ابزار هم دو سر دارد و سر اول را بر روی کف یا سقف اول قرار میدهیم و سر دوم را بر روی سقف یا کف دوم. به عبارتی کف یا سقف اول میشود 0% فیبو و سقف یا کف دوم میشود سطح 100% فیبو. سپس نرمافزار محدودهی طول کشیدن اصلاح (برحسب تعداد کندلها) را با نسبت اعداد فیبوناچی به ما نشان میدهد.

برای نمونه در چارت زیر پس از مشخص کردن نقاط شروع (A) و پایان (B) حرکت اول، به ما نشان داده میشود که زمان طول کشیدن AB به اندازهی 36 کندل بوده است. نرمافزار خطی را بالای چارت میکشد و بر حسب نسبتهای فیبو، نقاط مهم و حساس را در طول زمان نشان میدهد. همانطور که مشخص است روند پس از طی کردن 100% زمان قبلی، به قیمت واکنش نشان میدهد (C) و افت میکند.

در چارت زیر اصلاح پس از طی کردن 11 کندل، همانطور که نمودار نشان داده سطح 61.8% فیبو است، متوقف شده و روند صعودی مجدداً شروع میشود.

این چارت هم مربوط به طلای جهانی است که روند نزولی دارد و اصلاحهای رو به بالای متوالیای که اتفاق میافتد، کاملاً متناسب و برحسب فیبوی 161.8% است.

در کل مهمترین اصلاحهای زمانی مربوط به سطوح 100، 161.8 و 61.8 است.

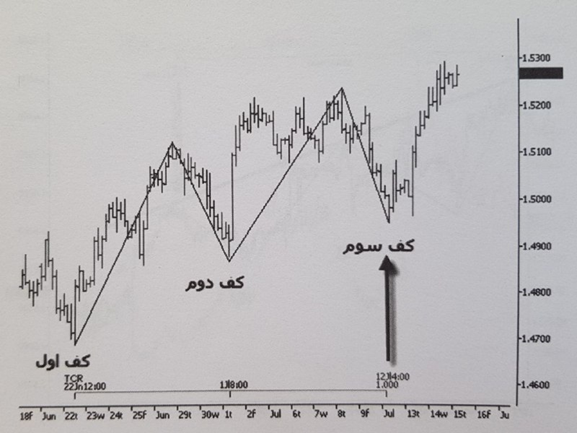

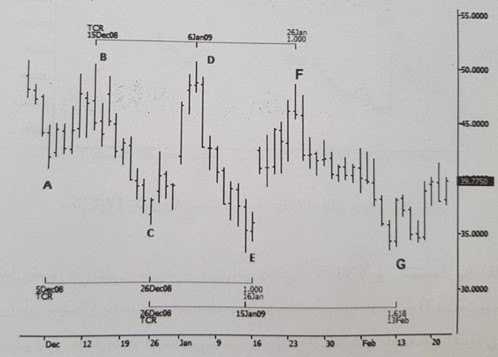

نسبتهای سیکل زمانی

این نسبت که به اختصار آن را با TCR هم نشان میدهند، یک ابزار دونقطهای است که زمان وقوع کفها و سقفهای بعدی را محاسبه میکند. به عبارتی در یک روند، با استفاده از دو کف قبلی کف سوم را مشخص میکند و با استفاده از دو سقف قبلی، سقف سوم را.

معتبرترین نسبت در TCR، فیبوی 100% است؛ یعنی مدت زمانی که طول کشیده تا کف/سقف اول به کف/سقف دوم برسد، دقیقاً همان مقدار زمان طول میکشد تا پس از کف/سقف دوم، کف/سقف سوم تشکیل شود. نسبت دیگری که در درجه اهمیت پایینتری قرار دارد، سطح فیبوی 161.8% است.

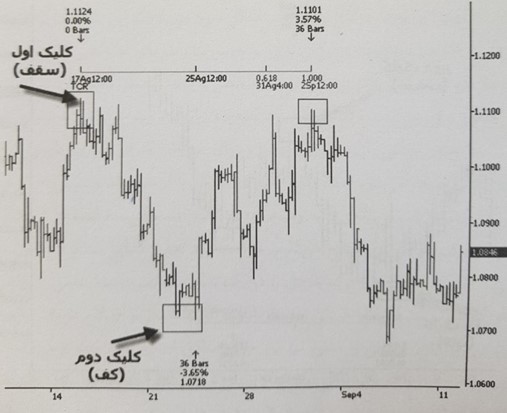

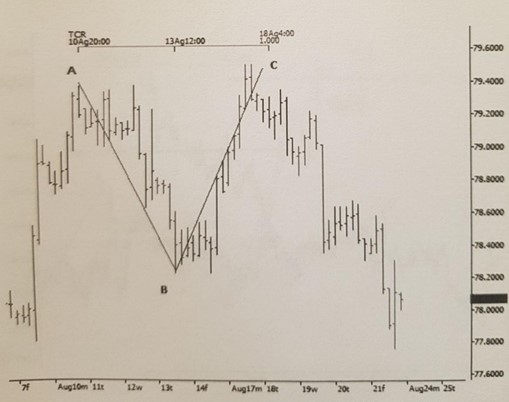

همانطور که در نمودار زیر نشان داده شده است، برای تعیین کف سوم، ابتدا بر روی کف اول کلیک کرده و آن را مشخص میکنیم و سپس بر کف دوم کلیک کرده و پس از آن نرمافزار بر اساس سطح فیبوی 100 محل کف سوم را نشان داده است.

در چارت زیر که مربوط به روند نزولی جفت ارز پوند-فرانک است، با مشخص کردن سقف اول و سپس سقف دوم در نرمافزار، محل سقف سوم روند را برحسب فیبوی 100 مشخص کرده است.

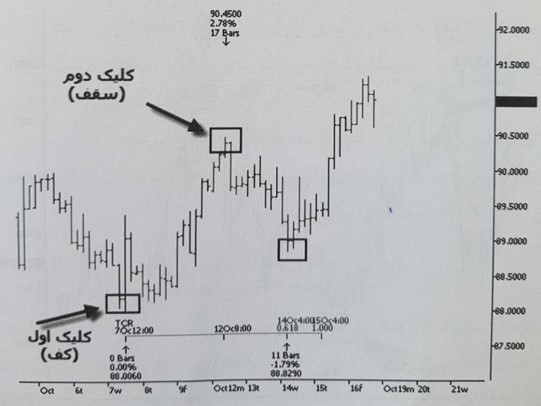

بعضاً هم حالتی در نمودار رخ میدهد که در آن حرکت سقفها و کفها کاملاً موزون و هماهنگ باهم بوده است. به عنوان مثال در چارت زیر که متعلق به قیمت نفت جهانی است، در حرکت ABCDEF، به صورت همزمان کف و سقف سوم، E وF، برحسب فیبوی 100 نسبت به کف و سقفهای قبلی حرکت کردهاند. همچنین در پروسهی تشخیص کف G، اگر بر C و E کلیک کنیم و از TCR با فیبوی 161.8% استفاده کنیم، محل G را به عنوان کف احتمالی بعدی به ما نشان میدهد.

پیشبینی زمانی متناوب

این ابزار که به اختصار آن را با ATP هم نشان میدهیم، یک ابزار سهنقطهای است. در این ابزار نقطهها به ترتیب بر روی کف (A)، سقف (B) و کف (C) قرار داده میشود که زمان سقف بعدی (D) به دست بیاید و برای به دست آوردن زمان کف بعدی (D)،نقطهها به ترتیب بر روی سقف (A)، کف (B) و سقف (C) قرار داده میشود.

در چارت زیر قیمت از تاریخ 1 مارچ تا 22 مارچ افت میکند و پس از آن در موج بعدی تا تاریخ 27 آپریل روند صعودی میشود. برای به دست آوردن کف سوم از ابزار ATP استفاده میکنیم و سقف، کف و سقف موجود را به آن میدهیم و تاریخ کف بعدی را در 18 مِی تعیین میکند. همانطور که در چارت هم مشخص است، فاصلهی کف دوم (D) را بر حسب سطح فیبوی 100 محاسبه کرده است.

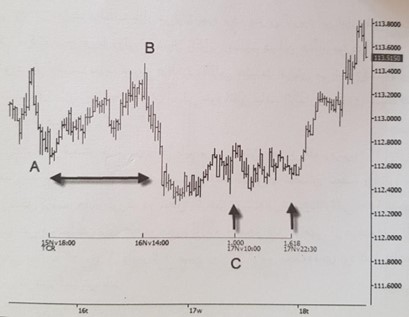

در چارت زیر هم که برای یک روند صعودی است، با تعیین کردن A، B و C در ابزار ATP، کف بعدی را در فیبوی 100 به ما نشان داده است. که معنایش این است که فاصلهی افقی CD برابر با AB است.

گسترش زمانی

این ابزار که به اختصار آن را با EXT هم نشان میدهیم، به نوعی رفتاری شبیه به ابزار ریریسمنت زمانی دارد، با این تفاوت که برای تشخیص اصلاحها نیست، بلکه برای تعیین ادامهی روند و سقف و کفهای آتی است. نسبتهای اصلی فیبو در این ابزار هم 100% و 161.8% است.

به عنوان مثال در چارت زیر، میزان حرکت B تا C، توسط EXT برحسب سطح فیبوی 100% محاسبه و نشان داده شده است. یعنی زمان طول کشیدن ایجاد سقف جدید مساوی با زمان طول کشیدن ایجاد کف قبلی است، به عبارتی AB=BC.

از اکستنشن زمانی برای تعیین چند کف و سقف بعدی هم میتوان استفاده کرد. در نمودار زیر که مربوط به سهم فولاد است، برای تعیین محل استقرار C و D (C) از اکستنشن زمانی استفاده کردهایم و همانطور که نشان داده شده است نقطهی C در سطح فیبوی 100% و نقطهی D در سطح فیبوی 161.8% تشکیل شده است.

CD=1.618 AB و BC=AB

چارت زیر مربوط به جفت ارز یورو-ین است. در این چارت هم توسط EXT نشان داده شده که زمان تشکیل دو کف متوالی بعدی، برحسب سطوح 100% و 161.8% فیبو است.

CD=1.618 AB و BC=AB

سخن آخر

فیبوناچی ابزار بسیار مهم و کاربردیای ست که کاربران فراوانی در سطح همهی بازارهای مالی جهان از آن استفاده میکنند و حتا اگر کسی به فلسفهی پشت استراتژی فیبوناچی هم اعتقاد نداشته باشد، نمیتواند انکار کند که به دلیل تعدد استفاده از آن خواه ناخواه و آگاهانه و ناآگاهانه بازارها در نقاط حساس آن واکنش نشان میدهند. زیرا بازار برایند تفکرات و استراتژیها و احساسات همهی فعالان بازار است.

نکتهی مهم اینکه از ابزار فیبوناچی به تنهایی برای ورود و خروج به بازار نباید استفاده کرد. این سطوح صرفاً محتملترین نواحی برای بازگشت و ادامهی روند را نمایش میدهند و ممکن است بازار واکنش قطعی به آنها نشان ندهد. جهت معاملهگری بر روی این سطوح حتماً باید در انتظار تولید یک سیگنال مکمل، مثلاً توسط الگوهای شمعی ژاپنی یا استفاده از اندیکاتورها، ماند. در صورتی که سطوح فیبوناچی با سایر حمایت و مقاومتهای کلاسیک یا قلهها و درههای قبلی یا در نقاط سقف و کف کانالهای معتبر نمودار متناظر بشوند، میزان صحت این سطوح به مراتب تقویت خواهد شد.