میانگین متحرک همگرا / واگرا (Moving Average Convergence Divergence) یا به اختصار MACD اندیکاتور ساده و بسیار محبوبی است که رابطه بین دو میانگین متحرک بر پایه قیمت پایانی یک سهم را نشان می دهد و حرکت روند حاکم بر قیمت را دنبال می کند. از این اندیکاتور محبوب می توان برای اهداف مختلفی استفاده کرد، اما اغلب از آن برای سیگنال گرفتن از تقاطع ها و واگرایی ها استفاده می شود. از طریق این اندیکاتور می توان متوجه شد که سهم در ناحیه اشباع خرید یا فروش قرار گرفته است. همچنین اندیکاتور MACD به معامله گران و سرمایه گذاران کمک می کند تا متوجه شوند که قدرت روند صعودی یا نزولی در حال کاهش یا افزایش است.

میانگین متحرک و میانگین متحرک نمایی

برای درک بهتر از اندیکاتور MACD باید تفاوت بین انواع میانگین متحرک ها را درک کنیم. میانگین متحرک ها به دو نوع ساده و نمایی تقسیم می شوند. میانگین متحرک نمایی (Exponential Moving Average) به اطلاعات قیمتی روزهای اخیر نسبت به داده های قبل تر از آن، وزن و اهمیت بیشتری می دهد. در واقع میانگین متحرک نمایی همان میانگین متحرک است که به صورت نمایی وزن دهی شده است. در این حالت میانگین متحرک نمایی، واکنش بیشتری به تغییرات قیمتی اخیر می دهد اما میانگین متحرک معمولی (Simple Moving Average) به تمام داده ها و اطلاعات قیمتی ما وزن مشابهی می دهد و همه ی اطلاعات در بازه زمانی را به یک چشم نگاه میکند.

اجزای اندیکاتور و نحوه محاسبه ی آن ها

بر روی این نمودار می توانیم دو خط را ببینیم در حالی که برای محاسبه ی آن ها از سه خط استفاده شده است.

خط MACD

برای به دست آوردن خط MACD باید تفاضل بین میانگین متحرک نمایی ۲۶ روزه و میانگین متحرک نمایی ۱۲ روزه را بدست آوریم تا خط MACD رسم شود.

خط سیگنال

در کنار خط MACD خط سیگنال رسم می شود که نسبت به خط MACD کند تر حرکت می کند. خط سیگنال در واقع یک میانگین متحرک ۹ روزه از خط MACD می باشد.

خط مبنا (Baseline)

خط مبنا در واقع سطح صفر را در این اندیکاتور نشان می دهد و این اندیکاتور را به دو قسمت تقسیم می کند و تغییر روند را مشخص می کند.

پیشرو یا پسرو

اندیکاتور MACD یک اندیکاتور پسرو است. بدین معنی که جلو تر از قیمت حرکت نمی کند و به دلیل اینکه بر پایه اطلاعات تاریخی و میانگین متحرک ها رسم می شود، با تاخیر نسبت به قیمت حرکت می کند. اما این به معنی کاربردی نبودن این اندیکاتور نیست و به وسیله آن می توان روند حاکم بر سهم را تشخیص داده و تاییدی بر تصمیمات معامله گری خود بزنیم.

سیگنال خرید یا فروش در اندیکاتور MACD

از این اندیکاتور می توان گاهی اوقات برای خرید یا فروش سهم استفاده کرد. سیگنال خرید MACD هنگامی به وجود می آید که خط MACD خط سیگنال را به سمت بالا قطع می کند و اینجا جایی است که معامله گران سیگنالی برای خرید سهم دریافت می کنند. اما هنگامی که خط MACD خط سیگنال را رو به پایین قطع کند، سیگنالی برای فروش سهم صادر شده و انتظار کاهش قیمت سهم را داریم.

مثبت یا منفی؟

اگر میانگین متحرک نمایی (EMA) ۱۲ روزه از میانگین متحرک ۲۶ روزه بالاتر باشد، بدین معنی است که اندیکاتور MACD مقداری مثبت دارد. اما اگر میانگین متحرک ۲۶ روزه بالاتر از ۱۲ روزه باشد، یعنی اندیکاتور MACD مقداری منفی دارد. هر چه اندیکاتور MACD از خط مبنا (Baseline) خود دورتر باشد، نشان دهنده این است که فاصله بین دو میانگین متحرک نمایی در حال افزایش است.

در شکل زیر این موضوع به وضوح دیده می شود که اندیکاتور MACD در زیر نمودار قیمت به همراه خط مبنا، خط MACD و خط سیگنال رسم شده است. بر روی نمودار قیمت نیز میانگین متحرک ۲۶ و ۱۲ روزه رسم شده است. واضح است که میانگین متحرک های رسم شده روی نمودار قیمت نسبت به تقاطع خط MACD و خط مبنا واکنش نشان می دهند. به این صورت که هر گاه خط MACD، خط مبنا را به سمت پایین قطع کرده است، اندیکاتور میانگین متحرک ۱۲ روزه نیز به زیر اندیکاتور میانگین متحرک ۲۶ روزه رسیده است.

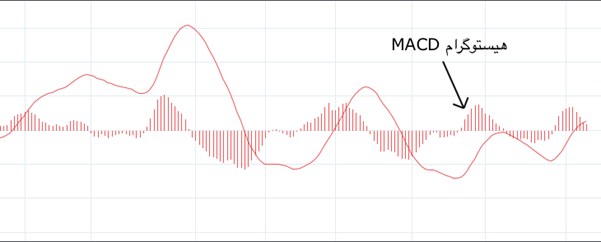

هیستوگرام MACD

اندیکاتور MACD گاه خطی و گاهی به صورت هیستوگرام نیز نمایش داده می شود. هیستوگرام شامل میله های عمودی است که از اختلاف بین خطوط MACD به دست می آید. در واقع این هیستوگرام فاصله بین خط MACD و خط سیگنال می باشد. اگر خط MACD بالای خط سیگنال باشد، هیستوگرام MACD بالاتر از خط مبنا خواهد بود و اگر خط MACD پایین تر خط سیگنال باشد، هیستوگرام MACD از خط مبنا پایین تر خواهد بود. همچنین از این هیستوگرام برای شناسایی حرکت صعودی یا نزولی نیز می توان استفاده نمود.

MACD کلاسیک و جدید

اندیکاتور MACD از لحاظ ظاهری به دو نوع تقسیم می شود، شکل کلاسیک و شکل جدید.

اندیکاتور MACD کلاسیک از یک هیستوگرام، خط MACD و خط سیگنال تشکیل می شود. اما اندیکاتور جدید تنها شامل یک هیستوگرام و خط سیگنال می باشد.

MACD و RSI

اندیکاتور RSI یک اسیلاتور یا نوسانگر است که بین سطح ۰ تا ۱۰۰ نوسان می کند و سطوح مهم آن ۳۰ و ۷۰ هستند. اندیکاتور RSI به ما می گوید که در یک بازه زمانی کدام سطح از سهم در فاز خرید یا فروش هیجانی قرار دارد و معمولا به صورت پیش فرض ۱۴ روزه در نظر گرفته می شود.

اما اندیکاتور MACD بیشتر بر روی میانگین متحرک ها تمرکز دارد و رابطه بین دو میانگین متحرک ۱۲ و ۲۶ روزه را اندازه گیری می کند. این در حالی است که RSI تغییرات قیمت را نسبت به سقف و کف قبلی بررسی می کند. در هر حال، برتری بین این دو اندیکاتور وجود ندارد و معامله گران می توانند از هر دو اندیکاتور برای درک درستی از وضعیت حال حاضر و آینده بازار بهره بگیرند.

این نکته حائز اهمیت است که گاهی ممکن است اندیکاتور ها سیگنال هایی خلاف یکدیگر صادر می کنند، بطور مثال ممکن است اندیکاتور RSI سطح پایین تر از ۳۰ را نشان دهند که منطقه اشباع فروش بوده و انتظار بازگشت قیمت از آن نقطه را داریم. اما اندیکاتور MACD نشان می دهد که روند حرکتی صعودی ممکن است وجود نداشته باشد و قیمت همچنان ریزش خواهد داشت.

تقاطع MACD

همانطور که قبلا عنوان شد، می توان از طریق تقاطع خط MACD وخط سیگنال در اندیکاتور MACD، سیگنال خرید یا فروش دریافت کرد. بطور مثال، همانطور که در نمودار زیر مشاهده می شود، زمانی که اندیکاتور MACD، خط سیگنال را به سمت پایین قطع کند، نشان دهنده این است که روند صعودی به انتهای خود رسیده است و وقت فروش سهم است.

اما اگر خط MACD، خط سیگنال را به سمت بالا قطع کند، این اندیکاتور سیگنال خرید صادر کرده است و وقت خرید سهم می باشد. البته بهتر است که منتظر بمانیم تا اینکه خط MACD بالا یا پایین خط سیگنال تثبیت شود و بعد تصمیمات معاملاتی خود را عملی کنیم زیرا گاهی مشاهده شده است که خط MACD پس از عبور از خط سیگنال، فورا به حالت قبلی خود بازگشته است.

نکته ی بسیار مهمی که هنگام استفاده از سیگنال تقاطع MACD باید در نظر گرفت، روند اصلی قیمت سهام می باشد. برای کاهش ریسک و کاهش درصد خطا، بسیار مهم است که روند اصلی بلند مدت سهم را زیر نظر داشته باشیم و بعد از دریافت سیگنال خرید یا فروش از اندیکاتور MACD، آن را با روند اصلی قیمت تطابق داده و اگر مطابق بود، آنگاه دست به خرید یا فروش سهم خود بزنیم.

بطور مثال، اگر بعد از یک افت قیمت، خط MACD، خط سیگنال را به سمت بالا قطع کند و روند بلند مدت سهم صعودی باشد، متوجه می شویم که نزول اخیر قیمت تنها یک اصلاح بوده است و روند صعودی ادامه دار خواهد بود. هنگامی که بعد از یک صعود قیمتی جزئی، خط MACD، خط سیگنال را رو به پایین قطع کند و روند بلند مدت سهم نزولی باشد متوجه می شویم که صعود یاد شده تنها یک اصلاح قیمتی در خلاف روند نزولی بوده است و نزول قیمت ادامه دار خواهد بود.

واگرایی در اندیکاتور MACD

وقتی که اندیکاتور MACD سقف ها و کف هایی را تشکیل می دهد که در جهت سقف ها و کف های نمودار قیمت نباشد، واگرایی اتفاق افتاده است. در واقع در واگرایی روند اندیکاتور و قیمت سهم با یکدیگر متفاوت هستند. بطور مثال اگر در نمودار قیمت سهم دو کف نزولی تشکیل شود اما متناظر با آنها در نمودار اندیکاتور MACD دو کف صعودی تشکیل شود، در این حالت واگرایی مثبت رخ داده است و باید منتظر افزایش قیمت سهم باشیم.

همانطور که در سایر اندیکاتور ها نیز عنوان شد زمانی که سیگنال های دریافتی از اندیکاتور با روند حاکم بر قیمت سهم همخوانی داشته باشند، سیگنال های دریافتی از اهمیت و اعتبار بسیار بیشتری برخوردار هستند و این موضوع در واگرایی نیز صادق است.

همانطور که در شکل زیر مشاهده می شود، نمودار قیمت سهم دو کف نزولی تشکیل داده است اما در اندیکاتور MACD عکس این موضوع اتفاق افتاده است و مشاهده می شود که بعد از این واگرایی مثبت، قیمت سهم افزایش پیدا کرده است و روند صعودی شکل گرفته است. اما هنگاهی که اندیکاتور MACD دو سقف نزولی تشکیل دهد و این دو سقف نزولی در نمودار قیمت با دو سقف صعودی پاسخ داده شوند، واگرایی منفی رخ داده است و انتظار ریزش قیمت سهم را داریم. رخ دادن این اتفاق در یک روند نزولی نشان دهند، ادامه ریزش و روند می باشد.

نکته: اگر در یک روند صعودی واگرایی منفی و در یک روند نزولی واگرایی مثبت رخ دهد، هر چند که قابل اعتماد نبوده و نمی تواند مبنای تصمیم گیری باشد، اما نشان دهنده این است که روند حاکم ضعیف شده و از قدرت آن کاسته شده است.

صعود یا نزول سریع در اندیکاتور MACD

گاهی اوقات مشاهده می شود که در اندیکاتور MACD، خط MACD به سرعت نزول یا صعود می کند یا به عبارتی میانگین متحرک کوتاه مدت از میانگین متحرک بلند مدت فاصله می گیرد. هنگامی که این حرکات سریع در اندیکاتور MACD رخ می دهد در واقع سهم در محدوده اشباع خرید یا فروش قرار گرفته است.

اگر در کنارMACD از اندیکاتور RSI نیز استفاده کنیم متوجه می شویم که این صعود یا نزول سریع نشانه ای از قرار گرفتن سهم در محدوده خرید یا فروش هیجانی است. اگر این حرکت سریع شامل صعود اندیکاتور MACD به سمت بالا باشد، سهم در ناحیه اشباع خرید و اگر حرکت سریع رو به پایین باشد، سهم در ناحیه اشباع فروش قرار گرفته است و می توان حرکت بعدی سهم را از این طریق پیش بینی کرد.

کاربرد مهم

یکی از مهم ترین کاربرد های اندیکاتور MACD تشخیص روند قیمتی می باشد. توسط این اندیکاتور می توانیم به راحتی روند حاکم بر سهم و قدرت حرکت آن را درک کنیم. با توجه سیگنال هایی که از این اندیکاتور دریافت می شود، تشخیص حرکت بعدی روند آسان تر شده و از این طریق می توانیم متوجه شویم که روند فعلی در حال قدرت گرفتن است یا ضعیف شدن.

محدودیت های MACD

اندیکاتور MACD نیز همانند سایر اندیکاتور ها دارای محدودیت هایی است که ممکن است معامله گران و سرمایه گذاران را گمراه کند.

یکی از این مشکلات این است که گاهی اوقات، این اندیکاتور سیگنال اشتباه صادر می کند. بطور مثال اندیکاتور MACD نشان می دهد که ممکن است در نمودار قیمت یک تغییر جهت در روند اتفاق بیفتد اما هیچگاه این اتفاق روی ندهد. در این حالت اندیکاتور MACD، به اشتباه سیگنال خرید یا فروش صادر کرده است. این اتفاق بیشتر در روند های خنثی یا در الگوی مثلث که روند حرکتی قیمت بسیار کند می شود، اتفاق می افتد.

حالت دیگری از اشتباه نیز در این اندیکاتور وجود دارد و آن این است که ممکن است این اندیکاتور، تمامی نقاط برگشتی را پیش بینی نکند.

سخن پایانی

اندیکاتور MACD یک ابزار بسیار محبوب و کاربردی در اندیکاتور است و نوسانات آن به بسیاری از تحلیل گران درک بهتری از وضعیت بازار یا سهم می دهد. این اندیکاتور از طرق مختلف مانند تقاطع ها، واگرایی و… به تحلیل گران کمک می کند اما باید توجه داشت که یک اندیکاتور نباید مبنای تصمیم گیری برای خرید یا فروش سهم باشد و سایر عوامل مانند روند اصلی قیمت نیز باید بررسی شوند.