صورتهای مالی بهعنوان یکی از مهمترین گزارشات مالی شناخته میشوند. بررسی و تحلیل این صورتها، توانایی ارزیابی و بررسی دقیق شرکتها را به سرمایهگذاران میدهد. در ادامه مطلب از فردانامه به بررسی کامل صورتهای مالی میپردازیم.

صورتهای مالی از جمله مهمترین گزارشاتی هستند که شرکتها ملزم به ارائه آنها هستند. در واقع شرکتها برای رفع نیاز اطلاعاتی استفادهکنندگان برونسازمانی، به تهیه گزارشات مالی خود پرداخته و آنها را در مجموعهای به نام صورتهای مالی ارائه میکنند. یکی از مهمترین گروههایی که در ذیل استفادهکنندگان برونسازمانی قرار میگیرند، سهامداران و یا سرمایهگذاران بالقوه هستند. در نتیجه لزوم آشنایی با این گزارشات برای گروه مورد اشاره، بسیار بیشتر از سایر گروهها است. در ادامه به بررسی صورتهای مالی و کاربرد آنها خواهیم پرداخت.

رفع نیاز اطلاعاتی ذینفعان کاربرد اصلی صورت مالی

همانطور که در ابتدا نیز عنوان شد، صورتهای مالی عمدتا بهجهت تامین نیازهای اطلاعاتی استفادهکنندگان برونسازمانی از اطلاعات حسابداری، تهیه و منتشر میشوند. بهطور کلی میتوان استفادهکنندگان از اطلاعات حسابداری را به دو دسته درونسازمانی و برونسازمانی، طبقهبندی کرد. استفادهکنندگان درونسازمانی شامل مدیران ارشد، مدیران بازاریابی و… هستند. از جمله استفادهکنندگان برونسازمانی نیز میتوان به سهامداران، سرمایهگذاران بالقوه، اعتباردهندگان و… اشاره کرد. نیازهای اطلاعاتی این گروه بهموازات تنوع زیاد آنها، بسیار گستردهتر از استفادهکنندگان درونسازمانی است.

با توجه به این نیاز گسترده و همچنین کمبود منابع و زمان برای تامین آن، حسابداران گزارشاتی را در قالب صورتهای مالی تهیه و در اختیار این دسته از افراد قرار میدهند. این گزارشات که بهعنوان صورتهای مالی نیز شناخته میشوند، حاوی چهار صورت مالی اساسی است که شامل موارد زیر هستند:

- صورت وضعیت مالی،

- صورت سود و زیان،

- صورت جریان وجوه نقد

و ضمائم و یادداشتهای توضیحی همراه آن هستند. در ادامه به بررسی این گزارشات مالی میپردازیم.

صورت وضعیت مالی

صورت وضعیت مالی (Statement of financial position) که بهعنوان ترازنامه (Balance sheet) نیز شناخته میشود، یکی از مهمترین صورتهای مالی است. در قالب این گزارش، مانده حسابهای دائم شرکت یعنی داراییها، بدهیها و حقوق صاحبان سهام، گزارش میشوند.

در تصویر زیر میتوان نمونه ترازنامه شرکت سپید ماکیان را مشاهده کرد. (واحد ارقام گزارش شده در عموم صورتهای مالی ایران، به میلیون ریال است)

نمونه ترازنامه شرکت سپید ماکیان

همانطور که گفته شد، صورت وضعیت مالی مانده حسابهای دائم شرکت را گزارش میکند. در ادامه به بررسی این حسابهای دائم، خواهیم پرداخت:

- داراییها: دارایی از منظر حسابداری به کلیه منابعی گفته میشود که دارای ارزش اقتصادی بوده و انتظار داریم در آینده برای واحد تجاری، منافع ایجاد کند. داراییها در ترازنامه به دو طبقه جاری و غیر جاری طبقهبندی میشوند. دارایی جاری به داراییهایی گفته میشود که میتوان انتظار داشت، در کمتر از یک سال آتی به وجه نقد تبدیل شوند. دارایی غیر جاری نیز دارایی است که انتظار میرود در یک سال یا بیشتر از یک سال، به وجه نقد تبدیل شوند.

ترتیب گزارش داراییها در ترازنامه، در گذشته بر اساس نقدشوندگی بود و در حال حاضر مطابق استانداردهای IFRS، براساس کارکرد آنها در واحد تجاری است. باید توجه داشت که ارقام گزارش شده داراییها، مطابق اصل “بهای تمام شده تاریخی” به بهای تمام شده زمان تحصیل دارایی یا آخرین تجدید ارزیابی گزارش میشوند و ارقام برخی از آنها (از جمله مهمترین آنها میتوان به دارایی ثابت مشهود اشاره کرد) با واقعیتهای اقتصادی روز همخوانی ندارند.

- بدهیها: بدهیهای یک واحد تجاری، نشاندهنده تعهد پرداختی در آینده برای آن میباشند. طبقات این گروه از ترازنامه معمولا دارای تنوع کمتری نسبت به داراییهای یک بنگاه است میباشد. از جمله مهمترین طبقات بدهیها در یک شرکت میتوان به حساب پرداختنی، اسناد پرداختنی (هر دو حساب معرفی شده بیانگر بدهی شرکت است؛ اما حساب پرداختنی اشاره به بدهی دارد که مابازاء آن سند مالی وجود دارد؛ اما در حسابهای پرداختنی تضمین پرداخت مبلغ بهواسطه تعهد شفاهی یا کتبی میان طرفین معامله است) و تسهیلات پرداختنی اشاره کرد.

- حقوق مالکانه: این طبقه از ترازنامه نشاندهنده ادعای مالک یا مالکین واحد تجاری، بر روی داراییهای واحد تجاری است. در واقع رقم حقوق مالکانه رقمی از داراییهای یک واحد تجاری است که انتظار داریم پس از کسر بدهیها از آن، میان صاحبان سهام تقسیم شود. به همین دلیل به حقوق صاحبان سهام، دارایی خالص یا ارزش ویژه نیز میگویند. از جمله مهمترین طبقات این سرفصل میتوان به سرمایه، سود (زیان) انباشته و اندوخته قانونی اشاره کرد.

صورت سود و زیان

صورت سود و زیان (Profit and loss statement) هر واحد تجاری، نشاندهنده عملکرد مالی آن واحد است. در واقع در این صورت مالی تمامی منابع درآمدی و هزینههای شرکت گزارش شده و در نهایت اختلاف تمامی آنها بهشکل سود و یا زیان دوره گزارش میشود.

نکته: (در صورت فزونی درآمدها نسبت به هزینهها، این اختلاف بهشکل سود دوره گزارش؛ اما در صورتی که هزینهها بیشتر از درآمدها باشند، مابهالتفاوت تحتعنوان زیان دوره شناسایی میشود).

حسابهای درآمد و هزینه بهعنوان حسابهای موقت شناخته میشوند. (برخلاف حسابهای دائم گزارش شده در صورت وضعیت مالی که رقم گزارش شده آنها تجمیع ارقام این حسابها از ابتدای تاسیس واحد تجاری تا زمان گزارشگری مالی واحد تجاری بود). بنابراین اختلاف میان آنها در تاریخ گزارشگری مالی، در حساب سود (زیان) انباشته که یکی از اقلام ترازنامه است، گزارش میشود. در ادامه میتوان صورت سود و زیان شرکت “هرمز” را مشاهده کرد.

صورت سود و زیان شرکت هرمز برای سال مالی 1401

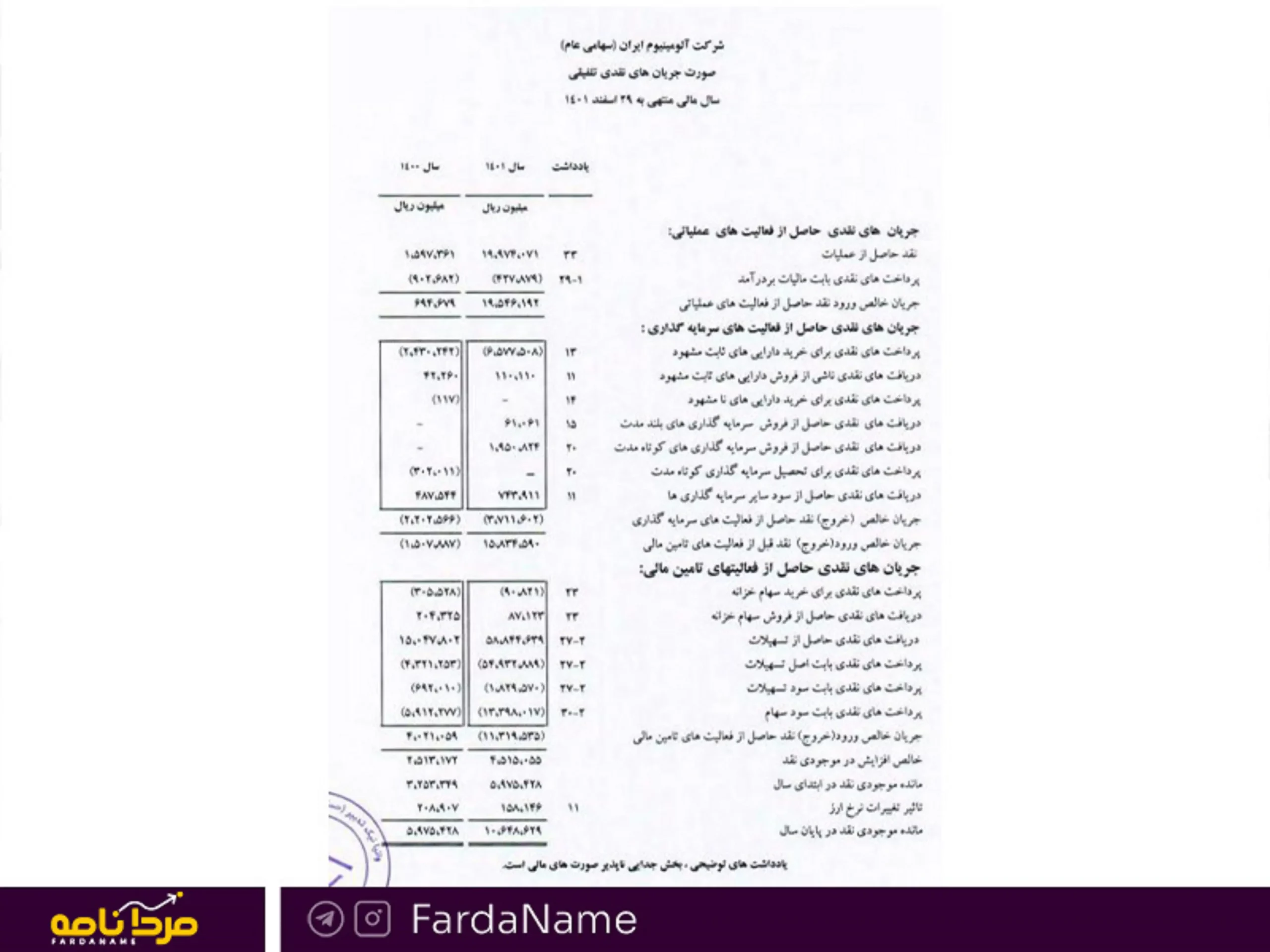

صورت جریان وجوه نقد

این گزارش مالی، ورود و خروج وجوه نقد را در یک دوره مالی، نشان میدهد. عدهای از افراد صورت جریان وجوه نقد مالی (Cash Flow statement) را همان صورت سود و زیان می دانند که البته این در شرایطی است که صورت سود و زیان، بهجای مبنای تعهدی بر مبنای نقدی تهیه شده است. (به این معنا که تنها ورود یا خروج وجه نقد است که مورد بررسی قرار میگیرد، نه تحقق درآمدها و همچنین تحمیل هزینهها بهشکل نسیه و تعهدی)

این گزارش تحرکات وجوه نقد را در واحد تجاری در قالب سه گروه عملیاتی، (بهطور مثال جریان نقد ناشی از درآمدهای عملیاتی واحد تجاری) تامین مالی (برای مثال بازپرداخت اصل و فرع وامهای دریافت شده و یا دریافت مجدد تسهیلات مالی) و سرمایهگذاری (هزینههای سرمایهای در واحد تجاری، خرید زمین، سرمایهگذاری در سهام و یا فروش آن …) گزارش و در نهایت مجموع تغییرات وجه نقد را گزارش میکند. از این صورت مالی میتوان به کیفیت سود واحد تجاری (با مقایسه سود و زیان عملیاتی با نقد حاصل از عملیات)، هزینههای سرمایهای(CapEx)، تسهیلات دریافت شده و بازپرداخت اصل و فرع (سود تسهیلات) آنها و… پی برد. با توجه به استفاده از جریانات نقد در برخی از مدلهای ارزشگذاری (مانند مدلهای تنزیل جریانات نقد آتی) پیشبینی این گزارش و در نهایت برآورد جریانات نقد، بسیار حیاتی است.

در ادامه میتوان صورت جریان وجوه نقد نماد “فایرا” را مشاهده کرد.

صورت جریان وجوه نقد نماد “فایرا”

صورتهای مالی تلفیقی یا مرتبط با شرکت اصلی؟

یکی از مهمترین سوالاتی که تحلیلگران مالی با آن مواجه هستند این است که در هنگام تحلیل و بررسی صورتهای مالی از صورتهای مالی تلفیقی استفاده کننده یا صورتهای مالی شرکت اصلی؟

برای پاسخ به این سوال در ابتدا باید با صورتهای مالی تلفیقی آشنا شد. در واقع شرکتهایی که دارای واحد تجاری فرعی هستند، ملزمند که در گزارشات میاندوره ششماهه و همچنین پایاندوره یکساله خود، صورتهای مالی تلفیقی را نیز گزارش کنند. واحد تجاری فرعی به واحدی گفته میشود که شرکت مادر در آن، نفوذ و کنترل قابل ملاحظه داشته باشد. به این منظور باید واحد تجاری اصلی حداقل مالک 50 درصد از سهام دارای حق رای شرکت فرعی باشد.

ارقام موجود در صورتهای مالی تلفیقی بر اساس تجمیع ارقام شرکت اصلی و شرکتهای فرعی خود، پس از حذف معاملات و مانده حسابهای درونگروهی و سود و زیان تحقق نیافته ناشی از معاملات فیمابین، گزارش میشوند. در پاسخ به این سوال که کدام صورت مالی بایستی مبنای ارزیابی و تحلیل قرار گیرد، باید گفت که با توجه به اینکه سود شرکت اصلی است که در اغلب اوقات در مجامع شرکتها، مبنای تقسیم سود قرار میگیرد، (زیرا مطابق قانون تجارت سود تقسیمی مجامع، سود اصلی یا تلفیق، هر کدام که کمتر است، تعیین میشود) این سود شرکت اصلی است که در ارزشیابی واحد تجاری کاربرد دارد.

سایر کاربرد صورتهای مالی

مشاوران سرمایهگذاری تلاش میکنند با استفاده از صورتهای مالی، گزینههای دارای پتانسیل را برای سرمایهگذاری شناسایی کرده و در نهایت در آنها سرمایهگذاری کنند. در این راستا کاربرد صورتهای مالی برای آنها در عموم موارد بهشکل زیر شناخته میشود:

تخمین ریسک اعتباری: اولین اقدامی که تحلیلگران در مواجه با صورتهای مالی بر میدارند، تخمین سلامت مالی و ریسک اعتباری واحد تجاری از طریق ارزیابی ترازنامه آن است. در این مرحله عمدتا تلاش تحلیلگران درک کیفی ریسک واحد تجاری است نه برآورد کمی آن.

برآورد جریان نقدینه واحد تجاری: گام بعدی تحلیلگران، برآورد صورت سود و زیان و همچنین صورت جریان وجوه نقد واحد مورد اشاره، با هدف برآورد جریانات نقد آتی آن است. مقدار این جریانات در مراحل بعدی ورودی مدلهای ارزشیابی است که لزوم برآورد دقیق (با خطای اندک) آنها را دوچندان میکند.

ارزشیابی واحد تجاری: در این مرحله تحلیلگران از جریان نقدی برآورد خود بهعنوان ورودی مدلهای ارزشیابی استفاده کرده و در نهایت ارزش واحد تجاری را برآورد میکنند.

در ادامه به بررسی برخی روشهای تحلیلی در صورتهای مالی خواهیم پرداخت:

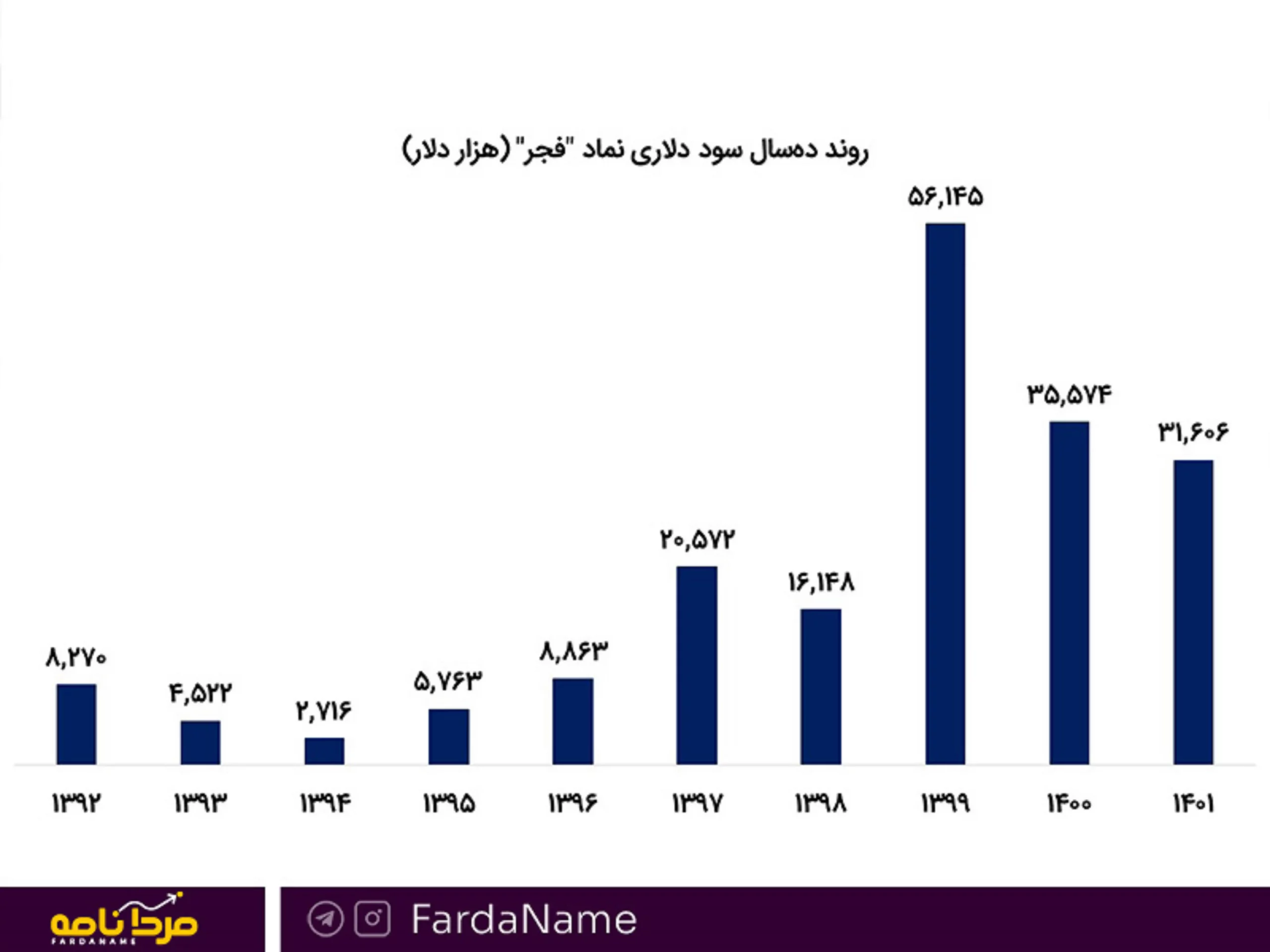

بررسی تاریخی: یکی از رایجترین روشهای تحلیل صورتهای مالی بررسی تغییرات ارقام در گذر زمان و بررسی دلایل تغییرات آنها است. البته با توجه به نوسانات ارزی قابلتوجه کشور، بهتر است که ارقام را بهصورت دلاری (براساس دلار نیمایی) مشاهده کرد. با استفاده از این روش میتوان به تغییرات قابلتوجه در گذشته شرکت پی برد و در صورت وجود چشمانداز تکرار رویداد مشابه در آینده، میتوان انتظار وقوع اتفاقات مشابه را داشت. (برای مثال رشد سود دلاری نماد “فجر” مطابق تصویر زیر بهدلیل افزایش اسپرد ورق گالوانیزه از ورق گرم بوده و در صورت وقوع رویداد مشابه میتوان انتظار تحقق مجدد این رشد سودآوری را داشت)

روند سود خالص دلاری نماد فجر

مقایسه با شرکتهای رقیب: یکی دیگر از روشهای تحلیل و بررسی صورتهای مالی، محاسبه نسبتهای مالی (مانند نسبت جاری، آنی یا نسبتهای حاشیه سود (زیان) ناخالص) و مقایسه آن با شرکتهای رقیب (شرکتهایی همگروه و هم صنعت) است. در این صورت میتوان به نقاط قوت و ضعف واحد تجاری در مقایسه با شرکتهای رقیب پی برد. (همچین میتوان این نسبتها را با گذشته شرکت نیز مقایسه کرد)

جمعبندی

همانطور که در ابتدا نیز عنوان شد، صورت مالی یکی از اساسیترین اسناد در تجزیه و تحلیل مالی واحدهای تجاری شناخته میشوند. این گزارشات بهعنوان نقطهای کلیدی در مدیریت سرمایهگذاری مورد استفاده قرار گرفته و منجر بهشکلگیری تصمیمات سرمایهگذاری برای افراد مختلف میشوند. با کسب دانش و مهارتهای لازم، میتوان از اطلاعات موجود در این گزارشات، بهترین استفاده را کرده و به سودآوری و پیشرفت مالی در سرمایهگذاریهای خود دست یافت.