بازده کسب شده پرتفوی در کنار ریسک تحمیل شده به آن دو معیار بسیار مهم در سرمایهگذاری در بازار سهام شناخته میشوند. در ادامه به بررسی بازده کسب شده در فرآیند سرمایهگذاری در سهام پرداخته و روشهای محاسبه آن را نیز معرفی و بررسی خواهیم کرد.

سهام بهعنوان یکی از انواع مختلف داراییهای مالی شناخته میشود. افراد تلاش میکنند تا با سرمایهگذاری بر روی این دارایی از بازده بهدستآمده از آن منتفع شوند. بازده کسبشده در فرآیند سرمایهگذاری بر روی سهام بهصورت سود نقدی (DPS) و تغییرات قیمت (Capital Gain) است. در ادامه به بررسی بازده کسبشده بر روی سهام پرداخته و سیر تا پیاز این موضوع را بررسی خواهیم کرد.

نگاهی به مفهوم بازده سهام

در متون مالی از بازده بهعنوان پاداشی یاد شده است که افراد در فرآیند سرمایهگذاری بهدست میآورند. همانطور که اشاره کردیم، این بازده در فرآیند سرمایهگذاری در سهام، به دو شکل سود نقدی و سود سرمایهای نصیب سهامداران میشود. سود نقدی در مجمع عمومی شرکت تعیین شده و درصد مشخصی از سود خالص هر سهم (EPS) است.

البته در صورتی که واحد تجاری از سود انباشته خود نیز اقدام به تقسیم سود کند، میزان درصد تقسیم سود بیش از میزان سود خالص هر سهم خواهد شد.

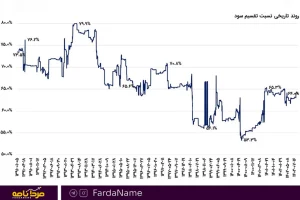

نسبت تقسیم سود (The Dividend Payout Ratio) بورس ایران (اعم از بورس و فرابورس) درحالحاضر ۶۴درصد است. به این معنا که شرکتهای حاضر در این بازار بهصورت میانگین، ۶۴درصد از سود محققشده خود را میان صاحبین سهام تقسیم میکنند. در ادامه میتوان روند تاریخی نسبت تقسیم سود در بازار سهام ایران را مشاهده کرد.

روند تاریخی نسبت تقسیم سود در بازار سهام ایران

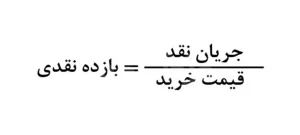

گفتنی است که برای اینکه بازده ناشی از تقسیم سود مجامع را به دست آوریم، از فرمول زیر استفاده میکنیم.

فرمول محاسبه بازده نقدی سهام

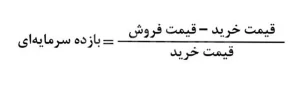

برای مثال در صورتی که قیمت خرید سهمی برای ما هزار تومان باشد و این سهم بهازای هر سهم صد تومان سود نقدی تقسیم کند، بازده نقدی سهم مورد اشاره، ۱۰درصد خواهد بود. باید توجه داشت که مطابق قانون تجارت در صورت وجود سود و همچنین عدم وجود زیان انباشته، تقسیم حداقل ۱۰ درصد از سود خالص محقق شده در یک سال مالی اجباری است. همانطور که اشاره کردیم نوع دیگری از بازده که با سرمایهگذاری بر روی سهام میتوان کسب کرد، بازده سرمایهای است. این بازده از اختلاف قیمت خریدوفروش بهدستآمده و بهشکل فرمول زیر محاسبه میشود.

فرمول محاسبه بازده نقدی سهام

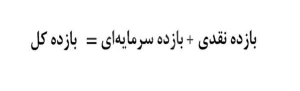

برای مثال در صورتی که قیمت خرید سهمی برای ما هزار تومان باشد و بتوانیم سهم مورد اشاره را در قیمت ۱۲۰۰ تومان بفروشیم، بازده سرمایهای ناشی از این خریدوفروش برای ما ۲۰درصد خواهد بود. در نهایت بازده کلی (از این بازدهی بهعنوان بازده دوره نگهداری نیز یاد میشود) که از محل سرمایهگذاری خود بر روی سهام بهدست میآوریم، حاصلجمع بازده نقدی و سرمایهای است که مطابق فرمول زیر محاسبه میشود.

فرمول محاسبه بازده کل

در نهایت در مثال مورد اشاره که ۱۰۰ تومان سود نقدی دریافت کردیم و توانستیم سهمی که در قیمت هزار تومان خریده بودیم را در قیمت ۱۲۰۰ تومان بفروشیم، بازده کل ناشی از این سرمایهگذاری برای ما ۳۰درصد خواهد بود.

البته خریدوفروش سهام برای ما همواره با سود همراه نیست و ممکن است در قیمتی کمتر از قیمت خرید خود نیز مجبور به فروش شویم. همین موضوع سبب میشود که بازده ما از خریدوفروش سهام منفی شود و به عبارت دیگر با زیان مواجه شویم.

تعیین نقطه سربهسر

یکی از دغدغههای سهامداران در زمان خرید سهام، تعیین نقطه سربهسر سهام خریداری شده است. قیمت سربهسر قیمتی است که در آن سهامداران نه سود کردهاند و نه ضرر. باید توجه داشت که بهدلیل وجود کارمزد معاملاتی کارگزار و مالیات دولت قیمت سربهسر با قیمت خرید ما یکسان نیست. در تصویر زیر میزان کارمزد خریدوفروش سهام را با جزئیات مشاهده میکنید.

میزان کارمزد هر یک از ارکان بازار سهام

در مجموع باید گفت که مجموع کارمزد خرید و فروش در بازار سهام برابر با ۱.۲۵۱۲درصد است. به همین دلیل برای تعیین نقطه سربهسر هر سهم، باید قیمت خرید آن را بعلاوه درصد کارمزد کنیم. برای مثال زمانی که قیمت سهام هزارتومان باشد، قیمت سربهسر هر سهم برابر باخواهد بود. بدین معنا که در صورت فروش سهام خود در این قیمت نه سود خواهیم کرد و نه زیان.

بازده مورد انتظار و بازده مورد نظر

یکی دیگر از انواع بازدهی که شاید نام آن به گوش شما نیز خورده باشد، بازده مورد انتظار است. این بازدهی در واقع مقداری است که سرمایهگذار با اطلاعاتی که از سرمایهگذاری خود دارد، تخمین میزند. به عبارت دیگر میتوان گفت که بازده مورد انتظار مربوط به آینده و تخمینی است ولی بازده دوره نگهداری مربوط به گذشته و محققشده است.

بازده مورد نظر نیز یکی دیگر از انواع بازدهیهای شناخته شده در بازار سهام است. این بازدهی، بازدهی است که سرمایهگذار بهازای آن حاضر خواهد بود در یک گزینه سرمایهگذاری، سرمایهگذاری کند. برای مثال در صورتی که بازده مورد نظر سهامداران از سهام یک شرکت ۳۰ درصد باشد، این موضوع بدین معنا است که بازدهی که سهامداران بهازای آن حاضر به سرمایهگذاری در سهام مورد اشارهاند، ۳۰درصد یا بیشتر است.

آشنایی با بازده مورد انتظار و بازده مورد نظر سهامدار

سنجش مطلوبیت بازده

سنجش مطلوبیت بازده بدین معنا است که میزان مطلوبیت و کیفیت بازده کسب شده را تعیین و به دست آوریم. در ادامه به برخی از روشهایی که میتوانیم با استفاده از آنها این کار را انجام دهیم، اشاره خواهیم کرد.

- بازده نسبت به سود بدون ریسک (اوراق قرضه و سود سپرده بانکی): معمولاً اولین وسادهترین ملاک بررسی مطلوبیت بازده سهام، مقایسهی آن با سود بدون ریسک است. بدین منظور میتوان از ابزار «محاسبه بازده اوراق» سایت فرابورس استفاده کرده و نرخ اوراق درآمد ثابت را مشاهده کرد؛ (معمولا بازده کسب شده بر روی سهام با نرخ «اخزا» مقایسه و بررسی میشوند. اخزا مخفف اسناد خزانه دولت است و اوراق قرضهای است که توسط دولتها در جهت تامین مالی خود منتشر میشود) همچنین نرخ سپردههای سرمایهگذاری نیز توسط شورای عالی پول و اعتبار مشخص و اعلام میشوند.

درحالحاضر نرخ انواع اوراق اخزا با سررسید یکسال، تقریبا معادل ۲۵درصد است؛ همچنین نرخ سپردههای سرمایهگذاری یکساله در بانکها نیز معادل ۲۱درصد تعیین و ابلاغ شده است. حال درصورتیکه میزان بازده بهدستآمده از یک سال فعالیت در بازار سهام، کمتر از مقادیر ذکر شده باشد، نشاندهنده عملکرد نامطلوب فعالیت ما در این بازار است.

دلیل اینکه بازده کسب شده ما باید بالاتر از نرخهای یاد شده باشد، این است که بهاصطلاح این نرخها بدون ریسک هستند (بدون هیچگونه ریسکی انتظار تحقق این میزان بازدهی را میتوان داشت) و به همین دلیل عملکرد ما در بازار سهام، باید سودی بیشتر از بهره بدون ریسک داشته باشد تا نسبت به زمانی که میگذاریم صرفه داشته باشد.

- بازده نسبت به تورم: یکی دیگر از روشهای سنجش مطلوبیت بازده، مقایسه بازده کسبشده با تورم است. برای مثال درصورتیکه بخواهیم عملکرد یک سال تقویمی خود که در آن سبد سرمایهگذاری ما بازده ۳۵درصدی بههمراه داشته است را به این صورت بررسی کنیم از تورم نقطه به نقطه اسفندماه استفاده میکنیم. (درصد تغییرات شاخص قیمت مصرفکننده در اسفندماه سال قبل تا اسفندماه سال جاری)

در صورتی که نرخ تورم نقطه به نقطه در تاریخ یاد شده ۲۵درصد باشد، بازده سبد سرمایهگذاری ما بهصورت حقیقی ۱۰درصد خواهد بود. دلیل استفاده از این شاخص اقتصادی، تعیین میزان بازده حقیقی سرمایهگذاری بهدلیل تورم موجود در اقتصاد است.

- بازده نسبت به شاخص کل: سرمایهگذاران نهادی و صندوقهای سرمایهگذاری برای تعیین میزان مطلوبیت بازده سبدهای خود از مقایسه این بازده با شاخص کل استفاده میکنند. برای مثال درصورتیکه عملکرد یک صندوق در یک سال تقویمی، تحقق بازده ۴۵درصدی باشد و شاخص کل رشد ۵۰ درصدی را تجربه کرده باشد، عملکرد این سرمایهگذار کمتر از میانگین بازار بوده است.

در متون مالی از اختلاف میان بازده سبد و شاخص کل، با عنوان ضریب آلفا یاد میشود. در مثال مورد اشاره ضریب آلفای صندوق مورد اشاره، منفی ۵درصد بوده است.

- بازده نسبت به تغییرات دلار: یکی دیگر از راههای سنجش و تعیین کیفیت بازده، مقایسه بازدهی سبد سرمایهگذاری در مقابل تغییرات نرخ دلار است. دلیل این موضوع نیز این است که رشد نرخ ارز در ایران نشاندهنده افت ارزش ریال و در نتیجه کاهش قدرت خرید آن است. به همین منظور برای تعیین مقدار بازده سبد سرمایهگذاری خود میتوانیم این بازده را با تغییرات نرخ ارز مقایسه و بررسی کنیم.

در صورتی که بازده سبد سرمایهگذاری ما بیشتر از رشد نرخ ارز باشد، نشاندهنده افزایش قدرت خرید و ارزش سرمایهگذاری ما در بازه زمانی مد نظر است. برای مثال در صورتی که بازده سبد ما ۱۵درصد باشد و در بازه زمانی مورد اشاره نرخ ارز ۵درصد رشد داشته باشد، میزان بازده حقیقی از این سرمایهگذاری برای ما ۱۰ درصد خواهد بود.

- بازده مورد انتظار سهامدار: در نهایت آخرین روش تعیین مطلوبیت بازده بهدستآمده، مقایسه بازدهی کسب شده با بازده مورد انتظار خود است. بازده مورد انتظار هر فرد با توجه به مواردی از قبیل میزان ریسکپذیری، ثروت، اهداف مالی و… متفاوت از شخص دیگر است.

سنجش مطلوبیت بازده

تأثیر تورم بر بازده

یکی از مهمترین ویژگیهای اقتصاد ایران در سالهای اخیر تورم مزمن موجود در آن است. در تعریف تورم گفته شده است که تورم افزایش مداوم و پیدرپی سطح عمومی قیمتهاست. این پدیده اقتصادی کاهش قدرت خرید را برای ما در پی دارد. دراینحال در صورتی که میزان تورم در یک دوره ۵۰درصد باشد، این موضوع بهمعنای کاهش قدرت خرید ارز ملی به میزان ۵۰درصد است.

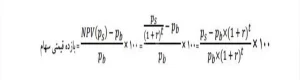

در این صورت اگر میزان بازده کل ما در فرآیند خرید سهام ۲۰درصد باشد، یعنی علیرغم کسب سود از محل سرمایهگذاری خود با افت قدرت خرید مواجه شدهایم. به همین منظور برای تعیین بازده سرمایهگذاری در سهام در حالتی که تورم وجود داشته است، باید از فرمول زیر برای محاسبه بازده، استفاده کنیم.

فرمول محاسبه بازده قیمتی سهام در حالتی که تورم وجود داشته است

در این فرمول Pb نشاندهنده قیمت فروش، Ps قیمت خرید، r نرخ تورم و t مدت زمان نگهداری سهام برحسب سال است.

سخن پایانی

یکی از دغدغههای سهامداران محاسبه بازده سبد سرمایهگذاری خود است. در این مقاله تلاش کردیم که روشهای محاسبه این بازدهی را معرفی کرده و مثالهایی از این موضوع را نیز مورد بررسی قرار دهیم؛ اما باید بر روی این موضوع تاکید کنیم که امروزه با دیجیتالی شدن بستر سامانههای معاملاتی، این سامانهها به محاسبه بازدهی کسب شده بهصورت لحظهای میپردازند و نیازی به محاسبه دستی این بازدهی نیست؛ همچنین نرمافزارهایی نیز برای محاسبه بازدهی کسب شده در بازار سهام وجود دارد که میتوان از آنها هم استفاده کرد.

در نهایت امیدواریم که این مقاله برای شما مفید باشد و راه شما را برای دستیابی به سود پایدار در بازار سهام هموارتر سازد.