تئوری امواج الیوت نظریه تکنیکالی مورد استفاده برای توصیف حرکات قیمت در بازار مالی محسوب میشود. این تئوری توسط رالف نلسون الیوت در سال 1930کشف شده است. امواج در حرکات قیمتی سهام و در رفتار مصرف کننده قابل تشخیص و شناسایی است. تئوری امواج الیوت به نظریه داو شباهت دارد. هر دوی این نظریه ها بر این باورند که قیمت سهام در قالب امواج حرکت میکنند.

علاوه بر این الیوت به طبیعت ناهموار بازار تاکید دارد. ناهمواری ها ساختارهای حساب شده ای هستند که در مقیاس کوچکتر به طور نامحدود تکرار میشوند. الیوت در الگوهای قیمتی شاخص سهام چنین ساختاری را یافت سپس جستجو در مورد این موضوع را آغاز کرد که چگونه این الگوهای تکرار شونده به عنوان اندیکاتورهای پیشبینی کننده ی حرکات آینده ی بازار به کار گرفته میشود.

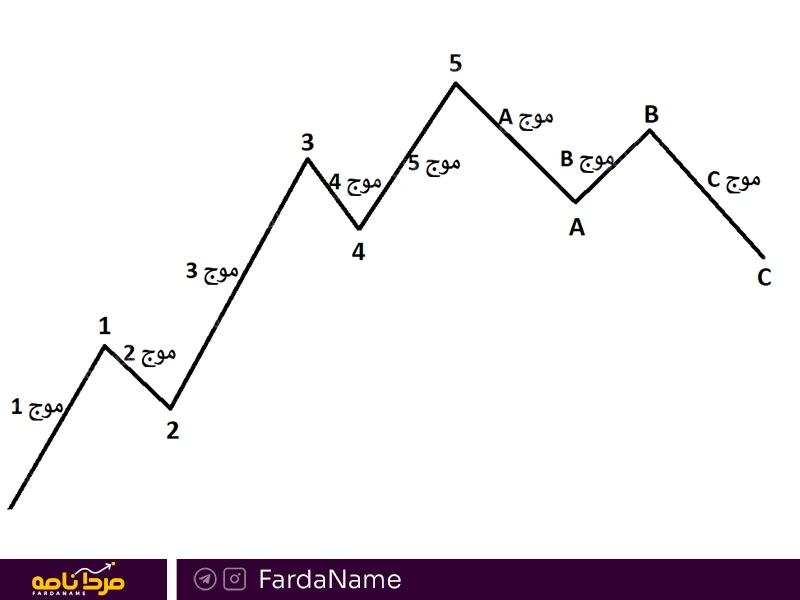

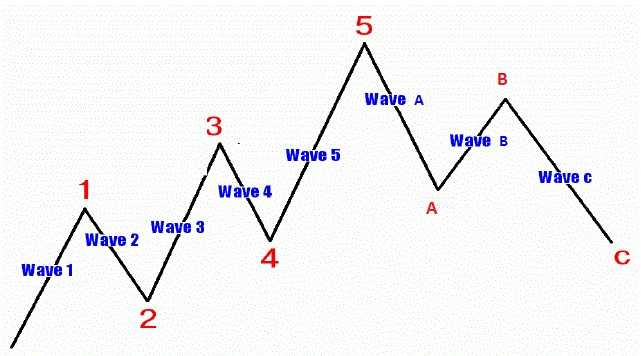

مقدماتی ترین تعریف این نظریه این است که بازار سرمایه براساس پنج موج افزایشی و سه موج کاهشی حرکت میکند و این نمایانگر یک چرخه ی کامل است که در شکل 1 نشان داده شده است. در پنج موج افزایشی موج یکم، سوم و پنجم موج های صعودی و جنبشی هستند که هر کدام از آنها از پنج ریز موج تشکیل می شوند. موج دوم و چهارم موج های تصحیحی یا موج های اصلاحی محسوب میشوند. پس از تکمیل پنج موج پیشرونده سه موج تصحیح کننده a،b،c شروع میشوند.

شکل1: ساختار کلی امواج الیوت

هر موج صعودی یا جنبشی به پنج موج کوچکتر تقسیم میشود که هر کدام از این موج ها به موج هایی با درجات کوچکتر تقسیم میشوند. بنابر این هر موج قسمتی از موج بزرگتر محسوب میشود. در شکل 2 ریز موج ها از پنج موج بزرگ نمایش داده شده است. موج یکم، سوم و پنجم به پنج موج کوچکتر و موج دوم و چهارم به سه موج کوچکتر تقسیم شده اند.

سه موج تصحیحگر که همیشه در انتهای پنج موج پیشرونده شکل میگیرند خود بخشی از موج بزرگتر تصحیحی دوم است که از سه موج a, b,c تشکیل شده و هر کدام از موج های نزولی a , c چون هم جهت با موج بزرگتر خود یعنی موج دوم هستند از پنج ریز موج تشکیل می شوند و موج b که بر خلاف موج بزرگتر خود است به سه موج تقسیم می شود. بنابراین همانطور که در تصویر مشاهده می شود پنج موجی ها همیشه رو بالا و افزایشی نیستند و نیز تمامی سه موجی ها رو به پایین و ریزشی نیستند.

شکل 2: نمایش امواج و ریز موج ها

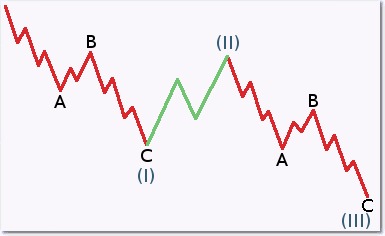

اگر در یک بازار صعودی یک پنج موج نزولی شکل بگیرد به معنی ادامه ی روند نزولی و تکمیل الگوی تصحیحی پس یک صعود موقت است اما در بلندمدت به معنی ادامهی روند صعودی با تشکیل احتمالی موج سوم پس از تکمیل الگوی تصحیحی abc است.

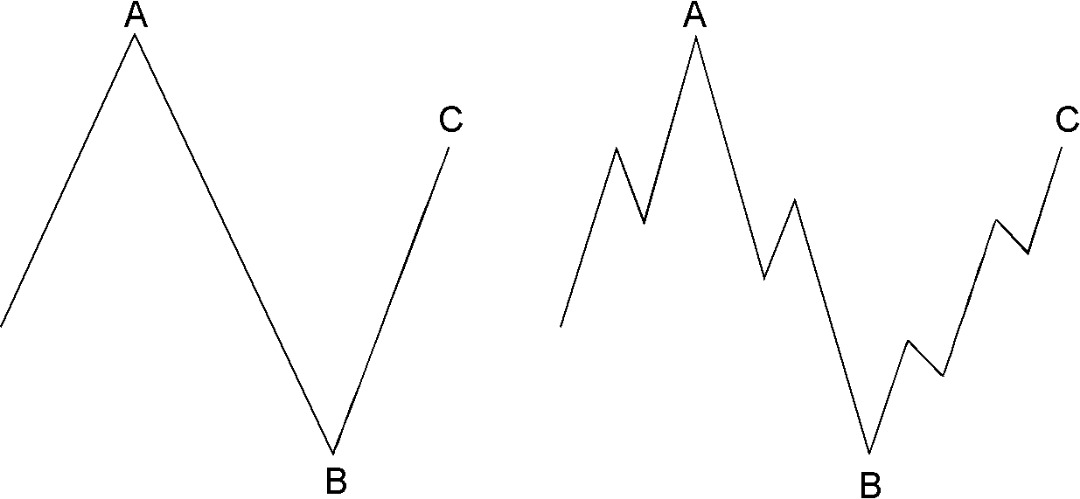

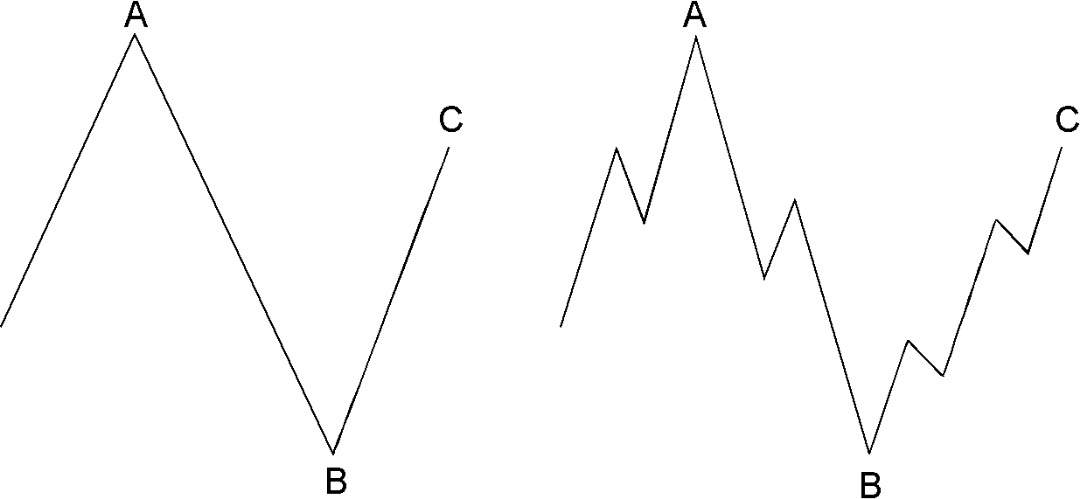

موج های تصحیحگر غالباً به صورت سه الگو ظاهر می شوند که عبارتند از زیگزاگ، مثلث، فلت

زیگزاگ ها به شکل سه موج اصلاحی abc ظاهر میشوند که برخلاف روند اصلی حرکت میکنند و هر کدام از موج های a و c از پنج ریز موج تشکیل میشوند و موج b سه موجی محسوب میشود. طول موج c معمولا به اندازه ی 100 تا 123.3 درصد طول موج a است و این طول موج از 161.8 درصد موج a بیشتر نمیشود. در شکل زیر نمونه ای از زیگزاگ در بازار با روند صعودی مشاهده میشود.

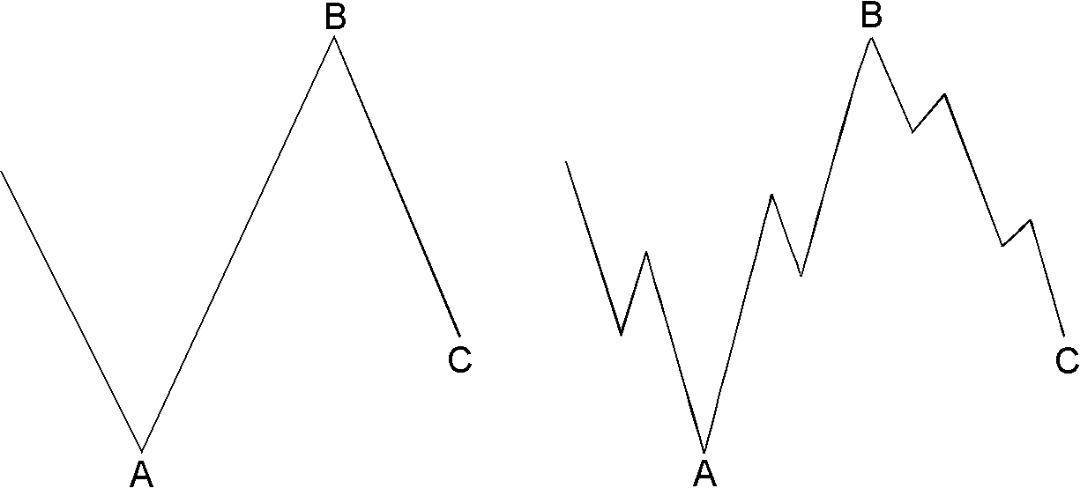

فلت از الگوی 3، 3، 5 پیروی میکند. به این ترتیب که موج a , b به سه موج و موج c به پنج ریز موج تقسیم می شوند. در شکل 4 و 5 دو نمونه از پهنه های عادی نمایش داده میشود. در شکل 4 الگوی فلت تشکیل شده در بازار صعودی و شکل 5 فلت در بازار نزولی را نمایش میدهد. موج b اصلاحی تقریباً تا نقطه ی شروع موج A بالا رفته و موج C نیز معمولاً از نظر زمانی طولانی تر و با اصلاح کمتری همراه است به طوریکه به پایین تر از انتهای موج A نمیرسد.

شکل 4: فلت تصحیحی در بازار صعودی

شکل 5: فلت تصحیحی در بازار نزولی

نوع غیرعادی الگوی فلت زمانی است که موج B به بالای موج A نفوذ میکند و موج C نیز به پایین تر از موج A میرود که در شکل 6 نمایش داده شده است. در صورتی که بازار صعودی قوی را دنبال کند همانند شکل 7 موج C به انتهای موج A نمیرسد.

شکل 6: فلت تصحیحی غیرعادی در بازار صعودی

شکل 7: فلت تصحیحی غیرعادی در بازار نزولی

الگوی مثلث معمولاً در موج چهارم و قبل از موج صعودی پنجم شکل میگیرد. همچنین در موج b الگوی تصحیحی نیز تشکیل می شوند. مثلث ها در الیوت همانند الگوهای کلاسیک ادامه دهنده محسوب می شوند. در تئوری الیوت الگوی مثلث از پنج موج تشکیل می شود و هر کدام از امواج به سه ریز موج تقسیم می شوند. در الگوی مثلث امواج در طول یک روند خنثی و با حجم و شناوری کم تشکیل می شوند. موج صعودی پس از تکمیل مثلث همانند الگوی کلاسیک به اندازه ارتفاع قاعده مثلث است.

در امواج الیوت یک قانون کلی در موج های تصحیحی پیاده می شود به این صورت که اگر در موج دوم الگوی ساده ی abc و در مدت زمان کوتاه تر تشکیل شود در موج چهارم یکی از الگوهای پیچیده ی مثلث، فلت یا زیگزاگ و در مدت زمان طولانی تری تشکیل می شود.

پس از تکمیل پنج موج صعودی و شروع اصلاح قیمتی معمولا پایین ترین سطح الگوی تصحیحی با حمایت کف موج چهارم مواجه میشود و کف موج چهارم کمترین سطح قیمتی در روند نزولی محسوب میشود.

نظریه موجها را از جنبه ی نسبت تصحیح و هدف های قیمتی با استفاده از نسبت های فیبوناچی نیز میتوان بررسی کرد. نظریه موج بر اساس اعداد فیبوناچی پایه ریزی شده است که در ادامه هدف های قیمتی و میزان اصلاح قیمتی براساس نسبت های فیبوناچی بررسی میشود.

از پنج موج پیشرونده گاهی یک موج پیشرونده هم از نظر زمانی و هم از نظر بزرگی و نسبت فیبوناچی قیمتی بزرگتر از سایر امواج میشود. به طور مثال اگر موج سوم طولانی و بزرگ باشد موج اول و پنجم کوتاه و معمولا ارتفاع یکسانی دارند. اگر موج پنجم بلند باشد معمولا امواج اول و سوم دارای طول موج یکسانی هستند اما به طور کلی در اکثر روندها موج سوم یک موج بلند و از نظر زمانی کوتاهترین موج دیده میشود و هیچ گاه موج سوم کوتاه ترین موج در بین امواج پیشرونده نخواهد بود.

موج دوم معمولاً از سطوح اصلاحی یا فیبوناچی ریتریسمنت 50%، 61.8%، 78.4% موج اول بر میگردد. همچنین موج دوم نمیتواند تا نقطه ی آغاز موج اول اصلاح کند.

کمترین هدف قیمتی برای موج سوم 161.8% فیبوناچی پروجکشن با انتخاب موج اول و دوم است. در صورتی که این هدف قیمتی رو به بالا شکسته شود هدف بعدی قیمتی 261.8% و 423% پروجکشن برای طول موج های بسیار بلند در نظر گرفته می شود.

موج چهارم در اکثر موارد به اندازه ی 23.6% و 38.2% تا 50% فیبوناچی ریتریسمنت موج سوم اصلاح میکند. هیچگاه موج چهارم وارد محدودهی قیمتی موج اول نمیشود.

موج پنجم غالباً از سطح 1.236 تا 1.618 % فیبوناچی اکستنشن از موج چهارم یا 61.8% فیبوناچی پروجکشن که با انتخاب سه نقطه ی شروع موج اول، سقف موج سوم و کف موج چهارم به دست می آید. نسبت های فیبوناچی در کشف محدوده های قیمتی هدف باید به طور همزمان رعایت شود. موج پنجم در اکثر موارد با واگرایی منفی در مک دی به پایان میرسد.

زمانی که موج اول و سوم با یکدیگر برابر باشند و انتظار رود که موج پنجم بلندتر شود باید فیبوناچی پروجکشن 161.8 درصد کف موج اول تا سقف موج سوم و سپس کف موج چهارم را به عنوان هدف قیمتی در نظر گرفت.

زمانی که موج های تصحیحی یعنی موج دوم و چهارم حالت زیگزاگ داشته باشد ارتفاع موج a با موج c تقریباً برابر خواهند بود. در حالتی که الگوی تصحیحی فلت در موج دوم و چهارم تشکیل شود اگر موج b به بالای موج a برسد طول موج c تا 161.8 درصد فیبوناچی پروجکشن موج ab میرسد.

در مثلث ها هر موج تا 61.8% نسبت به موج قبلی خود حرکت می کند.

در نمودار 1 سطوح اصلاحی امواج دو و چهار به تصویر کشیده شده است انتهای موج دوم در اصلاحی 50 درصد و همچنین انتهای موج چهارم در فیبوناچی اصلاحی 50 درصد قرار گرفته است. در این روند صعودی دو بار یکی در انتهای موج دوم و یکی در پایان موج چهارم موقعیت خرید فراهم شده است.

از قوانین مذکور در رابطه با و سطوح اصلاحی و اهداف قیمتی امواج در نمودار زیر قابل تامل است. همانطور که در نمودار مشهود است امواج تصحیحی abc نهایت تا کف موج چهارم اصلاح کرده اند و همچنین موج سوم بلندترین موج در روند دیده میشود. بنابراین موج اول و پنجم کوتاه تر و طول موج تقریباً یکسانی دارند. شما می توانید برای شناسایی امواج الیوت به مقاله ی تشخیص امواج الیوت مراجعه فرمایید.

نمودار1: ساختار الیوتی سهام کچاد و نسبتهای اصلاحی

در نمودار 2 اهداف قیمتی برای امواج سوم و پنجم در نمودار طلای جهانی نمایش داده شده است. موج سوم بیش از 161.8 درصد و کمتر از 261.8 درصد فیبوناچی پروجکشن و تا محدودهی 227 درصد فیبوناچی پروجکشن صعود کرده است. موج پنجم نیز در محدوده ی قیمتی (PRZ) که معادل 61.8 درصد اکستنشن موج چهارم و 127 درصد پروجکشن موج سوم و چهارم است تکمیل شده است. در این رالی صعودی موج سوم بلندترین موج دیده می شود و موج اول و موج پنجم تقریبا طول موج یکسانی دارند.

نمودار2: ساختار الیوتی طلای جهانی و اهداف امواج سوم و پنجم

شما میتوانید برای دیدن کلاسهای آموزشی فردانامه، به آموزش بورس سایت فردانامه مراجعه فرمایید.