سامانه نیما در اواخر دهه 90، به منظور ساماندهی بازار دلار و فراهم کردن بستر مبادلات ارزی، توسط بانک مرکزی ایجاد گردید.در این مقاله قصد داریم با زیروبم این سامانه آشنا شویم و سازوکار آن را شرح دهیم.

زمانی که صحبت از نرخ ارز در اقتصاد ایران میشود، با نرخهای متعددی روبهرو میشویم؛ اما شاید نرخ ارز بازار آزاد، نرخ ارز نیما و در نهایت نرخ ارز سنا، نرخهایی باشند که بیشتر با آنها مواجه شده باشیم. بااینحال با توجه به سهم بالای سامانه نیما در حجم معاملات ارزی کشور، نرخ ارز کشف شده در این سامانه از اهمیت بیشتری نسبت به سایر نرخها، برخوردار باشد.

این سامانه که مخفف عبارت “نظام یکپارچه معاملات ارزی” است، در اردیبهشتماه سال 1397 ایجاد گردید. سامانه نیما بهمثابۀ یک واسطه میان خریداران (واردکنندگان کالاها و خدمات به کشور) و فروشندگان (صادرکنندگان کالاها و خدمات از کشور) عمده ارز عمل کرده و نیازهای ارزی هر دو طرف را برطرف میکند. در ادامه با بررسی این سامانه با فردانامه همراه باشید.

تاریخچه سامانه نیما

همانطور که گفته شد، سامانه نیما در اردیبهشتماه سال 1397 ایجاد گردید. در واقع این سامانه در 28 بهمن سال 1396 بهصورت آزمایشی ایجاد و چهار ماه پس از آن در اردیبهشتماه سال 1397، بهطور کامل راهاندازی شد. در این سامانه، صادرکنندگان حوالههای ارزی ناشی از صادرات خود را عرضه کرده و واردکنندگانی که نیاز ارزی دارند به تامین نیازهای خود، میپردازند.

در خصوص حجم معاملات این بازار اطلاعات دقیقی در دسترس نیست؛ اما با توجه به آمارهای توصیفی ارائه شده توسط مسئولین مرتبط، میتوان گفت که عمده مبادلات ارزی کشور در این سامانه صورت میگیرد. با توجه به این موضوع سازوکار کشف نرخ ارز در این سامانه، از اهمیت قابلتوجهی برخوردار است. بنابراین در ادامه نگاهی به این سازوکار خواهیم داشت.

سازوکار کشف نرخ ارز در سامانه نیما

نحوه کشف نرخ ارز در سامانه نیما

یکی از مهمترین اهداف شکلگیری سامانه نیما، کشف نرخ ارز بر اساس عرضه و تقاضا بوده است. بهگونهای که نرخ کشف شده منطبق بر واقعیتهای اقتصادی باشد و منجر به توزیع رانت میان افراد نگردد؛ اما بااینحال بررسیها نشان میدهد که حساسیت شدیدی بر روی نوسانات نرخ دلار نیمایی، توسط دولت و همچنین بانک مرکزی وجود دارد؛ حساسیتی که موجب دخالت آنها در کشف نرخ دلار نیمایی شده است. این حساسیتها بهویژه در دورههای جهشهای ارزی افزایش یافته و سبب ایجاد شکاف قیمتی شدیدی میان نرخ ارز بازار آزاد و نرخ ارز نیمایی در این دورهها میگردد.

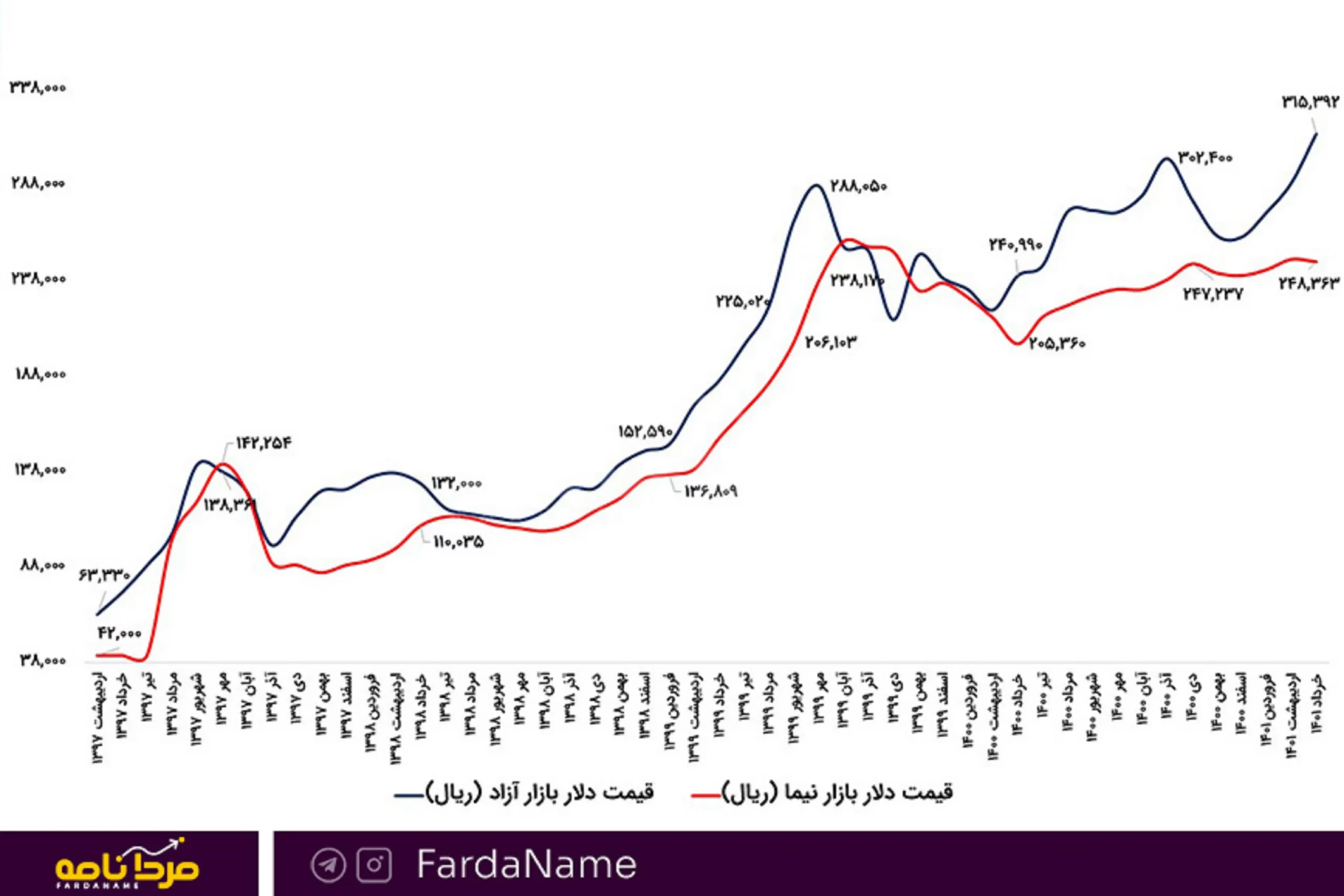

البته در شرایط تحریمی با توجه به هزینههای ناشی از تحریم، وجود شکاف اندک 10 الی 15درصدی میان این دو نرخ، امری کاملا طبیعی است؛ اما در دورههای اخیر میزان این شکاف با توجه به دخالتهای سیاستگذار پیش از پیش افزایش یافته است. این موضوع در ادامه سبب کاهش تمایل صادرکنندگان به عرضه ارز خود در این سامانه شده و همچنین میزان تقاضا برای این ارز را نیز افزایش داده است. همین موضوع خود فشاری صعودی بر روی نرخ دلار نیمایی، بههمراه داشته است. در ادامه میتوانید روند نرخ دلار نیمایی و بازار آزاد را بهصورت ماهانه از ابتدای شکلگیری این بازار، مشاهده کنید.

روند نرخ دلار سامانه نیما و بازار آزاد بهصورت میانگین ماهانه

همانطور که مشخص است در عمده زمانها شاهد وجود شکاف مثبت میان این دو نرخ بودهایم. بهگونهای که میانگین این شکاف از ابتدای شکلگیری این سامانه بیش از 23 درصد بوده و در دورههای جامپ ارزی نیز با افزایش مواجه شده است.

روشهای تامین ارز

به طور کلی تأمین ارز مورد نیاز واردکنندگان و سایر متقاضیان ارز، به دو طریق انجام میگیرد:

1. از طریق بانک

2. از طریق صرافی

تأمین ارز از طریق بانک به این صورت است که واردکننده اقدام به ثبت سفارش کالای وارداتی خود مینماید و پس از ارائهی مجوزهای لازم و مدارک ثبت سفارش واردات و انجام تعهدات لازم (جهت استفاده از ارز خریداری شده صرفاً برای واردات و نه کار دیگر)، سفارش ارز مورد نیاز خود را به بانک (که بانک عامل نامیده میشود) تقدیم میکند. بانک مرکزی از طریق پرتال یکپارچه ارزی، ارز مورد نیاز واردکننده (یا سایر متقاضیان ارز) را تأمین میکند و از مسیر روابط بین بانک عامل ایرانی وبانکهای طرف قرارداد در کشور مبدأ (یا کشور ثالث)، پرداخت ارز را به فروشندهی خارجی را انجام میدهد. سپس واردکننده اقدام به تحویل و واردات کالا به کشور مینماید.

سایر متقاضیان مجاز ارز، بهعنوان مثال مسافران، پس از ارائهی ویزای کشور مقصد، بلیط و سایر ملزومات اثبات سفر به بانک عامل، ارز مورد نیاز خود را که دارای سقف معینی است، تحویل میگیرند.

تأمین ارز از طریق صرافیها، بیشتر به دلیل تحریمهای بانکی صورت میگیرد. اکثر بانکهای ایرانی امکان مبادلهی مستقیم ارز با بانکهای بسیاری ازکشورها را ندارند. بنابراین برای بسیاری از مقاصد، واردکنندگان برای تأمین ارز مورد نیاز خود، به صرافیها رجوع میکنند.

بانک مرکزی برای شفاف کردن معاملات ارزی صرافیها، اقدام به تأسیس سامانهی نیما نمود. زیرا معتقد بود بسیاری از تقاضاهای ارزی، کاذب است و اکثراً جهت واردات غیرضروری یا به نیت سرمایهگذاری و نوسانگیری از ارزها انجام میگیرد.

بنابراین با وجود سامانه نیما، متقاضیان ارز اقدام به ثبت سفارشات خود در این سامانه میکنند. سپس صرفاً صرافیهای مجاز و معتمد دولت، اقدام به پاسخگویی به این تقاضاها مینمایند و پیشنهاد قیمتی خود برای آن میزان ارز، مطرح میکنند.

در مرحله بعد متقاضی از بین پیشنهادهای ارسال شده، بهترین پیشنهاد را انتخاب نموده و ارز خود را تأمین میکند. بهزعم بانک مرکزی و دولت، تمام این فرایندها شفاف است و به صورت آنلاین ثبت میشود و احتمال سفتهبازی به این دلیل کاهش پیدا میکند.

مزیتهای سامانه نیما

در دورهای که سامانه نیما ایجاد گردید، شاهد نوسانات شدید ارزی بودیم. دلیل این موضوع نیز وجود صحبتهایی نسبت به خروج آمریکا از برجام بود. در این زمان سیاستگذار برای کاهش این نوسانات و همچنین اثرگذاری کمتر آنها بر نیازهای اساسی کشور، سامانه نیما را ایجاد کرد. در ادامه به برخی از مهمترین اهداف تاسیس این سامانه اشاره خواهیم کرد:

- شفافیت در معاملات

- امکان نظارت بانک مرکزی بر مبادلات ارزی کشور

- ساماندهی بانک مرکزی بر نیازهای ارزی، براساس اولویت آنها

- ثبات نرخ ارز و کاهش نوسانات آن

- کشف نرخ ارز براساس عرضه و تقاضا

- ساماندهی، اعتباربخشی و رتبهبندی بازیگران عمده

- شکلگیری سازوکاری امن برای تسویه مبادلات ارزی

موارد مورد اشاره تنها برخی از اهدافی هستند که برای تاسیس و شکلگیری سامانه نیما، شناخته میشوند. البته برخی از مزیتهای این بازار همچون کشف نرخ ارز براساس عرضه و تقاضا و همچنین بر مبنا حقایق اقتصادی، رفتهرفته با دخالتهای گاهوبیگاه سیاستگذار، رنگ باخت که باید به آن توجه کرد.

عوامل اثرگذار بر نرخ ارز سامانه نیما

عوامل اثر گذار بر نرخ دلار نیمایی

در ادامه نگاهی به برخی از مهمترین مواردی که در رشد نرخ ارز نیما نقش داشتهاند، خواهیم داشت:

- نرخ تورم: یکی از مهمترین مواردی که در توضیح نوسانات ارزی سالهای اخیربهکار میرود، وجود تورم مزمن موجود در اقتصاد ایران است. نظریه برابری قدرت خرید که با عنوان PPP (Purchasing power parity)t شناخته میشود، علت این موضوع را در آربیتراژ ایجاد شده در بازار کالاها و خدمات میداند.

آربیتراژی که با افتوخیز نرخ ارز به میزان اختلاف تورم کشورها از بین رفته و در نهایت سبب شکلگیری نرخ ارز تعادلی در اقتصاد کشورها میشود؛ برای مثال در صورتی که اختلاف نرخ تورم اقتصاد ایران و آمریکا در یک دوره 30درصد باشد، (نرخ تورم ایران 35درصد و نرخ تورم آمریکا 5درصد) انتظار تضعیف حداقل 30درصدی ریال را خواهیم داشت. - تراز تجاری: تراز تجاری بهعنوان اختلاف میان صادرات از واردات کشور شناخته میشود. تاثیر این مولفه اقتصادی بر روی نوسانات ارزی به اینگونه است که در صورتی که تراز تجاری مثبت باشد، یعنی میزان صادرات بیشتر از واردات باشد، انتظار خواهیم داشت که نرخ ارز کشف شده در بازار، کمتر از نرخ ارز حقیقی باشد. بالعکس این موضوع نیز در زمانی که تراز تجاری منفی است، صدق میکند.

- وضعیت سیاست خارجی: با توجه به اینکه دولت ایران یکی از بازیگران مهم بازار ارز شناخته میشود، (با استفاده از ارز بهدستآمده از صادرات نفتی) ثبات یا عدم ثبات وضعیت سیاست خارجی کشور، با توجه به اثرگذاری آن بر روی درآمدهای نفتی، اثر زیادی بر روی نرخ ارز کشف شده در بازار خواهد داشت؛ بهصورتی که اگر چشمانداز وضعیت سیاست خارجی منفی باشد بهدلیل کاهش درآمدهای نفتی کشور، انتظار رشد نرخ ارز را خواهیم داشت و اگر این چشمانداز مثبت باشد، انتظار افت نرخ ارز، دور از انتظار نیست. (برای مثال در سالهای 1393 الی 1396، حجم مداخلات دولت با استفاده از بهدستآمده از درآمدهای نفتی، بیش از یک میلیارد دلار بود)

علاوهبر موارد مورد اشاره، موارد دیگری همچون نرخ اشتغال،کسری بودجه، بدهی دولت، نرخ بهره و… نیز هستند که بر روی نرخ ارز کشف شده اثرگذارند.

اهداف تأسیس سامانه نیما

– کشف نرخ واقعی ارز بر اساس مکانیسم عرضه و تقاضا

– کمک به ثبات نرخ ارز توسط عملیات بازارگردانی بازیگران اصلی بازار ارز

– ایجاد بازاری کارا، منصفانه و شفاف برای معاملات ارزی

– کمک به یکسان سازی نرخ ارز

– ایجاد سازوکاری امن و قابل اتکا برای انجام تسویه وجوه معاملات ارزی

– هویت بخشی و ساماندهی بازیگران عمده بازار ارز

– اعتباربخشی و رتبهبندی اعضاء و بازیگران عمده بازار ارز

بازیگران اصلی سامانه نیما

بهطور عمده بازیگران حاضر در سامانه نیما را میتوان به چهار گروه تقسیمبندی کرد. در ادامه نگاهی به این بازیگران خواهیم داشت:

- واردکنندگان کالاها و خدمات (بهعنوان متقاضیان ارز)

- صادرکنندگان کالاها و خدمات (بهعنوان عرضهکنندگان ارز)

- واسطههای قانونی (شامل بانکها و صرافیها هستند. این واسطهها منابع را از عرضهکنندگان به متقاضیان ارز منتقل میکنند)

سیاستگذار ارزی (بانک مرکزی که با استفاده از ارزهای ناشی از صادرات نفت، بر اساس پیشبینی منابع عرضه و مصارف تقاضا، اقدام به بازارگردانی نموده و نرخ ارز را در محدوده مورد نظر خود، کنترل میکند)

تاثیر این سامانه در بازار سرمایه

تاثیرات سامانه نیما در بازار سهام

نرخ ارز بنابر گفته اکثر کارشناسان بازار سرمایه، یکی از مهمترین فاکتورهای موثر بر روند بازار سرمایه محسوب میشود. دلیل این موضوع نیز اثرگذاری با اهمیت این نرخ بر روی سودآوری نمادهای حاضر در این بازار است. این موضوع نهتنها بر روی صادرکنندگان این بازار، اثر دارد بلکه عرضهکنندگانی که محصولات خود را در بازار داخلی نیز عرضه میکنند، از تغییرات این نرخ منتفع میشوند. با توجه به این موضوع بررسی تحرکات نرخ ارز در این سامانه و همچنین برآورد نسبی نرخ آن برای آینده از اهمیت زیادی برخوردار است. برای بررسی نرخ این سامانه میتوان به سامانه fxmarketrate.cbi.ir مراجعه کرد و از آخرین نرخ کشف شده در آن، مطلع شد.

البته با توجه به دستورالعملهای بانک مرکزی برخی از صادرکنندگان بهدلیل مقیاس محدود صادرات خود، (برای مثال شرکتهای صادراتی که در صنعت سیمان مشغول فعالیت هستند) ملزم به عرضه ارز خود در سامانه نیما نیستند و ارز بهدستآمده از صادرات این نمادها، بهشکل اسکناس در سامانه سنا عرضه میشود. بررسیها نشان میدهد که نرخ ارز کشف شده در این سامانه در اکثر مواقع بالاتر از سامانه نیما است که همین موضوع محرک سودآوری بیشتر این نمادها نسبت به نمادهای دیگر بازار است. برای بررسی نرخ دلار سنا نیز میتوان به سامانه مورد (سایت fxmarketrate.cbi.ir) اشاره مراجعه کرد.

آیا سامانه نیما موفق بوده است؟

به قول فریدمن؛ “اگر مدیریت یک بیابان را به دست دولت بسپارید، دولت پس از چندسال با کمبود ریگ مواجه میشود”. سامانه نیما در زمان تأسیس، اهداف مناسب و قابل قبولی داشت که در صورت تحقق میتوانست سبب شفافیت و کارایی در بازار معاملات ارزی شود.

هر واردکنندهای در سریعترین زمان ممکن و صرفاً با زدن چند کلیک، میتوانست اقدام به تهیهی ارز مورد نیاز خود، بهصورت کاملاً قانونی و شفاف نماید؛ اما آقای فریدمن قطعاً درست گفته است. کاش امکان این وجود داشت که این سامانه توسط یک شرکت خصوصی ایجاد شود. این سامانه پس از گذشت مدت بسیار کوتاهی، تبدیل به ابزاری برای دولت شد تا نرخ مورد قبول خود را به شرکتها تحمیل کند.

از طرفی بسیاری از بانکهای عامل در سامانه نیما در اصل عاملِ دولت هستند تا عاملِ واردکنندگان.خیلی از این بانکها و صرافیها، بانکها و صرافیهای خود دولت هستند که با عرضههای خاص خود، در اصل اقدام به سرکوب قیمت دلار در این سامانه میکنند. شکاف بین دلار نیمایی و دلار بازار آزاد، نوسانهای بسیار شدیدی را در بازار ارز ایجاد میکند و همواره به ضرر صادرکنندگان عمل کرده است.

اکنون (آذر 1402) شکاف میان نرخ نیما و نرخ واقعی (بازار آزاد) به حدود 25درصد رسیده است. هر کودکی نیز میتواند بفهمد که این شکاف وحشتناک، به چه رانت عظیم و کثیفی منجر خواهد شد.

سامانه سنا

همانطور که در ابتدا نیز عنوان شد سامانه سنا نیز بهعنوان یکی از سامانههای ارزی رسمی کشور شناخته میشود. سنا که مخفف عبارت “سامانه نظارت ارزی” است، مشابه سامانه نیما در سال 1397 ایجاد گردید. نرخ ارز درج شده در این سامانه، میانگین نرخ ارز مبادله شده در صرافیها را نشان میدهد؛ همچنین در اکثر مواقع نیز نرخ ارز کشف شده این سامانه از بازار آزاد کمتر و از نرخ بازار نیمایی نیز بیشتر است. ایجاد این سامانه مزیتهای زیادی ازجمله سازماندهی مبادلات ارزی، اطلاع از آخرین نرخ ارز، نظارت بانک مرکزی بر صرافیها و همچنین نرخ ارز کشفشده در این سامانه را بههمراه داشته است که باید به آن توجه داشت.

سخن پایانی

درحالحاضر بیش از پنج سال از است که از تاریخ شکلگیری سامانه نیما میگذرد. حال با توجه به سابقهای که از این سامانه در دست داریم، میتوان گفت که عمده اهداف آن محقق نشده است. با توجه به این موضوع، این نیاز احساس میشود که سیاستگذار ارزی برای رفع نواقص این سامانه، دست به اصلاحاتی زند.

ازجمله مهمترین این اصلاحات میتوان به کاهش دخالتهای سیاستگذار در نرخ کشف شده در این سامانه اشاره کرد. این موضوع رانت ارزی ایجادشده توسط این سامانه را کاهش داده و منجر به بهبود وضعیت ارزی کشور نیز خواهد شد. (با توجه به افزایش تمایل عرضه ارز در این سامانه توسط صادرکنندگان)

در نهایت امیدواریم این مقاله منجر به آشنایی شما با این سامانه شود و در بهبود معاملات شما در بازار سرمایه نیز اثرگذار باشد.