- در این مقاله قصد داریم با تشخیص شروع امواج الیوت آشنا شویم و مروری بر امواج الیوت خواهیم داشت ، نحوه ی کار امواج الیوت را توضیح می دهیم مروری بر امواج اصلاحی خواهیم داشت و کاربرد فیبوناچی در الیوت را بررسی خواهیم کرد . با فردانامه همراه باشید .

مروری بر امواج الیوت

تئوری امواج الیوت را میتوان تکنیکی از جمله تکنیکهای تکنیکال دانست که به منظور توضیح و تفسیر حرکات قیمت در بازار به کار گرفته میشود. این تئوری توسط شخصی به نام رالف الیوت پایهگذاری شد که در واقع در طی مطالعات خود در بازار با حرکات فراکتالی بازار مواجه شده بود. در واقع این حرکات که ناشی و متاثر از حرکات معاملهگران هستند را به شکل واضح و مشخصی میتوان تفسیر کرد.

این تئوری در دهه 30 میلادی توسط الیوت پایه گذاری شد. بعد از بازنشست شدن به خاطر بیماری الیوت مجبور بود که زمان خود را به نحوی پر کند. بنابراین وی شروع به مطالعه چارتهای 75 ساله در تایم فریمهای ماهیانه، هفتگی، روزانه و حتی نمودارهای خودساز روزانه و 30 دقیقهای بر روی شاخصهای مختلف اختصاص داد. این تئوری در سال 1935 بعد از اینکه الیوت به شکل عجیب و غریب به پیشبینی کف بازار پرداخت اعتبار زیادی دریافت کرد و به عنوان یک المان اصلی برای هزاران سرمایهگذار و مدیران پورتفولیوهای مختلف مطرح شد.

الیوت قوانین خاصی را برای هر کدام از این امواج ارائه داد که برای تشخیص شروع و پایان امواج مورد استفاده قرار میگرفت. در حال حاضر مجموعه امواج الیوت بین الملل (Elliot Wave International) بزرگترین مجموعه تحلیل قیمت در جهان است که با استفاده از امواج الیوت به تحلیل بازار میپردازد.

وی بسیار دقت میکرد که توجه کند این تکنیک هیچ نوع قطعیتی در آینده را ارائه نمیدهد و حرکات قیمت در بازار همواره بر اساس احتمالات است و همچنین باید این تکنیک نیز در کنار دیگر تکنیکهای تکنیکال موجود استفاده شوند.

نحوه کار امواج الیوت

بسیاری از افرادی که از تحلیل تکنیکال در تحلیل قیمتهای موجود در بازار استفاده میکنند به نوعی از تحلیل تکنیکال بهره میبرند. فرض این تئوری بر این است که حرکات قیمتی در بازار بر اساس حرکات رو به بالا و پایین خاصی در بازار است که همواره تکرار میشوند. این حرکات به طور مشخص بر اساس اصول و رفتار روانشناسی معاملهگران ایجاد میشوند.

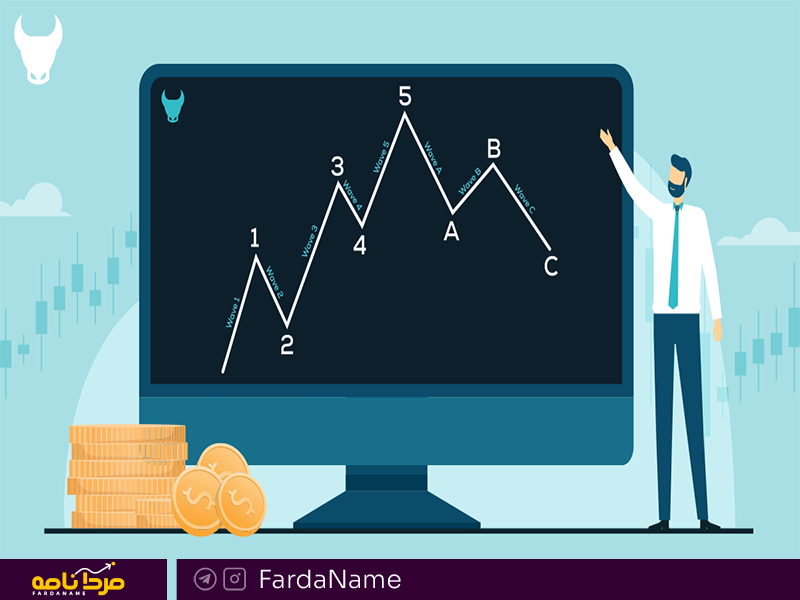

این تئوری دو نوع موج و رفتار را ارائه میدهد: امواج حرکتی (ایمپالس) و امواج اصلاحی. این تئوری به نوعی تفسیری است و ممکن است استنباط افراد از حرکات این امواج با هم متفاوت باشد.

امواج ایمپالس

امواجی هستند که از 5 زیر موج تشکیل شدهاند و به سادگی میتوان آنها را در طی یک روند که خود میتواند از یک موج با درجه بالاتر باشه مشاهده کرد. در بین این 5 موج سه موج حرکتی و 2 موج اصلاحی دیده میشود که معمولا با ساختار 5-3-5-3-5 دیده میشوند. چند قانون مهم را میتوان حاکم بر این امواج دانست:

موج 2 نمیتواند 100% حرکت موج 1 را اصلاح کند.

موج سوم هیچوقت نمیتواند کوچکترین موج بین حرکات موج 1 و موج 5 باشد.

موج 4 هیچوقت نباید با موج اصلاحی 1 تداخل کند؛ به این معنی که در واقع نمیتواند تا بیش از موج 3 را اصلاح کند.

اگر هر کدام از این قوانین نقض شوند بنابراین ساختار مشخص شده برای امواج ایمپالس نمیتوانند صحیح باشد و تحلیلگر باید لیبل گذاری امواج را تغییر دهد. توجه داشته باشید که در مقالهای دیگر راجع به مشخصات امواج و همچنین شاخصه شناسایی هر کدام از امواج به طور مفصل بحث و صحبت خواهیم کرد.

امواج اصلاحی

امواج اصلاحی از ترکیب معمولا سه زیر موج ساخته میشوند و معمولا حرکتی را شامل میشود که به طور آشکار و واضح در خلاف جهت روند اصلی و روند یک درجه بالاتر است. امواج اصلاحی معمولا به شکل یک گوه باز شوند یا جمع شونده ایجاد میشوند و برخلاف امواج ایمپالس در این نوع امواج هر موج میتواند تمام بدنه موج قبل را اصلاح کند.

حال این امواج اصلاحی و ایمپالس با هم ترکیب میشوند تا یک موج با درجه بالاتر را بسازند. برای مثلا، در یک چارت یک ساله امکان دارد حرکت به شکل اصلاحی باشد اما در چارت ماهیانه یا 30 روزه چارت در حال ساخت یک سری امواج ایمپالس باشد.

همچنین باید توجه کنید که سیستم امواج اصلاحی خود میتواند انواع مختلفی داشته باشد برای مثال حرکت زیگ زاگ، حرکت قطری، فلت و مثلث از جمله حرکاتی هستند که بازار در حرکت اصلاحی از خود نشان میدهد. شناخت این حرکات قطعا میتواند در شناسایی هر چه بهتر امواج به یاری معاملهگر بیاید.

اگر علاقمند به آشنایی بیشتر با امواج اصلاحی الیوت بودید در مقاله ی انواع امواج اصلاحی الیوت به طور مفصل به این موضوع پرداخته ایم .

درجه امواج

درجه امواج را میتوان زبانی در تئوری امواج الیوت دانست که در آن تحلیل گران برای مشخص کردن وضعیت حرکت کل بازار استفاده میکنند. الیوت 9 درجه مختلف را برای حرکات بازار معرفی کرد که شامل چرخهای بسیار بزرگ یا Super Cycleها میشود و در مقابل به سمت امواج مینور یا Minor میرود که نمودی از سیکلهای حرکتی بسیار کوچک یا کوتاه مدتی در یک نمودار قیمتی هستند.

کاربرد فیبوناچی در الیوت

بررسی امواج توسط الیوت منجر به این شد که وی پی برد ارتباط خاصی بین اصلاح و درجات امواج با نسبتهای فیبوناچی وجود دارد. حتی تعداد امواج نیز در ارتباط با اعداد فیبوناچی بوده است به این ترتیب که در طی یک حرکت امواج 1، 3 و 5 وجود دارند و کل حرکت شامل 8 موج است. یک حرکت کامل نیز شامل 89 موتیف یا بخش حرکتی است و همچنین 55 سیکل اصلاحی را طی میکند. البته الیوت مدل خود را قبل از اینکه ارتباط الیوت با اعداد فیبوناچی را بداند ارائه کرده بود.

با بررسیهای بیشتر انجام گرفته در طی امواج مشخص شد که درجه اصلاحی 78.6% موج قبل بهترین نقطه برای خرید را در اختیار معامله گران میگذارد و با نسبت r/r حدود 1 به 3 میتوان حداقل خریدی با ریسک پایین را انجام داد.

تشخیص شروع امواج در الیوت

آنچیزی که در شناسایی امواج از اهمیت بالایی برخوردار است تسلط یک معاملهگر به شناخت کامل نشانههای امواج و همچنین ویژگیهایی است که هر کدام از امواج دارند و در نهایت قوانین کلی حاکم بر فیبوناچی است که نشان میدهد یک شمارش میتواند صحیح یا غلط باشد.

مرحله بعد از شناخت امواج را میتوان تعیین اصولی دانست که تحلیلگر یا معاملهگر با استفاده از آن قصد ورود به بازار را دارد یا میخواهد بر اساس آنها دست به معامله بزند. حال بیایید از نزدیک نگاهی به تعدادی از امواج مشخص در فاز حرکت ایمپالس بیاندازیم.

موج 1 معمولا حرکتی است که ناشی از وجود رانت در بازار است و افرادی که دارای اطلاعات نهایی هستند یا سرمایههای بسیار بزرگ دارند و یا به عبارتی بازارسازی میکنند وارد بازار میشوند و به سمت خرید یا فروش (جهت غالب و جهت روند بازار) میپردازند. در چنین شرایطی معمولا اخبار فاندامنتال پیرامون سهام یا دارایی که در حال معامله آن هستید منفی است. این حرکت معمولا اولین نشانههای تحرک قیمتی و ایجاد روند است و میتواند حتی روند قبلی را بشکند. توجه کنید رفتار موج A نیز همانند موج 1 میباشد.

موج 2 اصلاحی نه به قدرت روند حرکتی در موج 1 است و معمولا بین 38.2 تا 78.6 درصد فیبوناچی حرکت موج 1 را اصلاح میکند. در این فاز کاملا مشهود است که فروشنده در بازار بسیار کم است. البته با توجه به بررسیهای انجام شده غالب برگشتهای رخ داده در این بازار در بین 50 تا 61.8 درصد فیبوناچی رخ میدهند. موج B نیز حرکت و شواهدی نظیر موج 2 را از خود نشان میدهد. در این حالت هنوز اخبار فاندامنتال منفی است اما عموم جامعه برای ورود به این سهام حاضر میشوند.

موج سوم که در بسیاری از موارد شدیدترین و بلندترین حرکت بازار در جهت روند ایجاد شده را دارد نشان از اقبال عمومی به سمت سهام یا دارایی تحت معامله است. حرکت موج C شبیه به موج سوم است. خود موج 3 معمولا دارای 5 زیر موج است البته در بازارهایی مانند بازار ایران به دلایل محدودیت دامنه نوسان و … امکان این وجود دارد که به شکل ایدهآل 5 زیر موج در هر موج مشاهده نگردد.

موج چهارم یک موج اصلاحی کامل واضح است که معمولا تا 38.2 درصد از روند قبلی را اصلاح میکند. در این موج معمولا مقدار حجم معاملات به شکل مشهودی پایینتر از موج سوم است و پولبک در این ناحیه را میتوان فرصت خرید برای وارد شدن به موج نهایی بازار یعنی موج 3 دانست.

موج 5 نیز حرکت نهایی بازار در جهت روند است و این موج جایی است که عوام وارد خرید میشوند که معمولا در بازار بازنده هستند و بعد از موج 5 که انتهای روند بازار است معمولا یک ریزش بسیار شدید در بازار رخ میدهد که در خلاف جهت روند 5 موجی رخ میدهد.

کلام آخر

شناسایی امواج زمانی میتواند به شکل موثر و مفید ایجاد شود که افراد شاخصههای رفتاری (هم قیمت و هم زمان) در امواج را به خوبی درک کرده باشند و بتوانند از آن در مطالعه امواج و مشخص کردن آنها استفاده کنند در غیر اینصورت احتمالا موج شماری اشتباه رخ میدهد و حتی اگر معاملهای بر اساس آن انجام شود نیز درست نخواهد بود.

آنچیزی که مهم است این است که احتمال دارد موج شماری چند نفر که به شکل متفاوتی به بازار نگاه میکنند صحیح باشد در این حوزه نیز باید به درجه موج شماری و درجه امواج نیز دقت کرد. در نهایت اگر موضوعی وجود دارد که در این مقاله به آن اشاره نشده است آن را با ما در میان بگذارید.

شما میتوانید برای درک بهتر این مقاله، در کلاس تحلیل تکنیکال مقدماتی یا پیشرفته شرکت کنید.

توضیح درسته اگه عکس روند روهم میزاشتین درکش خیلی واضح تر وساده ترمیشد