در این مقاله موضوع مورد بررسی ما الگویی است که در دسته بندی جزو الگوهای ادامه دهنده به شمار میرود. در واقع این الگوها در طول یک روند ظاهر شده و به نوعی وقفه در مسیر اصلی روند ایجاد میکنند و بعد از شکل گیری این الگو ، روند مسیر قبلی خود را ادامه می دهد .

الگوهای مثلثی یکی از ابزارهای تحلیل تکنیکال کلاسیک به شمار میروند. همانند دیگر الگو های رایج در تحلیل تکنیکال این الگو نیز در تلاش است تا به یک معامله گر برای شناسایی روندها و پیش بینی قیمت کمک بکند. معامله گران و تحلیلگران با تشخیص این الگو درک مناسبی از موقعیت قیمت و شرایط روند پیدا میکنند .

به طور کلی الگوهای مثلثی به چهار دسته تفکیک میشوند :

- الگوی مثلث متقارن

- الگوی مثلث افزایشی

- الگوی مثلث کاهشی

- الگوی مثلث انبساطی

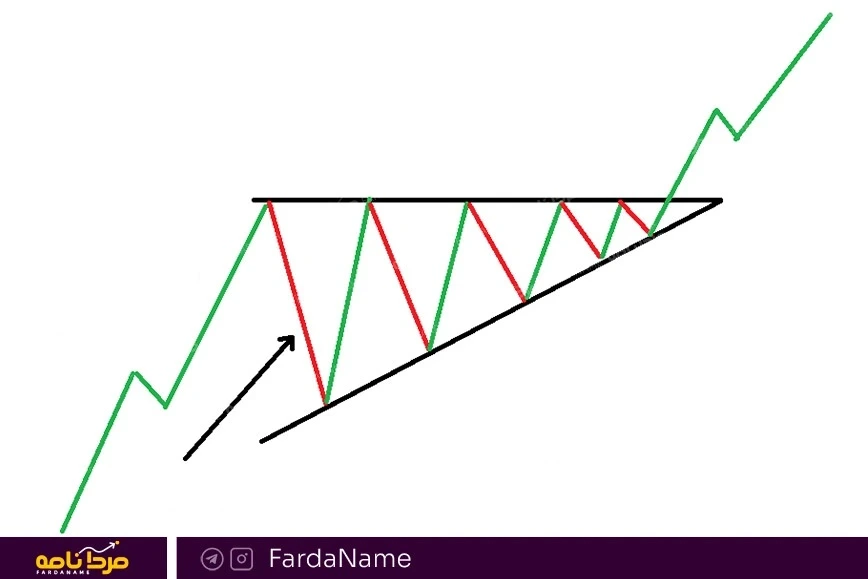

الگوی مثلث افزایشی

شکل این مثلث به این صورت است که یک ضلع آن به صورت افقی ضلع بالایی مثلث را تشکیل می دهد و از طرف دیگر ضلع دیگرش که در پایین مثلث قرار دارد شیب صعودی دارد . در واقع به بیان تکنیکالی تر در این نوع مثلث قلهها در یک سطح قیمتی ثبت میشوند و درهها به صورت بالاتر از قبلی ثبت میشوند. از ابتدای مثلث رفته رفته محدوده قیمت کوچکتر میشود و در آخر قیمت از ضلع بالایی مثلث یا همان ضلع افقی شکسته شده و بالاتر میرود و باعث میشود روند ادامه پیدا کند.

تفسیر اصلی این الگو این است که نشان می دهد که هر بار که فروشندگان تلاش می کنند قیمت ها را پایین بیاورند، به طور فزایندهای کمتر موفق می شوند.

الگوی مثلث صعودی زمانی شکل میگیرد که قیمت دارایی بین دو خط حرکت میکند . قیمت به سمت بالا میرود، به ناچار با مقاومت مواجه میشود و این اتفاق منجر به کاهش قیمت با افزایش فروش دارایی در سطح مقاومت میشود. اگرچه ممکن است قیمت چندین بار نتواند بر مقاومت غلبه کند، اما این منجر به افزایش قدرت برای فروشندگان نمیشود. در واقع میتوان گفت بعد از هر بار برخورد به محدوده مقاومت فروشندگان ضعیف تر میشوند .

به طور کلی الگوی مثلث صعودی به عنوان یک الگوی ادامه دهنده در نظر گرفته می شود. در صورتی که یک الگوی مثلث صعودی در طول یک روند نزولی کلی در بازار شکل بگیرد، معمولاً به عنوان نشانه تغییر روند از نزولی به صعودی تلقی میشود.

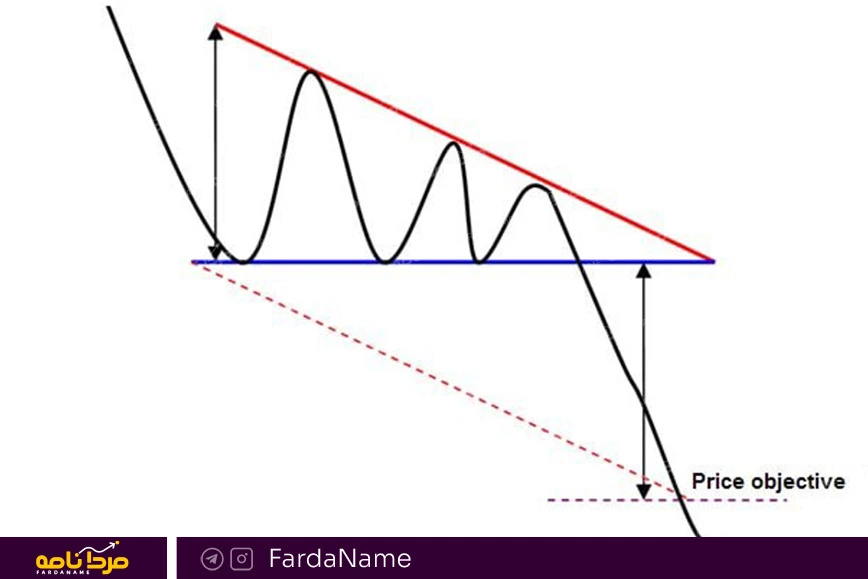

الگوی مثلث کاهشی

یک الگوی مثلث نزولی دقیقا برعکس الگوی قبلی ما یعنی الگوی مثلث صعودی می باشد. این الگوی مثلثی سیگنالی به معاملهگران ارائه میدهد که نشان میدهد با تکمیل الگو، قیمت به کاهش ادامه خواهد داد. دوباره، دو خط روند الگو را تشکیل می دهند، اما در این مورد، خط پایین مثلث نقش حمایت را بازی می کند و افقی است، در حالی که خط بالایی نقش مقاومت را بازی کرده و به سمت پایین شیب دارد.

همانطور که یک مثلث صعودی اغلب یک الگوی ادامه دهنده است که در یک روند صعودی کلی شکل میگیرد، به همین ترتیب یک مثلث نزولی یک الگوی ادامه دهنده رایج است که در یک روند نزولی شکل میگیرد. اگر در طول یک روند صعودی ظاهر شود، معمولاً به عنوان نشانهای از چرخش احتمالی بازار و تغییر روند در نظر گرفته میشود. این الگو زمانی ایجاد میشود که قیمت دارایی کاهش مییابد،

اما پس از برخورد به خط حمایت افقی؛ قیمت افزایش مییابد. با این حال، هر تلاشی برای بالا بردن قیمتها نسبت به قبل کمترموفقیتآمیز است و در نهایت، فروشندگان کنترل بازار را در دست میگیرند و قیمتها را به زیر خط پایین حمایتکننده یا همان خط افقی مثلث میبرند. این اتفاق الگوی مثلث نزولی؛ مبنی بر کاهش قیمت ها را تأیید می کند. معاملهگران میتوانند در زمان شکست خط افقی، با یک دستور حد ضرر کمی بالاتر از بالاترین قیمتی که در طول شکلگیری مثلث به دست آمده میتوانند وارد موقعیت فروش شوند .

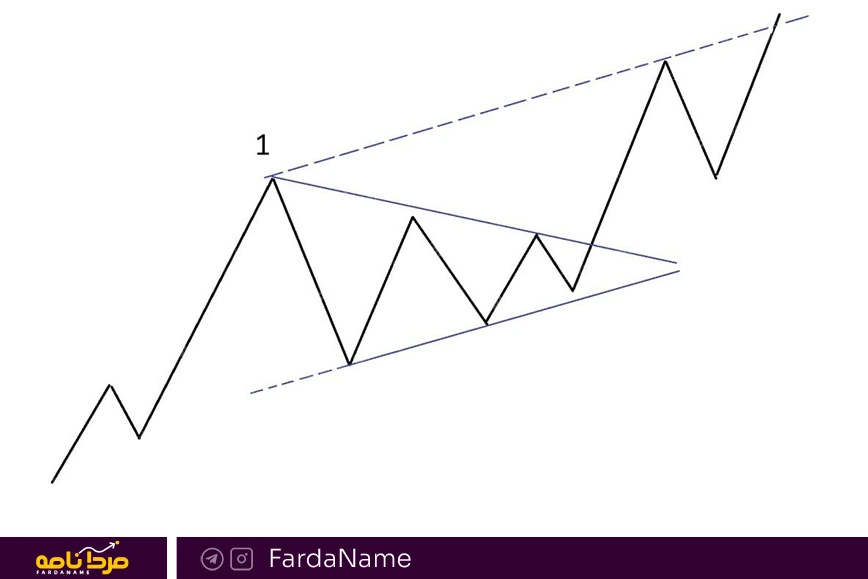

الگوی مثلث متقارن

این الگو در دسته الگو های اصلاحی و البته ادامه دهنده به شمار میرود که شامل 5 موج است که بعد از پایان پنجم باید منتظر پایان اصلاح و ادامه روند باشیم.

این الگوی مثلث هم توسط دو خط حمایت و مقاومت شکل میگیرد که خط حمایت با شیب صعودی و خط مقاومت با شیب نزولی در نهایت به هم میرسند، بدین ترتیب محدوده معاملاتی دارایی رفته رفته کوچکتر میشود. به همین طریق ، قیمت دارایی بین دو خط روند افزایش و کاهش مییابد و به سمت راس مثلث حرکت میکند، در نهایت در یک جهت یا جهت دیگر شکسته میشود و روندی پایدار را ایجاد میکند.

صرف نظر از اینکه شکست مثلث متقارن در جهت ادامه روند موجود باشد یا در جهت معکوس شدن روند، حرکتی که هنگام خروج قیمت از مثلث ایجاد میشود معمولاً برای به حرکت درآوردن قیمت بازار کافی است. بنابراین، خروج از یک مثلث متقارن معمولاً یک سیگنال قوی از جهت روند آینده در نظر گرفته می شود که معاملهگران میتوانند با اطمینان از آن استفاده کنند.

در تحلیل تکنیکال زمانی میتوانیم بگوییم که این الگو تکمیل و سیگنال صادر شده که یکی از خطوط حمایت یا مقاومت توسط یک کندل شکسته شده و کندل بعدی نیز این موضوع را تایید کند .

الگوی مثلث انبساطی

الگوی مثلث انبساطی یکی از اشکال کمیاب و نادر الگوهای مثلثی است که اصطلاحاً به آن مثلث واژگون نیز میگویند.

این الگو نیز از دو خط روند تشکیل شده که با گذشت زمان از یکدیگر دور میشوند و بدین ترتیب موج های قیمتی بلندتری می سازند.

از این الگو به عنوان الگوی برگشتی نیز یاد میکنند. در واقع میتوان گفت که ظهوراین الگو بر روی نمودار قیمت حاکی از این مسئله است که بازار بسیار هیجانی و پر تلاطم شده است.

به طور کلی با افزایش قیمت و نزدیک شدن به مقاومت، حجم معاملات افزایش یافته ، در چنین شرایطی این سیگنال را به ما میدهد که بازار غیر قابل کنترل و احساساتی است . اگر در نموداری که در حال تحلیلش هستید این نوع از الگوهای مثلثی را دیدید سعی کنید با آرامش بیشتر معامله کنید و بیشتر مراقب نقاط حد سود و زیان خود باشید.

استزاتژی شکست(Breakout)

استراتژی شکست در همه انواع الگوهای مثلثی قابل استفاده است. بدون در نظر گرفتن اینکه مثلث صعودی، نزولی یا متقارن باشد.

استراتژی شکست به این شکل است که وقتی قیمت یک دارایی بالاتر از خط مقاومت قرار گرفت باید بخرید و وقتی که پایین تر از خط حمایت قرار گرفت باید بفروشید. البته دخیل کردن مباحث کندل شناسی در این موضوع بسیار مهم است زیرا شما باید تاییدیه تحلیلتان را توسط کندل ها بگیرید.

به طور کلی این شکست ها به عنوان فرصت های معاملاتی توسط معامله گران استفاده می شود.

از آنجایی که هر معاملهگر ممکن است خطوط روند خود را کمی متفاوت ترسیم کند، نقطه ورود دقیق ممکن است بین معاملهگران متفاوت باشد. برای کمک به پیدا کردن زمان مناسبی که قیمت از سطوح حمایت یا مقاومت خارج میشود، مشاهده افزایش حجم می تواند بسیار مفید واقع گردد.

هدف اصلی استراتژی شکست کسب سود با رد شدن قیمت ها از خطوط روند تشکیل دهنده مثلث است.

اگر قیمت به زیر سطح حمایت مثلثی (خط روند پایین) برسد، یک پوزیشن فروش با یک دستورحد ضرر که بالاتر از قله آخر یا درست بالاتر از مقاومت مثلث (خط روند بالایی) قرار میگیرد،صورت می پذیرد.

اگر قیمت از مقاومت مثلثی (خط روند بالایی) رد شود، یک پوزیشن خرید با یک دستورحد ضرر که زیر دره آخر یا درست زیر حمایت مثلث (خط روند پایین) قرار میگیرد، صورت میپذیرد.

تارگت سود

برای خروج از یک معامله سودآور، استفاده از تارگت قیمتی را در نظر بگیرید. تارگت قیمتی یک سفارش جبرانی است که در قیمتی از پیش تعیین شده قرار میگیرد. یک گزینه این است که تارگت قیمتی را در قیمتی قرار دهید که حرکت قیمت برابر با کل ارتفاع مثلث را ثبت کند(شروع از نقطه شکست). به عنوان مثال، اگر ارتفاع مثلث در ضخیمترین منطقه مثلث (سمت چپ) 300 تومان بود، پس یک تارگت قیمتی 300 تومانی بالای نقطه شکست قرار دهید. این برای زمانی است که موقعیت خرید اتخاذ کردید. برای موقعیت های فروش باید عکس این مورد عمل کنید.

تارگت گذاری ساده ترین روش برای خروج از یک معامله سودآور است، زیرا معاملهگر پس از انجام معامله کاری انجام نمیدهد. در نهایت، قیمت یا به حد ضرر یا تارگت سود خواهد رسید. مشکل این است که گاهی اوقات ممکن است معامله سود خوبی نشان دهد، اما به تارگت قیمتی نرسد. در این مواقع معامله گران باید به دقت حرکات قیمت را رصد کنند و بهترین نقطه برای خروج از موقعیت معاملاتیشان را بیابند.

شکست های کاذب(Fake Breakout)

شکست های کاذب مشکل اصلی معاملهگران هنگام معامله الگوهای مثلث یا هر الگوی تکنیکالی دیگر است. شکست کاذب زمانی اتفاق می افتد که قیمت از یکی از خطوط تشکیل دهنده مثلث خارج میشود که نشانهای از شکست است، اما سپس مسیر خود را معکوس میکند و حتی ممکن است ضلع دیگر مثلث را بشکند.

شکست های کاذب بخشی از معاملات هستند و می توانند منجر به از دست دادن بخشی از سرمایه تان شوند. ناامید نشوید همه شکستها کاذب نیستند، و شکستهای کاذب در واقع میتوانند به معاملهگران کمک کنند تا معاملات را بر اساس استراتژی ادامه دهند. اگر درحال معامله هستید و قیمت در جهت مخالفی که انتظارش را داشتید یک شکست کاذب ایجاد کرد، باید وارد موقعیت معاملاتی معکوس بشوید .

مثالی دیگر از شکست کاذب، فرض کنید مثلثی شکل میگیرد و انتظار دارید که بر اساس تجزیه و تحلیل شما از عملکرد قیمت، قیمت در نهایت رشد کند. در عوض، قیمت کمی به زیر مثلث کاهش مییابد، اما پس از آن شروع به افزایش شدید میکند ؛ به داخل مثلث بر میگردد.

سخن پایانی

دانستن نحوه تفسیر و مبادله مثلث ها مهارت خوبی است که در هنگام بروز این نوع الگوها باید داشته باشید. آنها رایج هستند، اما هر روز در هر سرمایه گذاری رخ نمی دهند. معاملهگران معمولاً به طیف وسیع تری از استراتژی ها نسبت به مثلث های معاملاتی نیاز دارند.

قبل از اینکه بخواهید این الگوها را با پول واقعی معامله کنید، باید مشاهده، ترسیم و معامله مثلث ها را در یک حساب آزمایشی تمرین کنید. معاملهگران میتوانند قبل از اینکه هر سرمایه واقعی در معرض خطر قرار گیرد، مطمئن شوند که آیا میتوانند با استراتژیها سود کنند یا خیر؟

در بلاگ فردانامه سعی میکنیم درمورد الگوهای مختلف در تحلیل تکنیکال صحبت می کنیم.

شما میتوانید برای دیدن کلاسهای آموزشی فردانامه، به آموزش بورس سایت فردانامه مراجعه فرمایید.