واقعیت پشت پرده ی نرخ بهره

اگر می خواهید بدانید پشت پرده ی برنامه ی بانک مرکزی در مورد نرخ بهره چه چیزی در جریان است، باید به سه ماه پیش برگشت. حقیقت این است که تصمیم به افزایش نرخ بهره سه ماه پیش گرفته شده است. خیلی ها فکر می کنند قرار است شورای پول و اعتبار در مورد افزایش آن تصمیم بگیرید اما حقیقت چیز دیگری است. شورای پول و اعتبار تنها امضای تایید اتفاقی که افتاده را ممکن است بزند و اعلان بی اعتبار پشت ویترین بانک مرکزی را منطبق با پشت پرده کند.

فارغ از اینکه تصمیم شورای پول اعتبار برای افزایش نرخ سود سپرده چه خواهد بود، حقیقت این است که همین الان نرخ سود سپرده و نرخ سود اوراق و به طور کلی نرخ بهره در سطوح بالایی قرار دارد.

روند نرخ سود (بهره) در چند سال گذشته

تصویر اول میانگین نرخ سود موثر اوراق بدهی در بورس از آبان 94 تا امروز را نشان می دهد که از نرم افزار بورس ویو استخراج شده است. همانگونه که در تصویر مشخص است تقریبا از اواسط سال 99 روند نرخ سود یا همان نرخ بهره صعودی بوده و این سیاست افزایش نرخ بهره مربوط به امروز و دیروز نیست. البته به صورت طبیعی در این روند شاهد نوسان هایی هم بوده ایم. نرخ سود اوراق بدهی تحت تاثیر مستقیم نرخ سود سپرده و سیاست بانک مرکزی برای نرخ بهره قرار دارد و شاخص قوی برای نشان دادن حقیقت نرخ سود در کشور است.

ناحیه مشخص شده در انتهای نمودار مربوط به دوره بانک مرکزی تحت ریاست، رئیس فعلی است. زمانی که با دید باز به نمودار نگاه می کنیم به خوبی برنامه افزایش نرخ سود در این دوره مشخص است.

روند نرخ سود (بهره) در دوره صالح آبادی

در تصویر دوم روند نرخ سود را در دوره ریاست آقای صالح آبادی مشخص شده است. همانگونه که در تصویر دیده می شود، بعد از افت و خیزهای متوالی در نرخ سود در سه ماهه گذشته به یکباره سیاست نرخ بهره اکیدا صعودی می شود. البته زمانی که نرخ های اطلاعیه را بررسی می کنیم این موضوع دیده نمی شود. یعنی وقتی نرخ سود مصوب را نگاه می کنیم متوجه می شویم هنوز 18 درصد است ولی تقریبا همه می دانند بانک نرخ سود سپرده کوتاه مدت را از حدود 21 درصد در شهریور به 26 درصد و بالاتر در این روزها رسانده اند.

از طریق نرخ سود بین بانکی و نرخ ریپو در همه این مدت در حدود 21 درصد اعلام شده اما در واقع بانک مرکزی اصلا با این نرخ تسهیلاتی در اختیار بانک ها قرار نداده است. بانک مرکزی سه ماه پیش تصمیم گرفته است که نرخ سود سپرده و غیره را افزایش دهد و الان امضای شورای پول و اعتبار را زیر آن می خواهد. این واقعیت ماجراست دست هر کسی که به این دیگ می خورد در حال سوختن است، حالا دماسنج دیگ خراب است و نرخ را پایین نشان می دهد در شدت سوختگی توفیری ایجاد نمی کند.

عدم تزریق پول توسط بانک مرکزی به بانک ها و فشار به نرخ سود سپرده

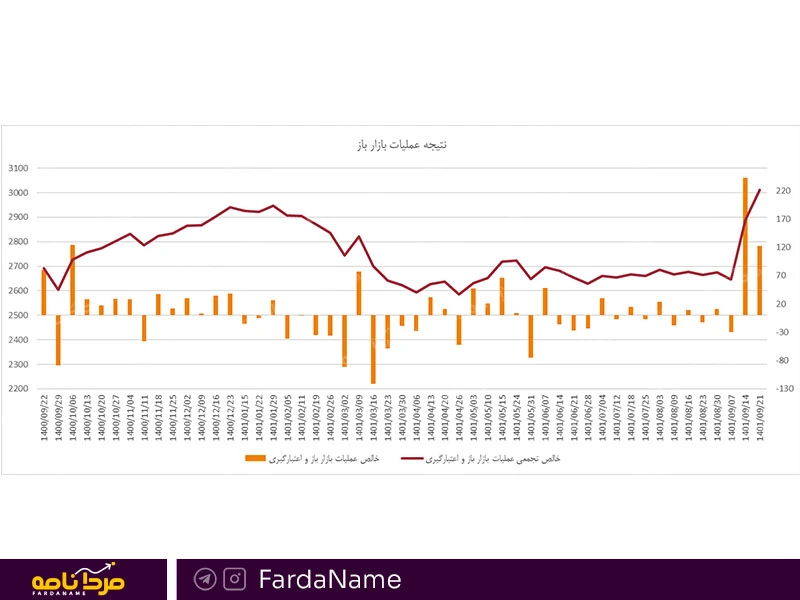

یک شاهد دیگر برای سیاست سوپر انقباضی و افزایش نرخ سود بانک مرکزی نتیجه ی عملیات بازار باز است که در تصویر قابل مشاهده است. همانگونه که می دانید در عملیات بازار باز، بانک مرکزی با خرید و فروش کوتاه مدت اوراق به صورت مشروط (مشروط به بازخرید) و اعطای اعتبار با وثیقه (اعتبار قاعده مند) منابع در اختیار بانک ها قرار می دهد. از اواخر اردیبهشت امسال بانک مرکزی به صورت مداوم نه تنها منابع در اختیار بانک ها قرار نداده، بلکه به صورت مداوم سعی کرده منابع در اختیار آنها را کاهش دهد. این سیاست تا همین نیمه آذرماه ادامه داشته و باعث افزایش شدید نرخ سود شده.

حتما می دانید که اگر بانک ها نتوانند از بانک مرکزی منابع بگیرد یا نرخ سود سپرده را بالا می برند و اگر بازهم موفق نبودند، توسط بانک مرکزی به نرخ 34 درصد جریمه می شوند. پس وقتی بانک مرکزی به بانک ها منابع ندهد، به صورت اتومات آنها تا 30 درصد هم سپرده جذب کنند باز هم صرف کرده اند. نیازی به مصوبه و امضای شورای پول و اعتبار زیر این تصمیم نیست. تصمیم چندماه پیش گرفته شده است.

تداوم رشد شدید پایه پولی

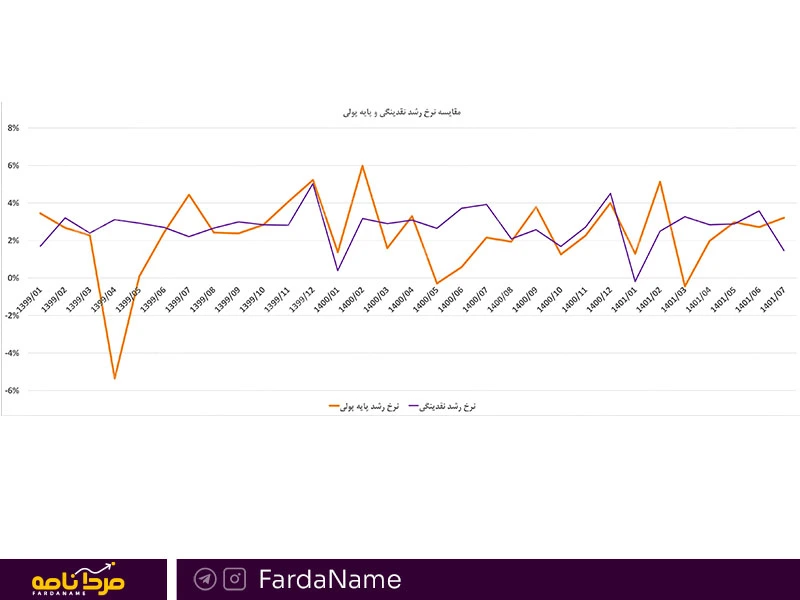

تصویر چهارم روند نرخ رشد نقدینگی و پایه پولی را نشان می دهد. در تصویر مشخص است علی رغم اینکه نقدینگی در مهر ماه یک درصد رشد کرده است اما باز هم پایه پولی نرخ رشد ماهانه بالایی را تجربه کرده و پایه پولی 3 درصد رشد کرده است. این برای چندمین بار است که پایه پولی 3 درصد یا بیشتر رشد می کند. ادامه رشد بالای پایه پولی سرانجام منجر به رشد نقدینگی خواهد شد حتی اگر برای ماه های از طریق سیاست های سوپرانقباضی رشد نقدینگی کنترل شود.

آتش نرخ سود بالا در شبه پول

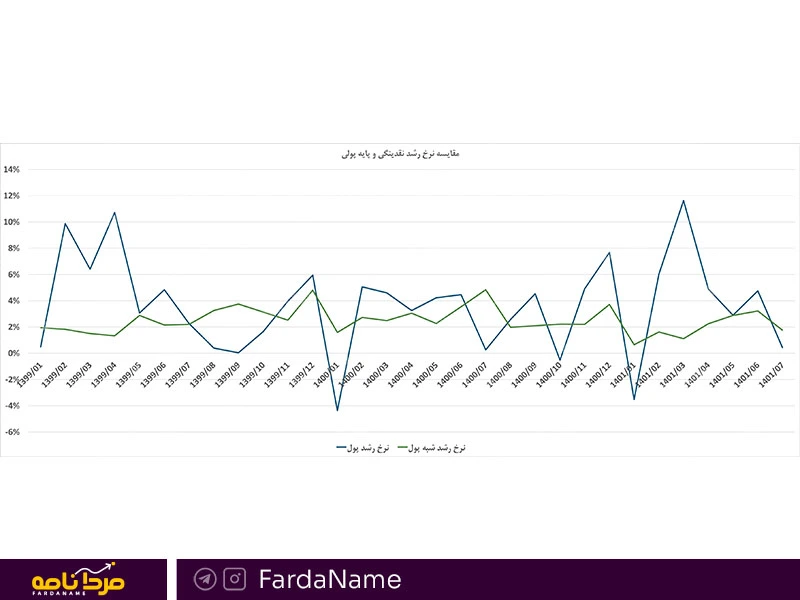

حالا تصویر پنجم نشان می دهد که در مهرماه 1401 نرخ رشد پول تقریبا صفر درصد بوده و پول رشد نکرده در حالی که نرخ رشد شبه پول بیش از دو درصد بوده. البته نرخ رشد ماهانه شبه پول نسبت به شهریور کمی کاهش پیدا کرده ولی باز هم این نرخ رشد، نرخ بالایی است. شبه پول در واقع همان سپرده هایی است که توسط بانک ها جذب می شود و این اخبار و جو رسانه ای اخیر هم در مورد نرخ مصوب این بخش از نقدینگی است. اینجاست که می بینیم علی رغم سیاست سوپر انقباضی بانک مرکزی بازهم شبه پول به شدت در حال افزاش است.

تصویر کلی سیاست پولی

حالا وقتی به تصویر کلی نگاه می کنیم متوجه می شویم علی رغم سیاست سوپر انقباضی بانک مرکزی در چندماه گذشته و افزایش شدید نرخ سود کوتاه مدت از حدود 21 درصد به 29 درصد، کماکان پایه پولی و نقدینگی با سرعت بالایی در حال رشد است. یکی از اقلام مهم پایه پولی، بدهی بانک ها به بانک مرکزی است. این قلم دقیقا چیزی است که باعث شده پایه پولی به شدت در حال رشد باشد و در نهایت منجر به افزایش نقدینگی شود. حتما داستان اضافه برداشت بانک ها به بانک مرکزی یا کسری بانک ها را شنیده اید.

وقتی بانک مرکزی منابع در اختیار بانک ها قرار نمی دهد، طبیعتا آنها دچار کسری می شوند و بدهی ایشان به بانک مرکزی افزایش پیدا می کند. پس علی رغم سیاست انقباضی، پایه پولی و نقدینگی کنترل نشده است.

منشا شکست سیاست افزایش نرخ سود

منشا عدم اثر سیاست افزایش نرخ سود مشخص شد. وقتی بدهی بانک ها به بانک مرکزی را بررسی می کنیم می بینیم که این بدهی از 137 همت (هزار میلیارد تومان) در انتهای اردیبهشت به 198 همت در انتهای مهر ماه رسیده است!!! به این ترتیب سهم بدهی بانک ها به بانک مرکزی از پایه پولی از 21.5 درصد اردیبهشت به حدود 28 درصد در مهر ماه رسیده است. حقیقت پشت پرده مصاحبه اخیر رئیس بانک مرکزی و همچنین جو رسانه مشخص شد، سیاست انقباض و افزایش نرخ سود شکسته خورده است و با افزایش بدهی بانک ها به بانک مرکزی رشد پایه پولی و نقدینگی کنترل نشده است و حالا بانک مرکزی دنبال امضاست.

آذرماه بانک مرکزی 33 همت منابع به بانک ها تزریق کرد تا مشکلات آنها کمتر شود اما این عدد جوابگو نیست. کسری بانک ها در بازار رسمی استقراض کماکان بیش از 11 همت است و کسری کل آنها کماکان بیش از 80 همت است و هر هفته به این عدد افزوده می شود. بانک مرکزی می داند در انتها مجبور خواهد بود سر کیسه را شل کند حالا با نرخ 21 درصد وام بدهد یا با نرخ 34 درصد جریمه کند.

اما این ماجرای افزایش نرخ سود مصوب که مدتهاست رعایت نمی شد یه منشا دیگر هم دارد. بانک ها تسهیلات تکلیفی می دهند. تا چند وقت پیش با بلوک کردن بخشی از وام به صورت سپرده کاری می کردند تا نرخ وام به جای نرخ مصوب 18 درصد مثلا 25 درصد بشود. چند وقت پیش بانک مرکزی به این موضوع گیر داد. حالا بانک ها از بانک مرکزی می خواهند به افزایش نرخ سود رسمیت دهد تا بتوانند با نرخ بالاتری وام دهد و مجبور نشوند وام های تکلیفی را با نرخ 18 درصد حساب کنند.

نتیجه گیری

سیاست افزایش نرخ سود مدتهاست از طرف بانک مرکزی در حال اجراست و نرخ سود از حدود 21 درصد در شهریور ماه به حدود 29 درصد در روزهای اخیر رسیده است. حالا بانک مرکزی می خواهد با گرفتن امضا از شورای پول و اعتبار به این تصمیم چندماه پیش خودش رسمیت ببخشد. سیاست شکست خورده کنترل نقدینگی با افزایش نرخ سود نیاز به مصوبه رسمی دارد تا بار را از دوش رئیس بانک مرکزی بردارد و چه دوشی مناسب تر از شورای پول و اعتبار. از طرف دیگر بانک ها هم دنبال این رسمیت هستند چون با رسمیت پیدا کردن افزایش نرخ سود خواهند توانست با نرخ بالاتری وام بدهند و به دلیل وام های تکلیفی زیان نکنند.

به نظر می رسد در صورت وقوع این تصمیم بانک مرکزی خواهد توانست شکست سیاست خودش و مشکلات ناشی از آن که منجر به افت شدید تولید در واحدهای صنعتی شده است از گردنش باز کند و نفس راحتی بکشند. رسانه های اقتصادی خصوصا رسانه های بورسی باید مواظب باشند در این آتش ندمند.

ما در دوره ی تحلیل کاربردی سیاستهای پولی به صورت مفصل به این مباحث پرداخته ایم.

در نهایت این مسئله باعث رکود ( تورمی ) می شود ؟ بورس چطور میشود ؟