| اوراق اخزا چیست؟ |

| حتما در وبسایتها و اخبار مرتبط با بورس، عبارات اخزا و اسناد خزانه اسلامی را شنیدهاید. در این مقاله به معرفی کامل آن میپردازیم. |

| عبارت اسناد خزانه اسلامی یا به طور خلاصه «اخزا» را احتمالا در دو جا فراوان شنیدهاید، اخبار بازار بورس و اخبار حوزه بانکی کشور. اما اخزا چیست و چگونه میتوان یک سود مطمئن از آن گرفت؟ با خواندن این مقاله همراه ما باشید. |

| هر کسبوکاری نیاز به تامین مالی دارد که آن را به راههای مختلفی انجام میدهد. دولت نیز که خدمات مختلفی را به جامعه ارائه میدهد، از این امر مستثنی نیست. استفاده از ابزارهای صحیح تأمین مالی میتواند علاوه بر برطرف ساختن نیاز مالی دولت، یک فرصت سرمایهگذاری برای سرمایهگذاران خرد نیز تلقی شود. یکی از ابزارهای تأمین مالی برای دولت، انتشار «اوراق قرضه دولتی» است که در ایران با نام «اسناد خزانه اسلامی» شناخته میشود. |

اوراق بدهی دولتها ابزار تامین مالی و کنترل پولی هستند

اسناد خزانه اسلامی (اخزا) چیست؟

اسناد خزانه اسلامی یا همان اخزا، نوعی از اوراق بدهی است که فقط توسط دولت و به منظور تأمین مالی منتشر میشود. هدف اصلی از انتشار این اوراق در ایران، جبران کسری بودجه مخارج دولت است. در عمل دولت با این روش بدهیهای خود را به پیمانکارانی که در پروژههای عمرانی و خدماتی مختلف برای دولت کار کردهاند، به تعویق میاندازد. دومین هدف از انتشار اینگونه اوراق در ایران و جهان، استفاده از این ابزار به عنوان ابزاری کنترلی برای بازار پول است. با استفاده از اوراق قرضه دولتی و انتشار و بازخرید آن، میزان نقدینگی با هدف جلوگیری از افزایش تورم کنترل میشود.

در ایران اسناد خزانه اسلامی با سررسیدهای معین و درصدی پایینتر از قیمت اسمی توسط وزارت اقتصاد و امور دارایی، به نمایندگی از دولت منتشر شده و پس از انتشار به پیمانکارانی که از دولت طلب دارند واگذار میشود. دارندگان این اسناد، میتوانند در تاریخ سررسید این اسناد مبلغ طلب خود را دریافت کنند و یا قبل از سررسید آن را در بازار ثانویه (فرابورس) به دیگران بفروشند. ضامن و پشتوانه این اوراق سازمان برنامه و بودجه کشور است.

ویژگیهای اخزا

اسناد خزانه اسلامی نسبت به سایر اوراق بهادار، یک سری ویژگیهای مخصوص به خود دارد که باید پیش از خرید، از آنها مطلع باشیم. این اوراق بانام منتشر میشوند و معاف از مالیات هستند. سررسید آنها در یک بازه یک تا نهایتا سه ساله است.

اغلب سررسیدهای این اوراق در بازههای ۴، ۱۳، ۲۶ و ۵۲ هفتهای هستند. بازپرداخت این اوراق در تاریخ سررسید توسط سازمان برنامه و بودجه تضمین شده و درجه اهمیت این امر در رده بدهیهای ممتاز دولت بوده و با رده پرداخت حقوق کارمندان دولت برابری میکند. همین امر، موجب میشود بتوانیم ریسک نکول یا ریسک اعتباری این اوراق را نزدیک صفر در نظر بگیریم.

این اوراق پرداخت سودهای میاندورهای ندارد و بازدهی آن از تفاوت قیمت خرید و قیمت اسمی در زمان سررسید حاصل میشود. قیمت اسمی این اوراق معادل 1 میلیون ریال است که در زمان انتشار اوراق، قیمت قدری پایینتر از این میزان خواهد بود. البته این اوراق معاملات ثانویه دارند و هرقدر که به زمان سررسید نزدیکتر شوند، قیمت آنها نیز به قیمت اسمی نزدیکتر خواهد شد.

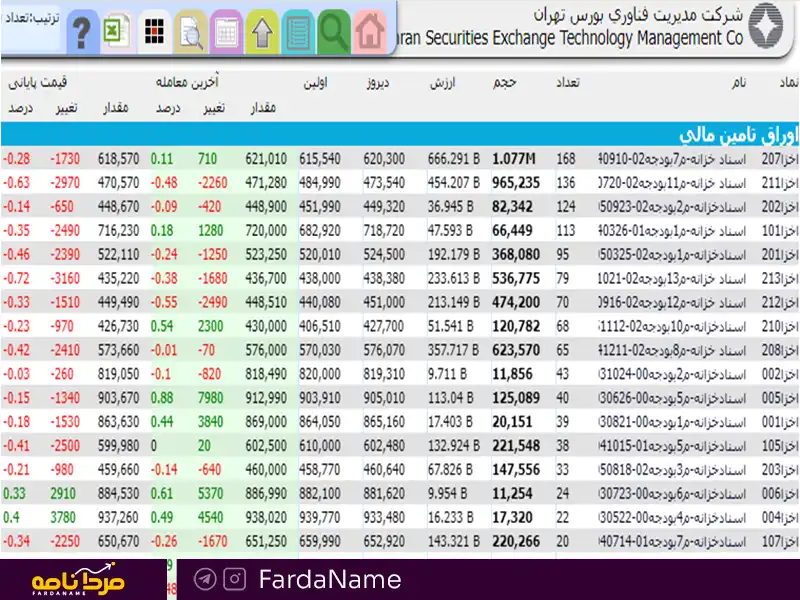

اوراق اخزا در سامانههای معاملاتی همراه با اعدادی نشان داده میشوند که تاریخ سررسید آنها را نشان میدهد. به عنوان مثال «اخزا105 – 041015» دارای سررسید به تاریخ 15/10/۱۴۰4 است.

اسناد خزانه اسلامی نسبت به سهام کارمزد معاملاتی بسیار پایینتری دارد. خریدوفروش این اوراق معاف از مالیات بوده و کارمزد آن هنگام خرید معادل ۰۰۰۷۲۵/۰ ارزش خرید و هنگام فروش نیز معادل ۰۰۰۷۲۵/۰ ارزش معامله است.

کارکرد انتشار و خرید اخزا چیست؟

اسناد خزانه اسلامی کارکردهای مختلفی دارد و درواقع، طرفهای مختلفی در بازی آن حضور دارند که هرکدام اهداف مختلفی را دنبال میکنند. در ادامه، این موارد را به تفکیک بیان میکنیم:

هدف دولت

همانطور که توضیح دادیم دولت، انتشار اخزا را با هدف ایجاد یک سازوکار تامین مالی و به تعویق انداختن بدهیها انجام میدهد.

هدف بانک مرکزی

بانک مرکزی، از اوراق دولتی در سیاست پولی خود استفاده میکند. در سراسر دنیا اوراق قرضه به عنوان ابزاری جهت کنترل نقدینگی و اثرگذاری بر نرخ تورم به کار میرود.

در عملیات بازار باز، وقتی بانک مرکزی اوراق دولتی را خریداری میکند، درواقع در حال اعمال سیاست انبساطی پولی است، یعنی اوراق را میخرد و حجم پول را افزایش میدهد.

برعکس وقتی بانک مرکزی اوراق در اختیار خود را میفروشد به این معناست که در حال اعمال سیاست انقباضی است، یعنی اوراق را میفروشد و حجم پول را کاهش میدهد.

هدف سرمایهگذاران

سرمایهگذاران اعم از حقیقی و حقوقی، با خرید اخزا به دنبال یک فرصت سرمایهگذاری بدون ریسک هستند. معافیت مالیاتی، نقدشوندگی بالا و بازدهی تضمین شده مزایای این اوراق است.

به دلیل وجود بازارگردان برای معاملات این اوراق، سرمایهگذاران نگرانی خاصی در مورد نقدشوندگی این ابزار مالی نیز ندارند.

همچنین بازدهی این اوراق به نسبت بازدهی سرمایهگذاری در بانک با میزان ریسک مشابه (نزدیک به صفر) از وضعیت بهتری برخوردار است.

ریسکهای اخزا

در کل اوراق خزانهداری اسلامی یک سرمایهگذاریهای بدون ریسک تلقی میشود. ریسک نقدشوندگی به علت وجود بازارگردان و ریسک نکول به دلیل ممتاز بودن درجه بدهی این اوراق (درحد حقوق کارکنان دولت)، نزدیک به صفر هستند. بدین ترتیب تنها ریسکی که میتوان برای این حوزه متصور بود، ریسک ناشی از نوسانات قیمتی است. بازدهی اخزا تضمینی است اما میزان آن، بسته به قیمت خرید اوراق دارد که با توجه به شرایط روز بازار و اوضاع اقتصاد کشور، میتواند مقداری تغییر کند.

اخزا، اوراق بدهی دولتی با ممتازترین درجه بدهی تلقی میشود

میزان بازدهی اسناد خزانه اسلامی (اخزا)

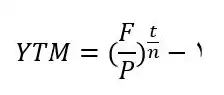

همانطور که گفتیم اوراق خزانه اسلامی سود میاندورهای ندارند و بازدهی آنها از تفاوت بین قیمت خرید و قیمت سررسید حاصل میشود. نرخ سود سررسید اوراق بدهی یا YTM (مخفف Yield to Maturity)، میزان سودی است که در صورت نگهداری اوراق تا سررسید حاصل میشود و از فرمول زیر به دست میآید:

F برابر با قیمت اسمی اوراق،

P برابر با قیمت خرید اوراق،

T برابر با 365 یا تعداد روزهای سال و

N تعداد روزهای باقیمانده تا تاریخ سررسید است.

این بازدهی عموما نسبت به نرخ سود بانکی در مدت زمان مشابه بالاتر است.

نحوه خرید و فروش اخزا چگونه است؟

اسناد خزانه اسلامی در بازار ابزارهای مالی نوین فرابورس معامله میشود. بنابراین درصورتیکه افراد دارای کد بورسی باشند، میتوانند در سیستمهای آنلاین کارگزاری خود این اوراق را خریداری کنند. برای فروش پیش از سررسید آنها نیز میتوان از سامانههای معاملاتی استفاده کرد.

در زمان سررسید اوراق، خزانهداری کشور مبلغ اسمی اخزا را به حساب بانک عامل واریز میکند. بعد از این مرحله سازمان سپردهگذاری اوراق بهادار این مبلغ اسمی را به شماره حساب دارندگان اخزا واریز میکند.

لیست اوراق اخزا با سررسیدهای مختلف در Tsetmc.com

جمعبندی و سخن پایانی

در این مقاله اسناد خزانه اسلامی را به عنوان نوعی از اوراق بدهی معرفی کردیم. گفتیم که این اوراق کارکردهای مختلفی دارد، دولت به عنوان ناشر اوراق، از آن برای جبران کسری بودجه و به تعویق انداختن بدهیهای خود استفاده میکند.

بانک مرکزی در عملیات بازار باز، از آن برای تنظیمگری بازار پول و کنترل تورم استفاده میکند و سرمایهگذاران به این اوراق به عنوان یک فرصت کسب سود بدون ریسک نگاه میکنند. برای آگاهی بیشتر از شرایط هریک از اوراق و ترکیب مناسب در پورتفوی شخصی، همکاران ما در فردانامه همراه شما هستند.