سرمایهگذار با هدف کنترل ریسک بازار، پورتفوی یا سبد دارایی تشکیل میدهد. در نهایت هدف او از این کار کسب بازدهی است. اینجا بیان میکنیم که بازدهی پورتفوی حاصل جمع چه مواردی است.

بازده پورتفوی چیست؟ شاید بد نباشد که آن را به دو سوال تفکیک کنیم: اول اینکه پورتفوی چیست؟ سپس اینکه بازده پورتفوی چه معنایی دارد؟

پورتفوی به معنای ترکیبی از داراییهای شما در هر زمینه است. در زمینه سرمایهگذاری، پورتفوی به ترکیبی از داراییهای مختلف اعم از سهام، اوراق، ارز دیجیتال یا طلا گفته میشود که در آن سرمایهگذاری کردهاید. به پورتفوی، سبد دارایی نیز میگویند.

بازدهی پورتفوی، عبارت است از هرگونه مزایایی که به یک سبد دارایی پس از یک دوره زمانی معین تعلق میگیرد. این دوره زمانی میتواند هفتگی، ماهانه، سالانه یا بیشتر باشد. مزایا شامل درآمد نقدی حاصل از آن دارایی به اضافه افزایش قیمت خود دارایی است.

بازده کسب شده پورتفوی

در مورد سرمایهگذاری در زمین، طلا و مانند آن، بازدهی در یک دوره زمانی به معنای میزان افزایش قیمت بازار آن دارایی است. اما در مورد سهام، میزان بازدهی شامل سه مورد است:

– افزایش قیمت سهام در مدت زمان معین

– سود نقدی تقسیم شده سهام که در مجمع عمومی سالانه تقسیم میشود

– مزایایی ناشی از افزایش سرمایه مانند حق تقدم و سهام جایزه

از این نظر، بازدهی سهام مشابه بازدهی یک واحد مسکونی است که هم از محل افزایش قیمت و هم از محل اجاره دریافتی، بازدهی نصیب مالک خود میکند.

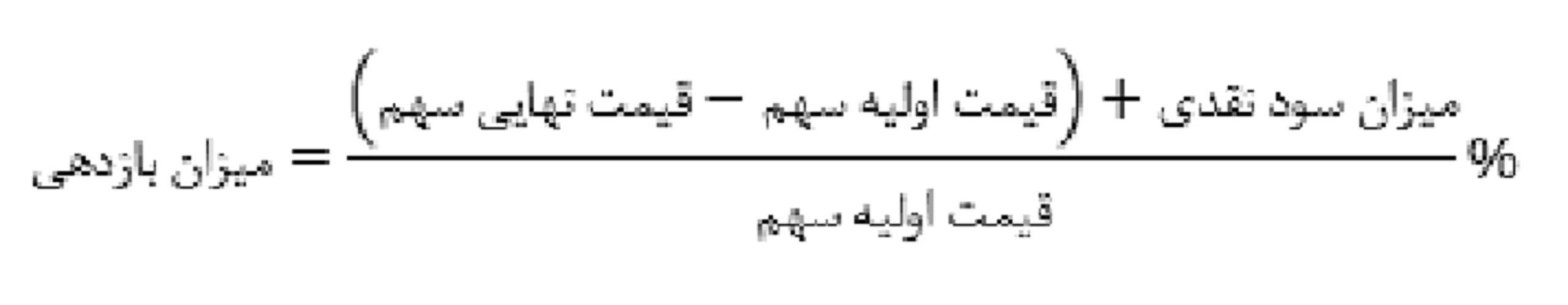

مثال: فرض کنید که سهام شرکتی را به قیمت هر سهم 2000 تومان خریداری کردهاید. پس از گذشت یک سال، قیمت این سهم در بازار به 2700 تومان رسیده و در ضمن در مجمع سالیانه 250 تومان سود نقدی تقسیم کرده که به حساب شما واریز شده است.

در این مورد، میزان بازدهی شما به روش زیر محاسبه میشود:

که برای این سهم میزان 47.5 درصد خواهد بود.

بازده مورد انتظار

بازده کسب شده چیزی است که در عمل تحقق یافته است، اما بازده مورد انتظار، چیزی است که در ابتدای دوره سرمایهگذاری از آینده انتظار میرود. بازدهی است که سرمایهگذار انتظار دارد از سرمایهگذاری خود کسب کند و بر اساس آن ریسک سرمایهگذاری را میپذیرد.

برای تعیین بازده مورد انتظار، نرخ بازده بدون ریسک اقتصاد اهمیت ویژه دارد. در واقع سرمایهگذاران انتظار دارند در صورت ورود به بازاری مانند بورس، طلا و غیره سودی بیشتر از بازده بدون ریسک کسب کنند. در ایران به طور سنتی، سود سپرده بانکی به عنوان بازده بدون ریسک در نظر گرفته میشود اما میزان صحیح آن برابر با متوسط نرخ بازدهی اوراق دولتی است.

مثال: در مثال بالا، فرض کنید سرمایهگذار تصور میکرد که سهم مورد نظر، پس از یک سال به قیمت 2600 تومان خواهد رسید و روی سود نقدی نیز حسابی باز نکرده بود. ضمنا بازده بدون ریسک اقتصاد کشور، 20 درصد بوده است. در این صورت بازدهی مورد انتظار او در زمان خرید سهم، 24 درصد بوده که به علت بیشتر بودن از نرخ بازده بدون ریسک، این معامله برای او قابل توجیه بوده است.

بازدهی پورتفوی سرمایهگذاری

در بالا، تنها در مورد بازدهی سهام صحبت کردیم. اگر سرمایهگذاری فرد در بازارهای مختلف مانند سهام، اوراق، طلا و ملک باشد، بازدهی کلی پورتفوی او حاصل جمع بازدهی تک تک داراییهای پورتفوی خواهد بود.

کسر کردن هزینههای سرمایهگذاری

خرید هر یک از داراییها هزینههایی نیز دارد. در مورد سهام، ارز دیجیتال یا هر دارایی دیگر از طریق سیستم آنلاین، به هنگام معامله کارمزد کسر میشود که هرچند معمولاً ناچیز است، اما اصول کار این است که آن را نیز باید در صورت کسر در نظر گرفت.

در مورد معامله مسکن و ملک، حق کمیسیون مشاوره املاک و هزینههای مالیاتی مطرح است که باید از بازدهی واقعی بهدستآمده کسر شود.

جمعبندی

برای محاسبه بازدهی پورتفوی باید اول دید که چه دوره زمانی مد نظر است. پس از در نظر گرفتن قیمت دارایی در پایان آن دوره زمانی، محاسبه درآمدهای نقدی در طول دوره (مانند اجاره مسکن و سود نقدی سهام) و کم کردن هزینههای معامله میتوان بازدهی را محاسبه کرد. نهایتاً اگر بازدهی به دست آمده بالاتر از نرخ سود بدون ریسک اقتصاد کشور باشد، گفته میشود که این سرمایهگذاری موفق بوده است.

عوامل متعددی بر بازده سرمایهگذاری تأثیر میگذارند. بسیاری از آنها تحت کنترل مستقیم ما نیستند و نمیتوانیم آنها را از پیش محاسبه و راههای غلبه بر آن را پیدا کنیم مانند بروز جنگها، بیماریهای همهگیر و بلایای طبیعی. اما میتوانیم عوامل تحت کنترل خودمان را به نحوی مدیریت کنیم که ریسک سرمایهگذاری کاهش یابد و در بلندمدت تأثیر همهی عوامل مزاحم و ریسکهای غیرسیستماتیک را خنثی کنیم. تشکیل پورتفوی سرمایهگذاری خود اولین و مهمترین کار برای مهار ریسکهای قابل کنترل است.

شما میتوانید برای دیدن کلاسهای آموزشی فردانامه به آموزش بورس سایت فردانامه مراجعه فرمایید.