نسبتهای مالی کاربردی در بورس

نسبتهای مالی یکی از روشهایی است که افراد از آنها برای تجزیه و تحلیل صورتهای مالی یک شرکت استفاده میکنند تا بتوانند وضعیت گذشته، حال و آینده شرکت را تخمین زده و بهترین تصمیم را بگیرند. این افراد ممکن است مدیران مالی داخل شرکت، سهامدارن، سرمایه گذاران و یا طلبکاران شرکت باشند.

مدیران داخلی شرکت برای اینکه بدانند در کجای زمین رقابت ایستادهاند و بتوانند شرکت خود را به سوی اهداف بلندمدت خوب پیش ببرند نیازمند دانستن وضعیت مالی شرکت هستند که نسبتهای مالی از جمله روشهایی است که به آنها کمک میکند تا به بهترین نحو ممکن شرکت را مدیریت کنند.

سهامداران و سرمایه گذاران نیز از این نسبتها کمک میگیرند تا بتوانند نحوه عملکرد مدیریت شرکت را بررسی و در صورت نیاز مداخله کنند تا سرمایهایی که در این شرکت سرمایه گذاری کردهاند به بهترین نحو بازدهی کسب کند و اما طلبکاران نیز از این نسبتهای مالی استفاده میکنند تا بتوانند ریسکهای یک شرکت را بسنجند تا بتوانند وام دهی مناسبی انجام دهند، زیرا در صورتی که از نسبتهای مالی شرکتی برآید که نمیتواند بدهی خود را به همراه سود آن به موقع پرداخت کند از پرداخت وام به آن شرکت خودداری کرده و یا سود بیشتری طلب خواهند کرد.

نسبتهای مالی که در این مقاله به آنها پرداخته میشود:

سود قبل از بهره و مالیات ( EBIT )

سود قبل از مالیات ( EBT )

سود هر سهم ( EPS )

سود گذشته نگر ( EPS ttm )

سود نقدی ( DPS یا سود مجمع )

سود برآوردی (Forward یا تحلیلی )

نسبت پی بر ای ( p/e )

نسبت پی بر اس ( p/s )

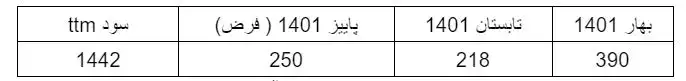

ابتدا قبل از اینکه به سر فصلهای اشاره شده بپردازیم به طور خلاصه به توضیحی از صورت سود و زیان که یکی از صورتهای مالی است میپردازیم:

صورت سود و زیان یکی از اصلیترین صورتهای مالی در حسابداری است که با استفاده از آن به ارائه گزارش عملکرد یک دوره مالی شرکت میپردازند. در واقع این صورت مالی یک خلاصه از درآمدها و هزینههای یک بنگاه اقتصادی را نشان میدهد که هدف از تهیه آن مشخص شدن میزان درآمد ، سودآوری و نتیجه عملکرد شرکت میباشد.

سود قبل از بهره و مالیات( EBIT )

همانطور که در شماتیک صورت سود و زیان مشخص است سود قبل از بهره و مالیات سودی است که از کسر هزینههای عمومی، ادرای و فروش از سود ناخالص به دست میآید و همچنین خالص سایر درآمد و هزینههای عملیاتی نیز باید به سود ناخالص اضافه و یا کسر شود تا سود عملیاتی یا همان سود قبل از بهره و مالیات به دست آید. این سودی است که شرکت کسب کرده اما همچنان بهره وامهای خود را پرداخت نکرده و مالیات دولت را نیز نپرداخته است و به این علت است که به آن سود عملیاتی گفته میشود زیرا تمام این سود ناشی از عملیات شرکت بوده است.

سود قبل از مالیات( EBT )

سود قبل از مالیات نیز یکی از بخشهای صورت سود و زیان است که از کسر بهره پرداخت شده به طلبکاران که معمولا بانکها هستند از سود قبل از بهره و مالیات یا همان سود عملیاتی به دست میآید. در واقع سود قبل از مالیات به این دلیل حساب میشود که بهرهایی که شرکتها باید به طلبکاران خود بپردازند از سود عملیاتی کسر شود و سپس مالیات محاسبه شود. در واقع بدهیهایی که بهره دار هستند باعث کاهش سود شرکتها در طول دوره مالی میشوند و این موضوع باعث شده تا مبنای محاسبه مالیاتی که شرکت باید به دولت بپردازد مبلغ کوچیکتری باشد و شرکت مالیات کمتری بپردازد.

سود خالص و سود هر سهم ( EPS ) و سود نقدی ( DPS یا سود مجمع )

سود خالص در صورت سود و زیان آن سودی است که مستقیما و خالص به سهامداران و مالکان شرکت تعلق میگیرد. در واقع وقتی از سود قبل از مالیات، مالیات دولت کسر میشود آن چیزی که باقی میماند سود خالص شرکت است که متعلق به سهامداران شرکت است و این سود بر تعداد سهمهایی که شرکت منتشر کرده است تقسیم شده و سود هر سهم( EPS ) میآید.

پس از اینکه شرکت به انتهای سال مالی خود میرسد مجمع شرکت تشکیل شده و یکی از دستورجلسههای این مجمع که با نام مجمع عمومی عادی سالانه برگزار میشود این است که بخشی از سود را بین سهامداران تقسیم کند. در مجمع عمومی عادی سالیانه تصمیم گیری میشود که چند درصد از سود بین سهامداران تقسیم شده و به آنها پرداخت شود و چند درصد از آن در شرکت باقی بماند و برای توسعه و پیشبرد اهداف شرکت استفاده شود.

معمولا شرکتهایی که در ابتدای راه هستند و به اصطلاح رشدی محسوب میشوند سود زیادی تقسیم نمیکنند و سود را برای پیشرفت شرکت درون شرکت نگهداری میکنند که در صورت لزوم از آن استفاده کنند و مجبور به اخذ وام و پرداخت بهره نشوند اما برخی شرکتها شرکتهای بالغی هستند که به شدت گسترده شده و تقریبا تمام طرحهای توسعهایی خود را انجام دادهاند و نیازی به نگهداری سود درون شرکت ندارند و به همین دلیل بخش زیادی از سود خالص شرکت را تقسیمکنند. به این درصدی از سود خالص که بنا به تشخیص مجمع بین سهامداران تقسیم میشود سود مجمع( سود نقدی یا DPS ) گفته میشود.

سود گذشته نگر ( EPS ttm )

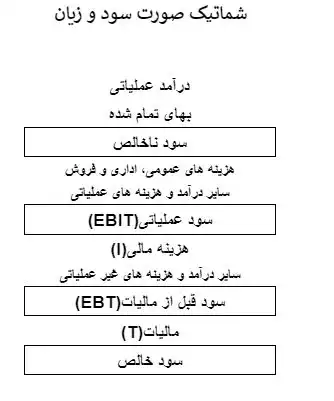

سود گذشته نگر با سود خالص که در بخش قبلی از آن صحبت شد متفاوت است. سود خالص مربوط به یک دوره مالی است که شرکت پس از اتمام 12 ماه منتهی به سال مالی خود آن را اعلام میکند. اما سود گذشته نگر سود چهار فصل گذشته شرکت فارغ از اتکا به سال مالی شرکت است. با یک جدول سعی میکنیم این مفهوم را سادهتر بیان کنیم:

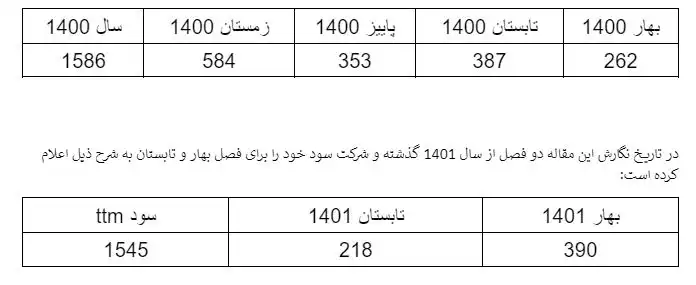

در تاریخ نگارش ایم مقاله که 8 آبان 1401 میباشد به بررسی شرکت فولاد مبارکه اصفهان با نماد فولاد میپردازیم. سود هر فصل این شرکت به شرح ذیل میباشد که در انتهای جمع سود سال 1400 این شرکت بر اساس آخرین سرمایه 1586 ریال به ازای هر سهم اعلام شده است.

حال بیایید فرض کنیم که پاییز 1401 به اتمام رسیده و شرکت به ازای هر سهم 250 تومان سود اعلام می کند که در این صورت برای محاسبه سود گذشته نگر شرکت باید سود پاییز 1401 ، تابستان 1401 ، بهار 1401 و زمستان 1400 را با یکدیگر جمع کنیم.

در واقع در محاسبه EPS ttm با انتشار سود هر فصل سود فصل متناظر با آن از سال ثبل حذف شده و سود فصل جدید سال جاری به آن اضافه میشود.

سود برآوردی ( EPS Forward یا تحلیلی )

تحلیلگران، فعالان و سرمایه گذاران همیشه سعی دارند که افق کوتاه مدت و بلند مدت شرکت را پیش بینی کنند و با سناریوهای مختلف و مفروضات مختلف و قابل دسترس تحلیل کنند که شرکت چه میزان میتواند سود ساخته و شناسایی کند. تحلیلگران در تلاشاند که مفروضات خود را به سمتی که واقعیتر است پیش ببرند تا سودی که برای شرکت برآورد میکنند با سودی که شرکت در نهایت اعلام میکند اختلاف کمی داشته باشد. سودی که این افراد برآورد میکنند سود برآوردی ( EPS Forward یا تحلیلی ) نامیده میشود.

ممکن است تحلیلگر یا سرمایهگذار افق یک ساله را برای پیش بینی خود در نظر بگیرد و یا حتی تا افق 5 تا 10 ساله را در پیش بینیهای خود لحاظ کند که البته افق زمانی بلند مدتتر مستلزم ثبات اقتصادی بیشتری است اما به طور کلی سود برآوردی به سود اطلاق میشود که مربوط به یک سال پیش رو است.

نسبت پی بر ای ( p/e ، قیمت به سود )

نسبت قیمت به سود هر سهم از تقسیم قیمت روز هر سهم بر سودی که شرکت در انتهای سال مالی گذشته اعلام کرده است به دست میآید. در واقع این نسبت نشان میدهد که قیمت یک برگه سهم شرکت چند برابر سودی است که آن شرکت در طول یک سال نصیب سهامداران میکند و بیان جامعتر این نسبت این است که چند سال طول میکشد که اصل سرمایه یک سرمایه گذار از طریق سودی که شرکت میسازد به آن بازگردد.

برای مثال در صورتی که شرکتی p/e برابر 4 داشته باشد به این معناست که در صورتی که شرکت سود خود را چهار سال تکرار کند، چهار سال طول میکشد که خریدار سهام 100 درصد بازدهی کسب کند. که البته این نسبت با فرض این مطرح شده که شرکت 100 درصد سودی که در سال شناسایی میکند را بین سهامداران تقسیم کرده و در شرایط یکسان بتواند مبلغ سودی که با آن نسبت p/e برابر 4 شده است را چهار سال به طور کاملا برابر بسازد.

کاربرد و روش استفاده از نسبت پی بر ای

تفسیر پی بر ای ممکن است برای هر شخص متفاوت باشد اما یک تفسیر رایج و مهم این است که معمولا قیمت و نسبت P/E نشان دهنده انتظار و دیدگاه خریداران و سهامداران آن سهم از شرکت است، بدین معنی که اگر شرکتی با قیمت و نسبت P/E بالایی مواجه شد احتمالا به این دلیل است که سهامداران و خریداران انتظار رشد و شکوفایی سود و خلق ثروت را در آینده از شرکت دارند و به همین دلیل سود کم فعلی شرکت را نادیده گرفته و سود سالهای آینده شرکت را مد نظرقرار داده و حاضرند قیمت بالاتری بابت خرید سهام آن شرکت بپردازند و در صورتی که این اتفاق نیفتد طبیعی است که افت و سقوط قیمت را در آن سهم شاهد باشیم.

همچنین یکی دیگر از کاربردهای نسبت P/E این است که میتوان با آن شرکتهای یک صنعت را با یکدگیر و با حد نرمال و میانگینهای صنعت مقایسه کرد و بهترین گزینه را انتخاب کرد. برای مثال در صنعتی که میانگین نسبت P/E برابر 6 میباشد در صورتی که دو شرکت الف و ب با اندازههای یکسان به ترتیب با نسبت P/E 8 و 4 وجود داشته باشند میتواند تفاسیر مختلفی داشت:

شرکتی که P/E برابر 8 دارد ممکن است خریدران سهام آن پیش بینی رشد سود آوری از آن داشته باشند و یا این شرکت طرح توسعه و بهینه سازی در دست داشته باشد و یا حتی ممکن است این نسبت پی بر ای بالاتر به دلیل نسبت تقسیم سود بالاتر و یا نوسان سودآوری کمتر باشد. در مقابل شرکت ب که نسبت پی بر عی پایینتری دارد ممکن است نکته منفی نداشته باشد و به صورت خطی به عملیات خود ادامه دهد اما نکات جذاب مانند طرح توسعه و… را نداشته باشد.

در برخی موارد حتی ممکن است این موضوع تفسیر شود که نسبت P/E شرکتی که پایین است قیمت سهام آن شرکت از ارزش واقعی خود کمتر است و باید سهام آن شرکت را خرید،که باید بگوییم اینطور نیست و ممکن است این شرکت به این علت نسبت P/E پایینی دارد که شاید در آینده دچار مشکلاتی خواهد شد و یا سهامداران آینده مناسبی با توجه به عملکرد هیئت مدیره شرکت برای شرکت متصور نیستند و هزاران دلایل دیگر که میتوان به آنها اشاره کرد.

اما در این میان استثنایی به نام شرکت ج ممکن است وجود داشته باشد که با نسبت P/E بالا مانند عدد 30 معامله شود. این شرکت دیگر در حد نرمال صنعت معامله نمیشود و قیمت سهام این شرکت بسیار بالاتر از EPS شرکت است. در این وضعیت دیگر نمیتوان P/E شرکت ج را با نرمال صنعت و دیگر شرکت های گروه مقایسه کرد و باید علت این نسبت پی بر ای بالا را در شرکت جستجو کرد.

ممکن است این عدد بالا به دلیل دارایی خاصی در شرکت باشد و یا حتی به دلایل سفته بازانه قیمت سهام شرکت تا 30 برابر سود آن بالا رفته باشد و … که مورد شرکت ج نباید باعث شود تا سهامدار، تحلیلگر و هر شخصی دچار خطای تصمیم گیری شود.

دم به تله نسبت P/E ندهید !

تا اینجا از جذابیتهای محاسبه و استفاده از نسبت P/E گفته شد اما چند مورد زیر را باید همیشه در استفاده از نسبت P/E مدنظر داشته باشیم تا دم ما در تله این نسبت جذاب گیر نیفتد.

سودها واقعی نیستند : این جمله را باید همیشه در استفاده از نسبت P/E به خود یادآوری کنیم به این دلیل که در استانداردهای حسابداری که ممکن است تغییر کنند سودها همیشه نقدی نیستند. این بدان معناست که ممکن است شرکتی در درآمدهای خود طلبکارای های خود از دیگران را شناسایی کرده باشد اما پول نقدی برای مدتها دریافت نکند.

به همین دلیل این شرکت میتوان سود هنگفتی شناسایی کرده اما پول نقدی در جیب نداشته باشد که این سود شناسایی شده بی کیفیت است و تنها باعث کاهش غیر واقعی نسبت P/E شود. همچنین ممکن است کشوری مانند ایران تورم بالایی را تجربه کند و شرکتها از محل عدم شناسایی استهلاک واقعی سود شناسایی کنند که این سود نیز غیر واقعی است.

از تمام مواردی که برای نسبت P/E ذکر شد میتوان این نتیجه را گرفت که این ابزار تحلیلی یک چاقویی است که اگر از آن درست استفاده نشود میتواند باعث قتل یک انسان شده و در صورتی که از آن درست استفاده شود میتواند جان انسانی را به دست یک جراح ماهر نجات دهد. توصیهایی که میتوان به افراد مبتدی و در حال یادگیری کرد این است که این نسبت را به تنهایی در تحلیلهای خود به کار نبرید و آن را در کنار چند ابزار تحلیلی دیگر استفاده کنید. یکی از این ابزار ها نسبت P/S است که در قسمت بعد به توضیح آن میپردازیم.

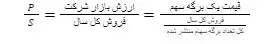

نسبت پی بر اس ( p/s ، قیمت به فروش )

همانطور که در توضیحات نسبت P/E ذکر شد که یک سهامدار با استفاده از روشهای مختلف باید به ارزش واقعی سهام یک شرکت پی ببرد و نسبت P/E به تنهایی نمی تواند بهترین ابزار باشد نسبت P/S میتواند کمک کننده و تکمیل کننده روشهای دیگر از جمله روش نسبت P/E باشد.

نسبت P/S در از تقسیم ارزش بازار شرکت بر فروش شرکت به دست میآید که البته از طریق تقسیم قیمت یک برگه سهم و فروش اطلاق شده به یک برگه سهم نیز قابل محاسبه است.

از این نسبت نیز میتوان برداشتهای منطقی و قابل استنادی داشت از جمله اینکه از این نسبت میتوان متوجه شد که قیمت سهام یک شرکت چند برابر درآمدزایی آن شرکت در طول یک دوره است. این نسبت بیان میکند که رشد فروش یک شرکت با رشد قیمت آن همخوانی و همراهی دارد یا خیر . اگر رشدی در قیمت سهام شرکت اتفاق بیفتد فروش شرکت نیز به همین تناسب رشد میکند یا سرعت کمتر یا بیشتری دارد.

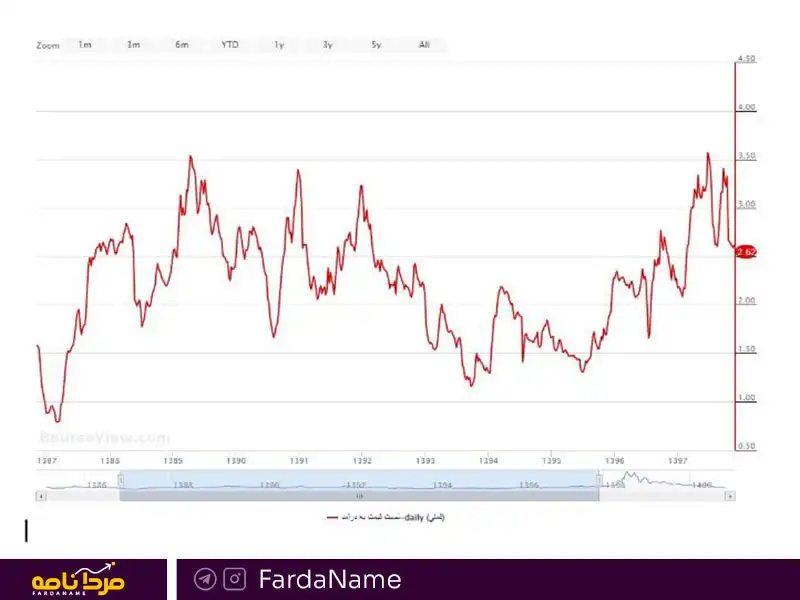

برای مثال در تصویر زیر نسبت P/S شرکت ملی صنایع مس ایران با نماد فملی را مشاهده میکنید که شرکت طی سال های 1386 تا 1398 در محدوده بین 1 تا 3 واحد در نوسان بوده است. در واقع میتوان اینطور برآورد کرد که وقتی ارزش بازار شرکت برابر با فروش شرکت یعنی P/S در محدوده یک واحد قرار گرفته است سهامداران دست به خرید سهام زده و وقتی ارزش بازار شرکت در محدوده 3 برابر فروش شرکت قرار گرفته است دست به فروش زده اند.

همچنین عدد نرمال این نسبت نیز میتواند همانند نسبت P/E به کمک تحلیلگران آمده تا بتوانند تشخیص دهند که چه شرکتی در حباب قیمتی است و یا نزدیک به ارزش واقعی و ذاتی خود معامله میشود.

سخن پایانی

در این مقاله به بخشهای مختلفی از نسبتهای مالی اشاره شد که میتوان از آنها در تحلیل و بررسی شرکتها استفاده کرد.

در زیر سعی میکنیم به طور خلاصهایی از موارد آموزش داده شده آورده شود:

EBIT یا همان سود قبل از بهره و مالیات درواقع سود عملیاتی است که صرفا شرکت از عملیات خود آن را به دست آورده و هنوز بهره و مالیات از آن کم نشده است.

EBT سود عملیاتی است که بهره وامهای شرکت از آن کم شده است.

سود خالص نیز از کسر مالیاتی که شرکت پرداخت کرده از EBT به دست میآید. این سود تماما متعلق به صاحبان سهام شرکت میباشد.

DPS نیز از جنس سود است ولی آن سودی که سهامداران تصمیم میگیرند بین خود تقسیم کنند و باقی سود شرکت را درون شرکت نگه دارند.

سود گذشته نگر (EPS ttm ) نیز سود چهار فصل قبلی شرکت فارغ از سال مالی شرکت که در سرفصل خود مثال آن شرح داده شد.

سود برآوردی ( EPS Forward ) آن سودی است که تحلیلگران و معاملهگران سعی دارند با مفروضات خود محاسبه کنند. در واقع این دسته از افراد سعی دارند سود آینده شرکت را پیش بینی کنند و حتی المقدور خطای پیش بینی خود را کاهش بدهند تا سرمایه گذاری موفقتری داشته باشند.

نسبت P/E یکی از روشهای تحلیل و ارزشگذاری سهام شرکتها میباشد. این نسبت از تقسیم قیمت بر سود شرکت به دست آمده و معانی مختلفی دارد: نسبت پی بر ای نشان میدهد که اصل پول سرمایه گذار چند سال طول میکشد که برگردد، همچنین نشان میدهد که به ازای یک ریال سود شرکت خریداران حاضرند چند ریال بپردازند.

نسبت P/S نیز مانند نسبت P/E از تقسیم ارزش بازار شرکت بر فروش به دست میآید. این نسبت نیز میتواند معانی و تفاسیر مختلفی داشته باشد از جمله اینکه قیمت سهام شرکت چند برابر فروش سالانه است، همچنین این نسبت نشان میدهد که در صورتی که قیمت سهام شرکت رشد کند آیا فروش شرکت به تناسب آن رشد خواهد کرد یا خیر.

امیدواریم در این مقاله که سعی شد به ساده ترین روش ممکن متغیرهای مورد استفاده از بازار سرمایه توضیح داده شود مورد توجه قرار بگیرد. همچنین سعی بر این بود که مفیدترین موارد استفاده از این متغیرها با ذکر مثال توضیح داده شود.

شما میتوانید در کلاس تحلیل بنیادی با تمرکز بر مدلسازی مالی شرکت کنید و این مقاله را بهتر درک کنید.