در این مقاله از ارزشگذاری براساس جریانات نقدی صحبت می کنیم و مروری بر ارشگذاری سهام و جریان نقدی آزاد خواهیم داشت با ماه همراه باشید.

ارزش

تعیین ارزش هر چیزی، همواره یکی از مهمترین چالشهای بشر بوده است، نه تنها در اقتصاد، بلکه در تمام عرصههای زندگی. مفهوم ارزش اصولاً به این میپردازد که میزان اهمیت و ارزندگی هر موضوعی چه قدر است، حال گاهی اوقات ارزش را بر حسب پول میسنجیم، گاهی اوقات بر حسب چیزهای دیگر مانند؛ زمان، انرژی و … . مفهوم ارزش گاهی اوقات بسیار قابل لمس است، مانند زمانی که با پول آن را تعیین میکنیم، گاهی اوقات هم اصلاً توانایی ارزشگذاری دقیق یک موضوعی را نداریم؛ مانند زمانی که برای رسیدن به یک هدفی تلاش کردهایم، حال آن را به دست آورده باشیم یا خیر و اکنون که به گذشته نگاه میکنیم با خودمان فکر میکنیم که آیا این هدف ارزش این عمر و تواناییای که صرف آن کردهایم را داشته است یا خیر؟! گاهی حکومتهای ایدئولوژیک، هزینه، زمان و جانهای زیادی را صرف رسیدن به یک هدفی میکنند که به نظر آنها ارزشمند بوده است، اما اکنون که ما پس از گذشت سالها به آن نگاه میکنیم، از نظر ما آن هدف ارزش این همه هزینه را نداشته است. اینگونه است که ارزش هم لزوماً یک مفهوم متقن و صد درصدی و بدون اختلاف نیست و البته همین موضوع، تفاوت ارزش از منظر افراد مختلف، است که باعث ایجاد معامله و تراکنش و شکلگیری اقتصاد میشود.

اصولاً تمام علم اقتصاد و چرخش تکتک چرخدندههای بازارها و فعالیتهای اقتصادی تاریخ بشر، ریشه در مفهوم ارزش دارد. مفهوم ارزان و گران چیست؟ ارزان یعنی ارزشی که برای مقولهای طلب میشود، مقدار کمی است (از دید ما) و گران یعنی ارزشی که طلب میشود بیشتر از حد واقعی آن (از دید ما) است. ارزان تلقی شدن یک جنس، یک نوع محرک اقتصادی منفعتجویانه است که مشتری را ترغیب به خرید و تصاحب آن جنس میکند؛ زیرا او اینگونه فکر میکند که در حال خرید جنسی کمتر از ارزش واقعی خودش است و این مابهالتفاوت ارزش میتواند برای او ایجاد سود نماید.

اما ارزش را چگونه میتوان محاسبه کرد؟ کدام ملاک تعیین کنندهی ارزش است؟

ارزش ذاتی

یکی از مهمترین، مرسومترین و البته سختترین روشها برای محاسبهی ارزش یک مقوله، تعیین ارزش ذاتی آن است. این روش تکیه بر این دارد که تلاش کند ارزش واقعی و نهفته در ذات و موجودیت یک جنس را محاسبه کند و این ارزش را با هزینهای که باید برای آن بپردازد مقایسه نماید و سپس تصمیم بگیرد که این جنس ارزندگی دارد (هزینهی خریدش کمتر از ارزش ذاتی و واقعی آن است) یا ارزندگی ندارد و گران است. این روش برای بسیاری از مقولههای جاری در زندگی روزمرهمان کاربرد دارد، که البته این روشها برای هر نوع جنسی هم متفاوت است.

ارزشگذاری سهام

ارزشگذاری سهام شرکتها یکی از مهمترین مباحث تحلیل بنیادی و به طورکلی آموزش بورس است، ﻛﻪ با هدف تخمین ارزش ذاتی یک سهم انجام میشود. میتوان گفت اصل و بنیان روش تحلیل بنیادی بر تعیین ارزش ذاتی یک سهم استوار است. مدلهای ارزشگذاری سهام شرکتها نیز بسیار متنوع اند. ارزشگذاری سهام یک شرکت، معمولاً بر اساس ارزشگذاری و محاسبهی داراییهای شرکت یا بر اساس سنجش ارزش فعلی عواملی که به بازده داراییها و سود شرکت اثرگذار است، انجام میشود.

به طور کلی 2 مدل ارزشگذاری برای شرکتها بیان میشود:

1. مدلهای ارزشگذاری مطلق

2. مدلهای ارزشگذاری نسبی

مدل ارزشگذاری مطلق اینگونه است که ارزش ذاتی و دقیق سهام یک شرکت را بر اساس صورتهای مالی و داراییهای شرکت محاسبه میکند. ارزشگذاری نسبی در تلاش است تا با بررسی نسبتهای معروف و کاربردی تحلیل بنیادی و سنجش این نسبتها باهم و با صنایع و سهام شرکتهای دیگر، یک محدودهی نسبتاً دقیقی برای ارزش سهام آن شرکت نشان دهد.

هر کدام از این مدلها دارای زیرشاخهها و روشهای ارزشگذاری گوناگونی میشود؛ مانند ارزشگذاری بر اساس خالص ارزش داراییها (Net Asset Value: NAV)، ارزش جایگزینی سهام (Replacement Value)، ارزش تصفیه (Liquidation Value)، ارزشگذاری بر اساس نسبت P/E و ارزشگذاری بر اساس تنزیل جریانات نقدی.

ارزشگذاری بر اساس تنزیل جریانات نقدی (DCF)

نام دیگر این روش، ارزش فعلی جریان نقدی (Discounted Cash Flow Models) است. در این روش ارزش یک شرکت را با استفاده از جریانهای نقدی مورد انتظار آتی آن تخمین میزنند. تجزیه و تحلیل DCF تلاش میکند تا ارزش سرمایهگذاری امروز را بر اساس پیشبینیهایی از میزان پولی که آن شرکت (بنگاه، استارتآپ، کشور و …) در آینده ایجاد میکند، تعیین کند. به عبارتی ارزش یک دارایی، به بازده حاصل از آن در طول مدت نگهداری از آن دارایی بستگی دارد. فلذا در این روش (و تقریباً تمام روشهای ارزشگذاری تحلیل بنیادی دیگر) فرض بر این است که سهام یک شرکت را در زمان طولانیای نگهداری خواهیم کرد. پس طبق این روش، ارزش سهام یک شرکت برابر با تنزیل (ارزش فعلی: NPV) جریانهای نقدی مورد انتظارِ حاصل از آن سهام شرکت است.

هدف DCF تخمین پولی است که سرمایهگذار از یک سرمایهگذاری دریافت میکند، که این پول دریافتی با توجه به ارزش زمانی پول محاسبه شده است. ارزش زمانی پول میگوید پولی که امروز داریم، ارزش بیشتری از همان مقدار پولی دارد که فردا دریافت میکنیم، زیرا نه تنها هزینهی فرصت متحمل شدهایم و امکان سرمایهگذاری دیگری را هدر دادهایم، بلکه به دلیل تورم جاری در کشور، ارزش پولمان هم مدام در حال افت کردن است.

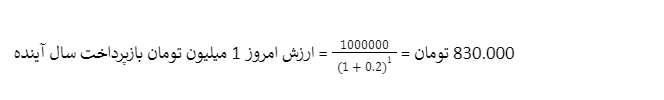

برای درک فلسفهی وجودی این نوع نگاه برای ارزشگذاری، این مثال را باهم مرور کنیم:

شخصی به من 1 میلیون تومان قرض میدهد و من بازپرداخت آن را تا 1 سال به تعویق میاندازم. حال ببینیم چه رخ میدهد: با فرض نرخ سود سالانه 20%، 1 میلیون تومان در یک حساب پسانداز بانکی، ارزش 1 میلیون و 200 هزار تومان در انتهای سال خواهد داشت. این هزینهی فرصتی است که شخص قرضدهنده متقبل شده است، یعنی او میتوانسته با 1 میلیون تومان، در این 1 سال 200 هزار تومان سود کند، که اکنون این سود (200 هزار تومان) از دست او رفته است.

از طرف دیگر، زمانی که پرداخت 1 میلیون تومان بدهیمان را 1 سال به تعویق بیاندازیم، ارزش واقعی (با فرض نرخ تورم 20%) آن در زمان بازپرداخت (1 سال بعد)، 830 هزار تومان خواهد بود:

(این فرمول و نحوهی کارکرد آن را در ادامه توضیح خواهیم داد)

معنی این افت 170 هزار تومانی این است که وقتی ما سال آینده پول را به شخص برمیگردانیم، ارزش اسمی و ظاهری آن همان 1 میلیون تومان اولیه است، اما ارزش واقعی و خالص آن بر حسب امروز (لحظهی دریافت قرض از او) 830 هزار تومان است. پس ارزش زمانی پول کاهش یافته است و شخص قرضدهنده متحمل 170 هزار تومان ضرر شده است.

(هر دوی این محاسبات به نوعی درست هستند ولی رویکرد و فلسفهشان تفاوت دارد، به همین دلیل است که ضرری که نشان میدهند کمی باهم متفاوت است. تمرکز ما در این مقاله بر روی افت زمانی ارزش پول (170 هزار تومان) است و در موقعیتهایی دیگر به هزینهی فرصت میپردازیم.)

به این دلیل است که تنزیل جریانات نقدی آتی اهمیت دارد و یکی از دقیقترین و بهترین روشهای ارزشگذاری سهام است. این روش میتواند به کسانی که در فکر خرید یک شرکت یا خرید سهام هستند کمک کند تا تصمیمات به صرفه بگیرند. همچنین تجزیه و تحلیل جریان نقدی تنزیل شده میتواند به صاحبان و مدیران کسب و کار در تصمیمگیری در مورد بودجهبندی سرمایه یا هزینههای عملیاتی کمک کند.

محاسبه DCF :

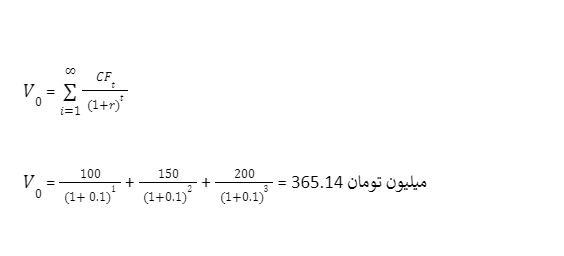

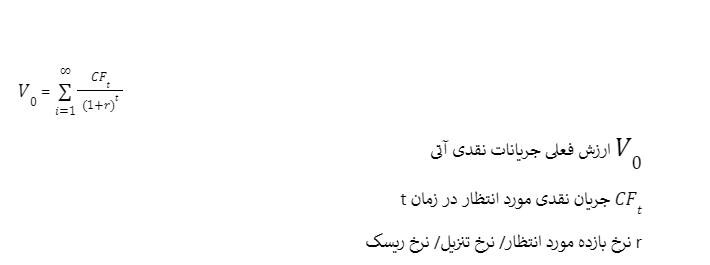

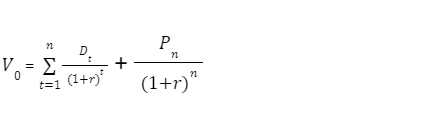

با توجه به توضیحاتی که دربارهی ذات این روش دادیم، فرمول محاسبهی آن اینگونه است:

مفهوم این فرمول این است که برای ارزشگذاری سهام (شرکت، بنگاه و …)، جریانات نقدی آتی مورد انتظارمان را بر حسب ارزش امروزش محاسبه میکنیم و آن را با هزینهای که امروز برای این سرمایهگذاری (قیمت سهام، مبلغ سهمالشراکه و …) متحمل میشویم، میسنجیم و سپس تصمیمگیری میکنیم.

گامهای استفاده از این روش:

1. انتخاب مدل مناسب از بین مدلهای DCF (تعریف کردن جریانات نقدی برای محاسباتمان، سود سهام، جریان نقدی آزاد و …)

2. پیشبینی جریانات نقدی آتی

3. انتخاب روش مناسب برای محاسبه نرخ تنزیل

4. محاسبه نرخ تنزیل مناسب

برای محاسبهی تنزیل جریانات نقدی، نگاهی به مثال زیر میاندازیم:

یک پروژهای برای سرمایهگذاری پیشنهاد شده است، که در انتهای سال اول 100 میلیون تومان، در انتهای سال دوم 150 میلیون تومان و در انتهای سال سوم 200 میلیون تومان جریان نقدی خروجی تولید میکند. اگر نرخ تنزیل 10% باشد، ارزش فعلی جریان نقدی (DCF) را محاسبه میکنیم.

معنی این محاسبه این است که مبلغی که طی 3 سال آتی از این پروژه نصیبمان میشود معادل 450 میلیون (100 + 150 + 200) تومان است، اما ارزش اقتصادی و واقعی این دریافتی (بر طبق قیمت و ارزش امروز) معادل 365 میلیون و 140 هزار تومان میباشد. حال اگر بخواهیم هزینهای را که برای این سرمایهگذاری میکنیم با سود آن بسنجیم، باید عدد 365.14 میلیون رو مد نظر داشته باشیم و در محاسباتمان آن را اِعمال نماییم.

جریان نقدی مورد انتظار (CFt)

معمولاً برای سهام شرکتها 3 نوع جریان نقدی مورد انتظار تعریف میکنند:

1. سود سهام تقسیمی (DDM)

2. جریان نقدی آزاد (FCF)

3. سود باقیمانده (RI)

ارزش فعلی سود سهام تقسیمی (Dividend Discount Model)

منطق این روش بر پایهی این است که در صورت عدم فروش سهام، تنها دریافتی مالک سهام از شرکت، سود تقسیمی (DPS) است. در عمل تحلیلگران معتقدند که ارزش سهام شرکت و به صورت کلی ارزندگی یک شرکت در بلندمدت، به سودسازی آن شرکت بستگی دارد. از آنجا که سود سهام تقسیم نشده، به صورت مستقیم و غیرمستقیم در شرکت سرمایهگذاری میشود و موجب سود سازی شرکت در آینده و افزایش سود تقسیمی سالهای بعد میشود، پس این سودهای تقسیم نشده هم به صورت غیرمستقیم در این روش دخیل هستند و محاسبه میشوند. به همین دلیل است که هرچه در این مدل، دیدگاه و محاسباتمان را بلندمدتتر نماییم، نتیجهی حاصله واقعیتر خواهد بود، زیرا اگر شرکت تقسیم سود اندکی داشته باشد، اثرات این سود در کوتاهمدت حذف شده و فقط در بلندمدت و سالهای بعد نمایان خواهد شد.

شرکتها ممکن است به دلایلی سود سهام خود را تقسیم نکنند. گاهی اوقات شرکت ممکن است سودده نبوده و اصولاً سودی برای تقسیم نداشته باشد. همچنین امکان دارد شرکت سودده بوده و بخواهد از این فرصت استفاده کرده و در زمینههایی جدید سرمایهگذاری مستقیم یا غیرمستقیم داشته باشد، مانند ایجاد خط تولید جدید، ورود به بازارهای رو به رشد، گسترش دادن تحقیق و توسعه و … . در چنین شرایطی شرکت با گذشت زمان شروع به رشد کرده و کمکم زمان تقسیم سودهای جدید حاصل از سرمایهگذاریها میرسد. همچنین برخی شرکتها تقسیم سودهای بسیار اندک و صرفاً برای رعایت قانون حداقلی و خالی نبودن عریضه اقدام به همین تقسیم سود ناچیز مینمایند. در این زمان دیگر از روش DDM نمیتوان استفاده کرد.

جریان نقدی آزاد (Free Cash Flow)

شرکتها با فروش کالا و خدمات میزان وجه نقد خود را افزایش میدهند و با پرداخت هزینههای شرکت از این وجه نقد استفاده میکنند. این تغییرات منابع نقدی شرکت را جریان نقدی حاصل از فعالیتهای عملیاتی (Cash Flow From Operation) مینامیم. این بخش مهمترین جریان نقدی شرکت بوده و بیانگر توان شرکت در کسب درآمدهای حاصل از عملیات اصلی شرکت، مازاد بر مخارج است.

اگر شرکت با خرید و فروش داراییهای خود (ماشینآلات، زمین و …) تغییراتی در درآمد و هزینههای خود ایجاد نماید، آن را جریان نقدی حاصل از فعالیتهای سرمایهگذاری (Cash Flow From Investing) میگویند.

همچنین شرکت با فعالیتها و سیاستهای مالی، مانند وام گرفتن و بازپرداخت وام، انتشار سهام، بازخرید سهام و غیره، جریان نقدی ناشی از تأمین مالی (Cash Flow From Financing) را ایجاد میکند.

داراییهای مورد استفاده در عملیات تولید محصولات شرکت، ممکن است در طول زمان به دلیل استهلاک نیاز به تعویض داشته باشند. همچنین برای رشد و ورود به عرصههای جدید، ممکن است شرکت نیاز به خرید ماشینآلات و ایجاد خط تولید جدید داشته باشد. بنابراین شرکتهای پیشرو و سودده معمولاً بخشی از جریان نقدی خود را برای خرید داراییهای جدید صرف میکنند. مفهوم جریان نقدی آزاد هم به همین موضوع اشاره دارد و آن اینکه بخشی از جریان نقدی عملیاتی شرکت، آزاد نیست و صرف سرمایهگذاری در داراییهای جدید خواهد شد. در این مدل شرکتها معمولاً از شیوه جریان نقدی آزاد استفاده میکنیم.

در برخی شرکتهای دیگر، نه میتوان از DDM استفاده کرد و نه از جریان نقدی آزاد. در این شرکتها سرمایهگذاریهای زیاد و بزرگ و همچنین خرید داراییهای جدید، موجب منفی شدن جریان نقدی آزاد در سالهای آتی خواهد شد و طبیعتاً سودی هم قابل پرداخت نیست. به عنوان مثال فروشگاههای زنجیرهای که قصد کسب سهم بازارهای بیشتر دارند، مجبورند مدام شعبههای بیشتری افتتاح کنند و بخش زیادی از درآمدهای عملیاتیشان را خرج این موضوع نمایند. همچنین اکثر استارتآپها در سالهای اولیهی فعالیتشان دچار همین موضوع هستند. آنها مدام باید برای کسب بازار، عملیاتیسازی ایدههایشان و همچنین تبلیغات هزینه نمایند و معمولاً تا چندین سال در همین سیکل قرار خواهند داشت، تا زمانی که به نقطهی سربهسر برسند و احتمال شکست بیزینسشان کم شده باشد.

سود باقی مانده (Residual Income)

سود باقی مانده در یک دوره برابر با سود شرکت در دورهی مورد نظر، منهای سود درخواستی سهامداران برای حقوق صاحبان سهام (سهامِ سهامداران) است. این نرخ بازده درخواستی سهامداران، در واقع هزینه فرصت سرمایهگذاری ایشان در این شرکت است. به بیان دیگر این نرخ درخواستی، حداقل میزانی است که سهامداران معتقدند اگر در جای دیگری سرمایهگذاری کرده بودند، به راحتی به این میزان سود میرسیدند.

به عنوان مثال سرمایهی شرکت الف در ابتدای دوره معادل 1 میلیارد تومان است. نرخ بازده درخواست سهامداران هم 20% (معمولاً نرخ سود بدون ریسک رسمی بانکها برای این نرخ درخواست میشود) است. شرکت الف در این دورهی مالی توانسته 350 میلیون تومان سود بسازد

تومان 200.000.000 = 1.000.000.000 * 20% = سود درخواستی سهامداران برای این دوره

میلیون تومان 150 = 200 – 350

مبلغ 150 میلیون تومان نشاندهندهی “سود باقی مانده” است. یعنی سرمایهگذاران علاوه بر 200 میلیون تومانی که بابت درخواستشان برای هزینه فرصت دریافت میکنند، مازاد بر آن 150 میلیون تومان هم از سود باقی مانده میگیرند.

بر اساس این مدل، ارزش روز سهام برابر است با ارزش دفتری (Book Value) به علاوهی ارزش فعلی (تنزیل شده) مقدار مورد انتظار سود باقی ماندهی آتی. شایان ذکر است که به دلیل اینکه هم ارزش دفتری و هم سود شرکت در دست مدیریت و حسابداریهای در دسترس ایشان است، امکان تقلب و انحراف از سود واقعی در این روش بسیار زیاد است و باید نهایت اطمینان و دقت را در محاسبهی آن اِعمال نمود.

نرخ تنزیل (r)

نرخ تنزیل مورد استفاده در ارزشگذاری سهام، به ارزش زمانی پول و درجه ریسکی بودن سهام بستگی دارد. نرخ بازده بدون ریسک، عامل تعیینکننده در ارزش زمانی پول است و صرف ریسک (Risk Premium) بیانگر میزان ریسکی بودن آن سهام است. صرف ریسک به معنای مازاد نرخ بازده (در بخش سود باقی مانده به توضیح این مقوله پرداختیم) نسبت به نرخ بازده بدون ریسک است.

نرخ بازده بدون ریسک – نرخ بازده = صرف ریسک

نرخ تنزیل را نرخ بازده مورد درخواست هم مینامیم، که این نرخ هزینه حقوق صاحبان سهام نیز نامیده میشود. (علت آن را در بخش سود باقی مانده توضیح دادیم)

ما با توجه به این نرخ، میزان جریانات نقدی دریافتی آتی را، نسبت به ارزش امروز محاسبه میکنیم و نسبت به سرمایهگذاری و سود آن تصمیمگیری مینماییم (با استفاده از فرمول تعیین V)

روشهای محاسبه نرخ تنزیل

معمولاً 3 روش برای محاسبهی نرخ تنزیل استفاده میشود:

1. استفاده از مدلهای تعادلی

2. بازده اوراق قرضه به علاوهی صرف ریسک

3. استفاده از میانگین موزون هزینه سرمایه (WACC)

مدلهای تعادلی نرخ تنزیل

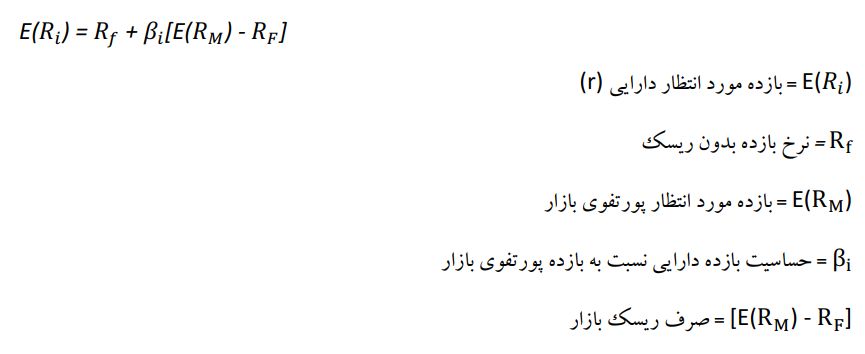

سادهترین مدل تعادلی برای محاسبهی نرخ تنزیل (هزینه سرمایه)، مدل CAPM (Capital Asset Pricing Model) است و فرمول آن به شرح زیر است:

در این رابطه تنها β است به مشخصات دارایی بستگی دارد و مقدار دیگر متغیرها برای تمام داراییها یکسان است. برای E(RM) هم از بازده شاخص کل بازار سهام استفاده میشود.

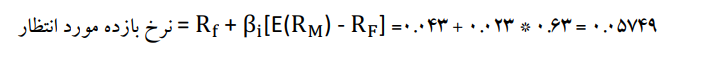

به عنوان مثال میخواهیم برای شرکت ب، نرخ بازده مورد درخواست (r) آن را محاسبه کنیم. ضریب بتای سهام این شرکت برابر با 0.63 و صرف ریسک بازار 2.3% و نرخ بازده بدون ریسک 4.3% است. از روش CAPM استفاده میکنیم:

به عبارتی برای سرمایهگذاری در شرکت ب، بازده مورد انتظار سرمایهگذاری ما 5.7% میباشد.

روش دیگر تخمین صرف ریسک بازار، استفاده از مقدار مورد انتظار بازده بازار سهام و بازده اوراق قرضهی بلندمدت است. مدل “رشد گوردون” GGM (Gordon Growth Model) نمونهای از این روش است. بر اساس این مدل، صرف ریسک بازار از راه زیر به دست میآید:

(پیشبینی بازده حاصل از سود سهام تقسیمی سال آینده)

(پیشبینی بلندمدت نرخ رشد سود سهام) +

(بازده اوراق قرضه دولتی بلندمدت) –

به عنوان مثال، در سال 2001 پیشبینی نرخ رشد سود سهام شاخص S&P500، 7% و پیشبینی سود سهام تقسیمی سال 2002 برابر با 1.2% بوده است. در همان زمان بازده اوراق قرضه دولتی 20 ساله برابر با 5.8% بوده است. با استفاده از مدل گوردون، صرف ریسک بازار برابر خواهد بود با 0.024 = 0.058 + 0.07 + 0.012، یا به عبارتی 2.4%.

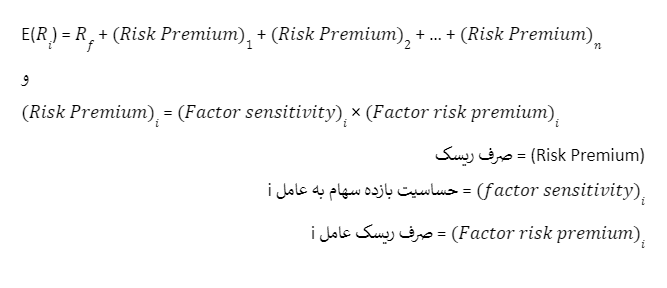

مدل تعادلی دیگر برای تعیین نرخ تنزیل، مدل APT (Arbitrage Pricing Theory) است. این مدل برای سهامی کاربرد دارد که عوامل ایجادکنندهی ریسک بیشتری دارند و برای هر کدام میتوان به صورت جداگانه صرف ریسک آن را محاسبه و در نرخ تنزیل اِعمال نمود. طبیعتاً استفاده از این مدل سختتر و پیچیدهتر و نیازمند دِیتاهای بیشتر، جزئیتر و دقیقتر است. فرمول کلی این روش به شکل زیر است:

ارزشگذاری بر اساس سود سهام تقسیمی (DDM) :

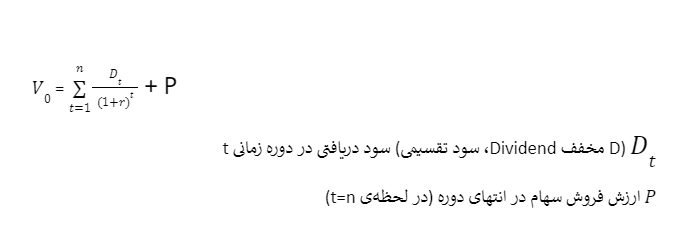

طیق توضیحاتی که بالاتر دربارهی این نوع نگاه دادیم، سرمایهگذاری که سهام خریداری شده در ابتدای دوره را تا انتهای دوره نگه میدارد، جریان نقدیای که وی دریافت میکند برابر با مجموع سود سهام تقسیمی (DPS) است. پس ارزش پولیای که دارایی وی در انتهای دوره دارد، برابر با مجموع سودهای تقسیمی دریافتی به علاوهی قیمت فروش سهام در انتهای دوره است:

در این فرمول که نشأت گرفته از همان فرمول اصلی محاسبهی DCF است، به جای CFt، که جریان نقدی مورد انتظار است، مقادیر سودهای تقسیمی دریافتی را جایگزین کردهایم.

پس با این نگاه و فرمول، ارزش سهام ما در امروز برابر است با مجموع سودهای دریافتی تنزیل شده به ارزش امروز به علاوهی قیمت فروش در آخرین لحظه که آن را Pn مینامیم. اما چون این قیمت فروش برای دورهی آخر سرمایهگذاری است، باید آن را بر حسب ارزش امروز معادلسازی نماییم. که طبق فرمول ارزش فعلی خالص (NPV)، آن را به ارزش امروز محاسبه کرده و سپس آن را در فرمول قرار میدهیم و فرمول نهایی حاصل میشود:

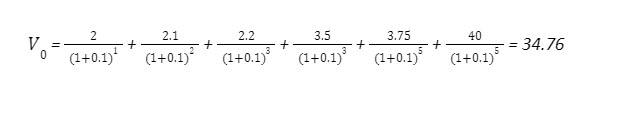

به عنوان مثال، انتظار داریم شرکت جیم در 5 سال آینده به ترتیب 2، 2.1، 2.2، 3.5 و 3.75 میلیون سود سهام پرداخت کند. همچنین انتظار داریم قیمت سهام در 5 سال بعد به 40 میلیون تومان برسد. اگر بازده مورد درخواست سهامداران (هزینه حقوق صاحبان سهام) 10% باشد، ارزش کنونی این سهام را به طریق زیر محاسبه میکنیم:

ارزش کنونی سهام شرکت جیم معادل 34.76 میلیون تومان است.

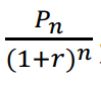

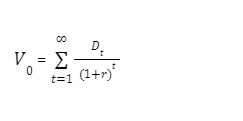

اگر در فرمول محاسبهی V0، تعداد دورهها را به سمت بینهایت فرض کنیم، یعنی n=بینهایت ، مخرج کسر مرتبط با قیمت فروش سهام به سمت بینهایت میل کرده و عبارتِ

را صفر میکند و در نتیجه فرمول مدل DDM به این شکل درمیآید:

این رابطه شکل کلی DDM است و هم برای سهامداری معتبر است که سهامش را تا ابد نگه دارد و هم برای سهامداری است که سهامش را هروقت خواست بفروشد، زیرا قیمت سهم در انتهای دورهی سرمایهگذاری و زمان فروش، باید به مقدار مورد انتظار سود سهام تقسیمی دورههای آتی خودش هم وابسته باشد و برحسب سودهای آتی است که نرخ خورده (زیرا این فلسفهی وجودی همین مدل DDM است).

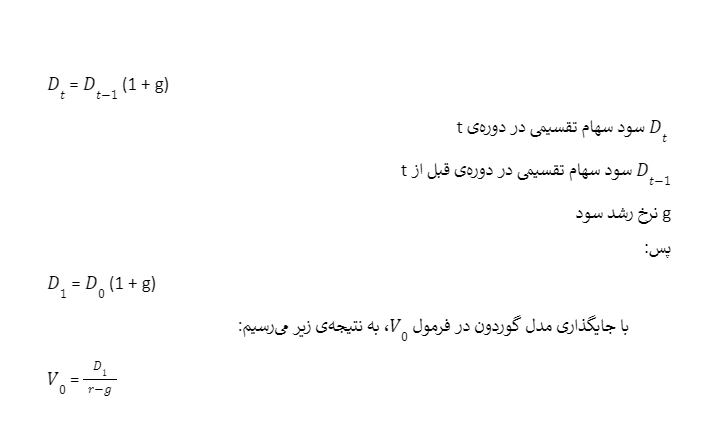

مدل گوردون (GGM) برای تعیین نرخ رشد سود:

پیشبینی سود برای تمام دورههای آینده مقدور نیست. نمیتوان سود تکتک دورههای مالی یک شرکت تا ابد را مشخص کرد. به همین دلیل باید از روشهایی کمک بگیریم که بتوانیم Dt های تمام ادوار تا انتها را داشته باشیم. یکی از این روشها استفاده از مدل گوردون است. این مدل در واقع ساده شدهی روش DDM است و فرض را بر این میگذارد که سودهای تقسیمی شرکت، دارای نرخ رشد ثابتی هستند و تغییر نمیکنند. به عبارتی:

این فرمول ساده شدهی DDM از طریق روش گوردون است و یکی از شناختهشدهترین روابط تحلیل مالی میباشد.

نکتهای که دربارهی استفادهی کلان از این فرمول مهم است، اینکه این فرمول زمانی کاربرد و معنا دارد، که نرخ رشد سود تقسیمی (g) کمتر از نرخ رشد GDP آن کشور باشد.

اکنون با بررسی یک مثال جامع، تمام محاسبات مربوط به DDM را مرور میکنیم و سپس به بخش بعد میرویم:

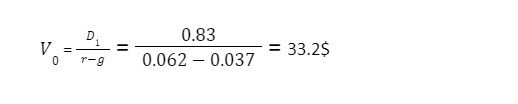

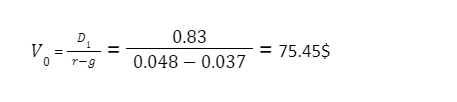

شرکت Connecticut در بازار نزدک (با نماد CTWS)، مقدار سود (EPS) سال 2001 و 2002 را به ترتیب 1.27$ و 1.33$ پیشبینی کرده، که بیانگر نرخ رشد 4.7% است. DPS سال جاری (2001) 0.81$ و DPS سال آینده 0.83$ تخمین زده شده است. نسبت پرداخت سود (DPS/EPS) در سالهای گذشته 78%، 77%، 75%، 77% و 73% بوده است. همچنین بازده درخواستی حقوق صاحبان سهام CTWS نزدیک به میانگین بازده حقوق صاحبان سهام شرکتهای موجود در نزدک بوده، 12.2%.

پیشبینی نرخ رشد GDP کشور 4% است. انتظار میرود سود سهام تقسیمی در بلندمدت با نرخ 3.7% رشد کند. هزینه سهام CTWS برابر با 6.2% و قیمت کنونی این سهم در بازار 30$ است.

این موارد را پاسخ میدهیم:

1. ارزش این سهم با استفاده از مدل GGM

2. ارزندگی یا عدم ارزندگی این سهم در حال حاضر

3. تعیین کارایی مدل گوردون برای ارزشگذاری این سهم

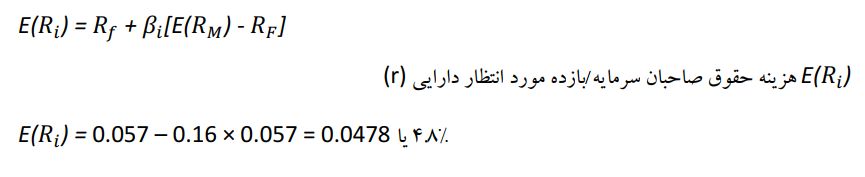

4. محاسبهی هزینهی حقوق صاحبان سهام، با روش CAPM (با فرض اینکه بتای این سهم 0.16- باشد، صرف ریسک بازار و بازده اوراق قرضه بلندمدت دولتی هردو 5.7% باشند)

5. ارزشگذاری این سهم توسط مدل گوردون، با استفاده از هزینه حقوق صاحبان سهام محاسبه شده در بخش 4. همچنین اگر میانگین P/e بازار 24 باشد، تعیین اعتبار این ارزشگذاری اخیر.

6. تأثیر عدم قطعیت ایجاد شده توسط بخش 5 بر پاسخ به ارزندگی سهام CTWS

1)

2)ارزش برآوردی 33.2 دلار و قیمت فعلی سهم 30 دلار است، پس این سهم ارزندگی دارد و اندکی زیر ارزش ذاتی معامله میشود.

3)همانطور که در متن مثال ذکر شده، بازده حقوق صاحبان سهام CTWS پایدار (12.2%) است. این شرکت هم به طور مداوم سودده مانده است. پایداری نسبی DPSEPS نشاندهندهی وجود رابطهی معنیدار میان سوددهی شرکت و میزان پرداخت آن به سهامداران است. همچنین نرخ رشد توزیع سود شرکت g (3.7%) کمتر از نرخ رشد GDP است.

پس استفاده از مدل گوردون برای این سهام مناسب است.

4)فرمول روش CAPM:

E(Ri) هزینه حقوق صاحبان سرمایه/بازده مورد انتظار دارایی (r)

E(Ri) = 0.057 – 0.16 × 0.057 = 0.0478 4.8%

5)بر مبنای r=4.8% که در بالا حساب کردیم و طبق روش گوردن:

پس طبق روش گوردون و با مفروضات جدید، ارزش سهام 75 دلار است.

سود سال جاری 1.27 دلار و با حساب p/e=24

v0=1.27*24=30.48$

محاسبه میشود. با توجه به نزدیکتر بودن این مدل محاسبه (بر حسب ضریب P/e) با قیمت سهام و همچنین با محاسبهی ارزش قبلی در بند 1 (33.2 دلار) و قیمت روز سهام (30 دلار)، میتوان نتیجه گرفت که محاسبهی ارزش توسط روش CAPM احتمالاً صحیح و دقیق نباشد و ارزشگذاری عدد 75.45 دلار برای سهم CTWS قابل اعتماد نیست..

6)به دلیل عدم اطمینان نسبت به r، نمیتوان قاطعانه نظر داد که سهام CTWS ارزان باشد. حتا اگر هم فرض کنیم که ارزان باشد، با توجه به 30.48 دلار، آنچنان جذابیت خاصی نخواهد داشت.

ارزشگذاری بر اساس جریان نقدی آزاد (FCF):

جریان نقدی آزاد به دو گروه تقسیم میشود:

1. جریان نقدی آزاد شرکت (FCFF)

2. جریان نقدی آزاد سهامدار (FCFE)

جریان نقدی آزاد شرکت (Free Cash Flow to Firm) برابر با جریان نقدی قابل پرداخت به تأمینکنندگان سرمایه شرکت (شامل سهامدارارن و وامدهندگان) پس از پرداخت تمام هزینههای عملیاتی و سرمایهگذاریهای لازم (شامل سرمایه در گردش و داراییهای ثابت) میباشد. به بیان دیگر؛ جریان نقدی آزاد شرکت برابر با جریان نقدی عملیاتی شرکت (در بخشهای بالاتر توضیح داده شد) منهای مخارج سرمایهگذاری است.

جریان نقدی آزاد سهامدار (Free Cash Flow to Equity) برابر با جریان نقدی قابل پرداخت به سهامداران شرکت، پس از پرداخت تمام هزینههای عملیاتی، هزینههای مالی (بهره وامهای دریافتی)، بازپرداخت اصل وامهای دریافتی و انجام سرمایهگذاریهای لازم (سرمایه در گردش و داراییهای ثابت) میباشد. به بیان دیگر؛ جریان نقدی آزاد سهامدار برابر است با جریان نقدی آزاد عملیاتی شرکت منهای مخارج سرمایهگذاری، منهای پرداخت به اعتباردهندگان (اصل و بهره) است.

بر خلاف روش سود تقسیمی (DDM)، در روش جریان نقدی آزاد باید به وسیلهی تحلیلگر و با استفاده از جزئیات صورتهای مالی محاسبات انجام بگیرند. در این روش باید بر جزئیات خواندن صورتهای مالی مسلط بود و درک کاملی از مفاهیم حسابداری مندرج در تراز نامه و صورت سود و زیان و … داشت. همچنین انواع روشها و نکات تأثیرگذار در محاسبات این روش بسیار پیچیدهتر و بیشتر از DDM هستند، لذا به صورت کامل نمیتوان در این مقاله به جریان نقدی آزاد پرداخت و صرفاً به بیان یک سری از کلیات و فرمولهای کلی آن میپردازیم.

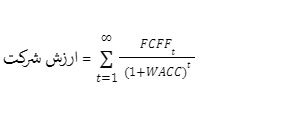

فرمول جریان نقدی آزاد شرکت (FCFF)

در این روش، ارزش شرکت برابر با ارزش فعلی جریانات نقدی مورد انتظار آتی FCFF است، که برای تنزیل آن به ارزش روز، از نرخ میانگین موزون هزینه سرمایه (Weighted Average Cost of Capital: WACC) استفاده میکنیم (یعنی نرخ r در فرمول اصلی را معادل میانگین موزون هزینه سرمایه میگذاریم):

اما در دل این ارزش شرکت، بدهیها هم همچنان موجود است و باید ارزش آنها را محاسبه و از ارزش شرکت کسر کرد:

ارزش بازاری بدهیهای شرکت – ارزش شرکت = ارزش کل سهام شرکت

برای ارزشگذاری هر سهم شرکت، باید ارزش کل سهام شرکت را بر تعداد سهام شرکت تقسیم نمود.

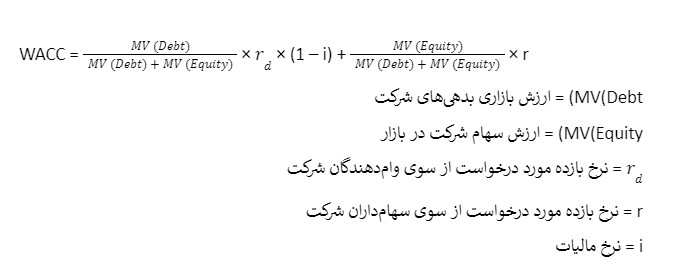

برای تعیین WACC هم از فرمول زیر بهره میگیریم:

برای محاسبهی صورت کسر (FCFFt) هم از روش زیر استفاده کرده و این اعداد را از صورتهای مالی استخراج مینماییم:

جریان نقدی آزاد شرکت (FCFF) = سود خالص + هزینه استهلاک + هزینههای مالی (نرخ مالیات -۱) – سرمایهگذاری در داراییهای ثابت – سرمایهگذاری در سرمایه در گردش

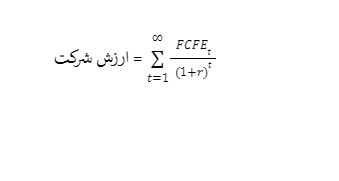

فرمول جریان نقدی آزاد سهامدار (FCFE)

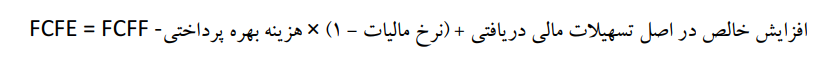

جریان نقد آزاد سهامداران (FCFE) = سود خالص بعد از کسر بهره و مالیات + هزینه استهلاک – سرمایهگذاری در داراییهای ثابت – سرمایهگذاری در سرمایه در گردش غیر نقدی + افزایش خالص در اصل تسهیلات مالی دریافتی

از این مبلغ، میزان ارزش بدهیهای شرکت را کسر میکنیم و ارزش کل سهام شرکت به دست میآید. این رقم را بر تعداد سهام تقسیم نموده و حاصل آن میشود ارزش هر سهم آن شرکت:

ارزش بازاری بدهیهای شرکت – ارزش شرکت = ارزش کل سهام شرکت

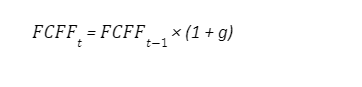

مدل گوردون (GGM) برای تعیین نرخ رشد جریان نقدی آزاد

مانند همان که در تعیین نرخ رشد سود تقسیمی داشتیم، برای جریان نقدی آزاد هم باید بتوانیم نرخ رشد تعیین کنیم، زیرا در عمل نمیتوان تکتک جریان نقدی آزادها را برای همهی دورهها محاسبه کرد و در فرمول قرار داد.

کارکرد مدل گوردون در تعیین نرخ رشد جریان نقدی آزاد هم، مانند رشد سود سهام تقسیمی است:

g نرخ رشد جریان نقدی آزاد است.

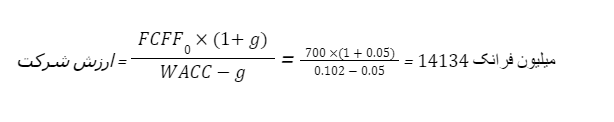

با جایگذاری عبارت بالا در فرمول ارزش شرکت، به فرمول زیر میرسیم:

با ذکر یک مثال از حالات سادهی مدل FCFF، نحوهی کارکرد این فرمولها را بررسی میکنیم:

جریان نقدی آزاد شرکت کاگیاتی 700 میلیون فرانک و FCFE آن برابر با 620 میلیون فرانک است. نرخ بازده مورد درخواست وامدهنگان به شرکت 5.7% و نرخ بازده مورد درواست سهامداران 11.8% است. انتظار میرود ساختار سرمایه هدف شرکت شامل 20% بدهی و 80% سهام باشد. نرخ مالیات 33.33 درصد است و انتظار میرود FCFF با نرخ ثابت 5% رشد کند. ارزش بدهیهای شرکت کاگیاتی در بازار 2.2 میلیارد فرانک و تعداد سهام شرکت 200 میلیون عدد است. ارزش هر سهم شرکت را به روش زیر محاسبه میکنیم:

ابتدا نرخ میانگین موزون هزینه سرمایه را محاسبه میکنیم:

WACC = 0.2 × 5.7% × (1 – 0.3333) + 0.8 × 11.8% = 10.2%

از فرمول گوردون استفاده میکنیم:

میلیارد فرانک 11.934 = میلیارد فرانک 2.2 – میلیارد فرانک 14.134 = ارزش کل سهام شرکت

فرانک 59.67 = میلیون 200 ÷ میلیارد فرانک 11.934 = ارزش هر سهم کاگیاتی

ارتباط FCFF و FCFE

از آنجا که FCFE جریان نقدی قابل پرداخت به سهامداران است، برای محاسبهی FCFE لازم است که بهرهی پرداختی به وامدهندگان را از FCFF کسر کرده، افزایش خالص (افزایش در قسمت بهرههای دریافتی – کاهش در بهرههای پرداختنی) در اصل تسهیلات مالی دریافتی را به آن اضافه میکنیم:

نکات، روشها و راه حلهای دیگری هم در رابطه با ارزشگذاری بر مبنای جریان آزاد وجود دارد، منجمله محاسبه بر مبنای EBIT و مدلهای چندمرحلهای، راههای پیشبینی جریان نقدی آزاد و محاسبه نرخ r بر مبنای BYPRP و …، که در این مقاله نمیگنجید و دوستان علاقهمند میتوانند مبسوطتر به مطالعهی آن بپردازند.

ارزشگذاری بر اساس سود باقیمانده (RI)

صورتهای مالی، سود قابل تخصیص به مالکان را نشان میدهد. در نتیجه بهرهی پرداختی به وامدهندگان به عنوان هزینه در صورت مالی ذکر میشود. اما از آنجا که آیتمی برای هزینه فرصت حقوق صاحبان سهام (امکان سود کردن ایشان در صورت سرمایهگذاری در موقعیت اقتصادی دیگری جز این شرکت) در صورتهای مالی در نظر گرفته نمیشود، سهامداران میتوانند تصمیم بگیرند که آیا سود تقسیمیای که شرکت به آنها میدهد، برای جبران هزینه فرصت و سود سرمایهگذاری برای ایشان کافی است یا خیر.

در بخشهای بالاتر مفهوم سود باقیمانده را توضیح دادیم و اینکه طبق تعریف از این روش محاسبه میشود:

ارزش تنزیل شدهی سود باقیماندهی مورد انتظار + ارزش دفتری سهام شرکت = ارزش بر مبنای سود باقیمانده

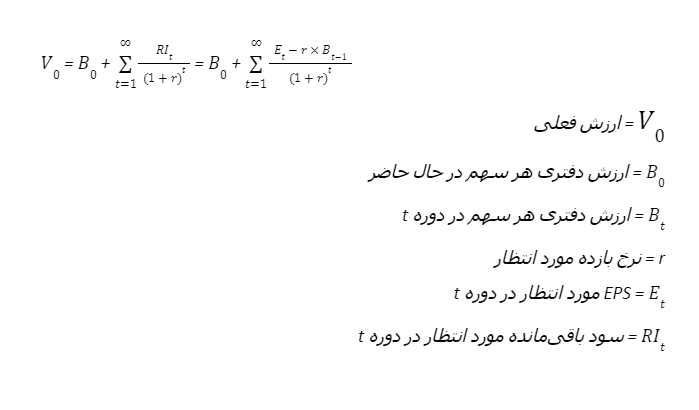

فرمول این روش به صورت زیر درمیآید:

با یک مثال کارکرد این روش ارزشگذاری را بررسی میکنیم:

مقدار EPS مورد انتظار شرکت الف برای 3 سال آینده به ترتیب 2، 2.5 و 4 دلار است. پیشبینی میشود سودهای تقسیمی 3 دورهی آتی به ترتیب 1، 8.25 و 12.25 دلار باشد. همچنین شرکت پس از 3 سال منحل خواهد شد و وجوه حاصل از فزوش اموال شرکت، به صورت سود سهام به سهامداران پرداخت میگردد. ارزش دفتری حال حاضر این سهم 6 دلار و نرخ بازده مورد انتظار 10% است. ارزش سهم را از طریق ارزشگذاری سود باقیمانده حساب میکنیم.

B0 = 6

RI1 = E1-r×B0 = 2 – 0.1×6 = 1.4 $

در انتهای سال اول 2 دلار سود ساخته، که 1 دلار آن را تقسیم کرده، پس 1 دلار باقیمانده (1 – 2) به سود انباشته منتقل میشود. سود انباشتهی انتهای سال اول، به ارزش دفتری سال دوم اضافه میشود،

پس 7 = 1 + 6 = B1

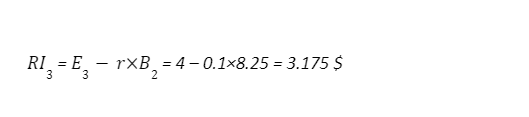

RI2 = E2-r×B1 = 2.5 – 0.1×7 = 1.8 $

ارزش دفتری شروع سال دوم، 7 دلار است. 2.5 دلار سود میسازد و 8.25 دلار تقسیم میکند. پس ارزش دفتری انتهای سال دوم (و ابتدای سال سوم) 1.25= 8.25 – 2.5+7 = سود انباشته سال دوم. پس ارزش دفتری ابتدای سال سوم 8.25 =1.25 + 7 = B2

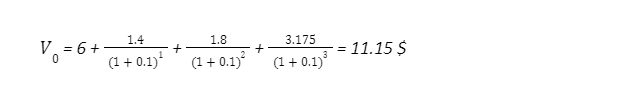

با جایگذاری در فرمول اصلی، ارزش سهم را محاسبه میکنیم:

با روش ارزشگذاری بر اساس سود باقیمانده، ارزش روز این سهم 11.15 دلار میباشد.

سخن آخر

تحلیل بنیادی بدون شک سخت است و انرژی، توان، صبر و تلاش بسیار زیادی را میطلبد. یکی از مهمترین و سختترین قسمتهای تحلیل بنیادی، همین ارزشگذاری سهام است، که در این مقاله از فردانامه سعی کردیم فقط بر چندتا از روشهای معروف آن نوری تابانده باشیم و اندکی توضیحات مقدماتی در باب آشنایی با آن داده باشیم. همین معدود روشهایی که به اختصار در این نوشته به آن پرداختیم، اگر وارد آن شوید و دست به مطالعه گردید، تا روزها و ماهها وقتتان را اِشغال خواهد کرد و آموزش خواهید دید. دوستانی که علاقهمند به این حوزه باشند، میتوانند مطالعات مبسوطتر و کارآمدتری پیرامون ارزشگذاری سهام انجام بدهند و با روشها و سبکهای دیگر هم آشنا گردند و با مطالعهی دقیق و تمرین زیاد در این حوزه، به این گنجِ سختِ ارزشمند دست یابند.اگر به مباحث آموزشی علاقمند هستید توصیه میکنیم دوره های آموزشی فردانامه را مطالعه فرمایید.

منبع : اینوستوپدیا

شما میتوانید در کلاس تحلیل بنیادی با تمرکز بر مدلسازی مالی شرکت کنید و این مقاله را بهتر درک کنید.