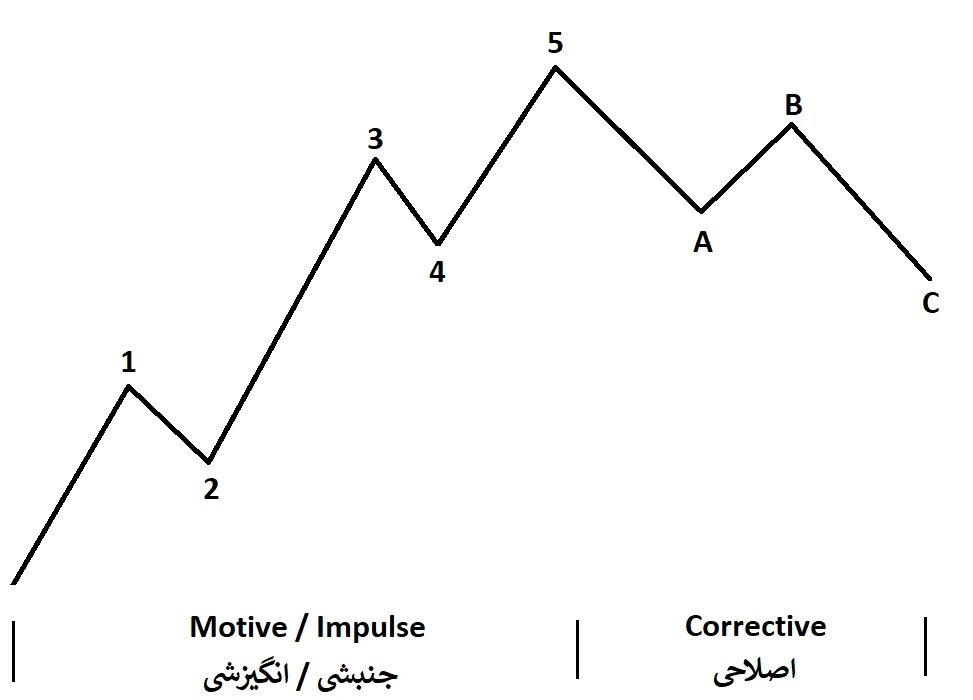

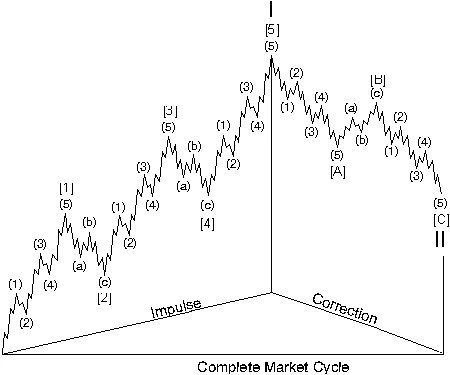

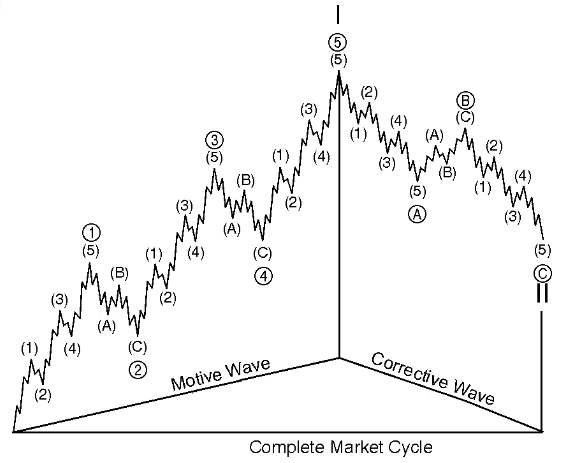

همانطور که در مقاله “کلیات امواج الیوت” توضیح دادیم، حرکت الیوتی شامل 2 بخش عمدهی جنبشی (Motive) و اصلاحی (Corrective) است. موجهای جنبشی باعث حرکت اصلی بازار میشود و سپس موجهای اصلاحی، مقداری از حرکت طی شده در موج جنبشی را اصلاح میکند:

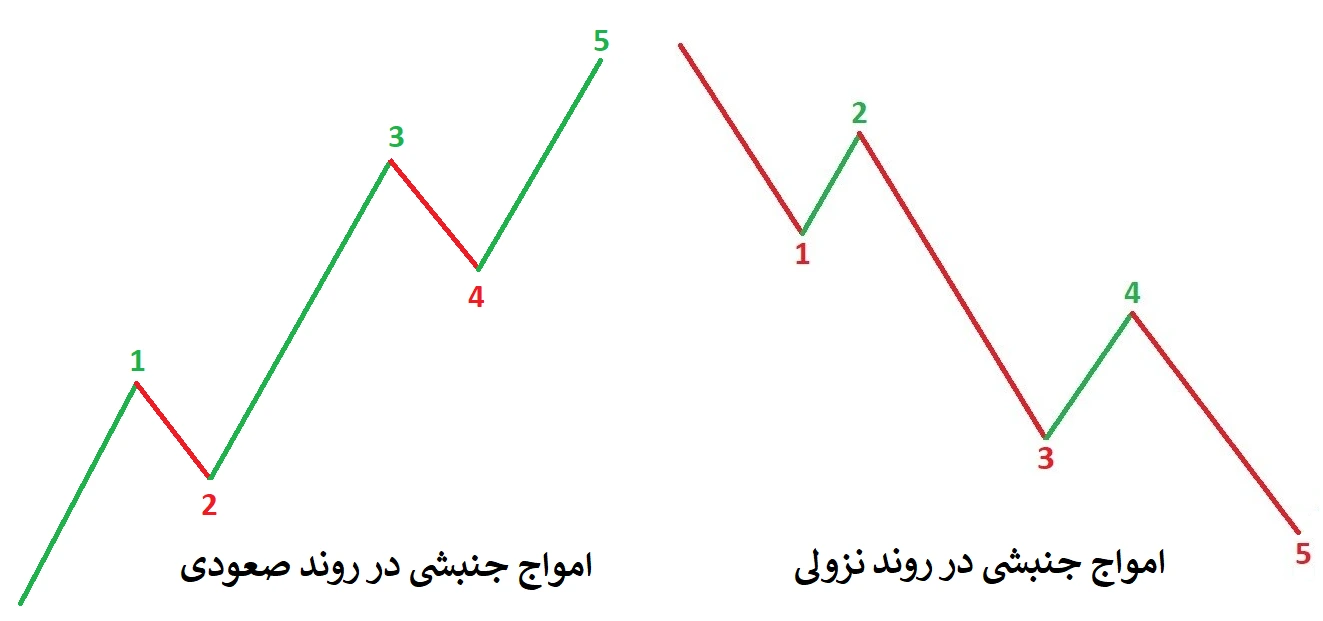

امواج جنبشی هم دارای یک ساختار 5 موجی هستند:

5 موج داخلی حرکت جنبشی دارای حالات متفاوتی هستند: موج 1، 3 و 5 موج حرکتی و در راستای روند هستند و موجهای 2 و 4 از جنس اصلاح و خلاف جهت روند هستند. همانطور که در شکل بالا نشان داده شده، در روند صعودی، موج 1، 3 و 5 باعث افزایش قیمت میشوند و موج 2 و 4 قیمت را کاهش میدهند. در روند نزولی نیز دقیقاً عکس همین قضیه برقرار است.

در این مقاله از “سلسله مقالات الیوت فردانامه” به بررسی انواع و حالات گوناگون موجهای جنبشی میپردازیم.

موجهای اکستنشن

اکثر حرکتهای موجی دارای بخشی هستند که الیوت آنها را اکستنشن (Extension) نامید. همانطور که عبارت Extension را در مباحث فیبوناچی به گسترش یا گسترده معنی کردیم، در الیوت هم همین ترجمه را به کار میبریم. در سایتها و کتابهای دیگر این عبارت را با نام انبساطی و توسعه یافته هم نام میبرند.

شایان ذکر است که در اولین ترجمهی الیوت به فارسی توسط آقای کامیار فراهانی فرد، از ترجمهی امتداد یا ممتد استفاده شده است. در هر صورت تمام این عبارات درست است و اشاره به این مفهوم دارد:

اکستنشن به کشیدگی بیش از حد یکی از 3 موج فرعی 1، 3 یا 5 میگویند. معمولاً موجهای حرکتی دارای فقط 1 اکستنشن در یک از موجهای جنبشی 1، 3 و 5 خود هستند.

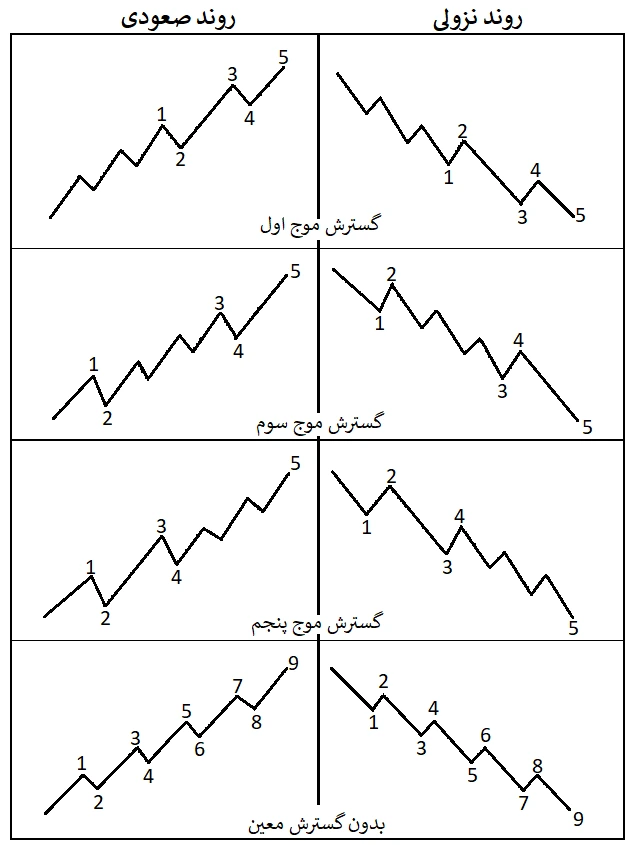

موج گسترده هم مانند سایر موجها، از 5 موج تشکیل میشود. در شکل زیر حالات مختلف گسترش یافتگی را نشان دادهایم:

در ردیف اول، اکستنشن در موج 1 رخ داده است. به این ترتیب در داخل موج 1، 5 موج فرعی شکل گرفته است، که آن را هم میتوان مانند سایر امواج اینگونه شمارهگذاری کرد:

در بخش بعدی گسترش در موج 3 رخ داده. در اینجا هم در بخش گسترش یافته، 5 موج فرعی تشکیل میگردد و این 5 موج فرعی، خود در دل موج 3 هستند. در حالت بعدی هم گسترش در موج 5 رخ داده و موجهای فرعی 5گانه را در دل خود ایجاد کرده است.

زمانی که موج گسترش یافته داریم، تعداد موجها از 5 تا موج اصلی، به 9 تا موج کلی افزایش پیدا میکند. که این 9 موج کلی، شامل 5 موج اصلی است که داخلی یکی از آنها یک 5گانه داریم، بنابراین:

9 = 1 – 5 + 5 = تعداد موجها در اکستنشن

در بخش آخر جدول، حالتی را شاهد هستیم که زیرموجها یا موجهای فرعی آن، هماندازه و همشکل بوده است. در این حالت نمیتوان موج اکستنشن را به هیچ کدام از موجهای 1، 3 یا 5 نسبت داد. در این حالت میتوان فرض کرد با یک موج 9 تایی مواجه هستیم.

حالت 9 موجی آخر هم در عمل تفاوت خاصی با دیگر حالتها ندارد. صرفاً جهت صحت شمارش اینگونه اقدام میکنیم. وگرنه میتوان موج اکستنشن اضافی در این حالت را به دلخواه به یکی از موجهای 1، 3 و 5 نسبت داد و تحلیل را ادامه داد.

نکتهی مهم دربارهی موج گسترش یافته، وقوع آن در فقط یک موج از موجهای 5گانه است. این موضوع کمک زیادی در شناسایی موجها و ویژگیهای آنها به ما میکند.

به عنوان مثال اگر موج اول و سوم دارای اندازهی یکسانی بودند، به احتمال خیلی زیاد موج پنجم موج طولانیتری نسبت به سایر امواج خواهد بود و احتمالاً موج اکستنشن در همین موج پنجم رخ خواهد داد. یا اگر موج ممتد در موج سوم رخ بدهد، موج پنج کوتاه و حدوداً اندازهی موج اول خواهد بود.

در بازار سهام معمولاً اکستنشن در موج سوم رخ میدهد.

درجه موج (Wave Degree)

تمام امواج از نظر اندازه نسبی یا درجه، قابل تقسیمبندی هستند. درجه یک موج متناسب با اندازه، موقعیت موج، موجهای مجاور و امواج اصلی روند تعیین میشوند. 9 درجه موجی که الیوت تعیین کرد این موارد بودند:

1. Grand Super Cycle: سوپرسیکل بزرگ

2. Super Cycle: سوپرسیکل

3. Cycle: سیکل

4. Primary: اصلی

5. Intermediate: متوسط

6. Minor: مینور / کوچک

7. Minute: خُرد / ریز

8. Minuette: ذره / بسیار ریز

9. Sub Minuette: ریز ذره

این موجها هریک دارای نماد مخصوص به خود هستند. این نمادها تقریباً میان همهی تحلیلگران دنیا مورد قبول است و به نوعی استاندار امواج الیوت در نمودار است:

در عمل میتوان گفت ما فقط با 3 سطر میانی کار داریم؛ موجهای اصلی، میانی و کوچک. به هیچ عنوان الزامی به حفظ کردن نمادها و سمبلها و نامهای این موجها نیست. ممکن است هر تحلیلگری با نشانههای دیگری موجها را شمارهگذاری کند. نهایتاً فقط تسلط بر الیوت مهم است و نه حفظ بودن نمادهایش.

به عنوان مثال شکلهای زیر، مربوط به یکی از معروفترین نمادهای الیوت با عنوان “الیوت در بازار کامل” است:

در هر دو نمودار، برای نشان دادن سیکلهای بازار ازI وII استفاده شده است. یعنی در سیکل 2 موج تشکیل شده است؛ موج اول صعودی و موج دوم اصلاحی.

اما برای نشان دادن موج اصلی (Primary)، در نمودار اول از [1] ، [2]، [3]، [4] و [5] و در نمودار دوم از ①، ②، ③، ④و ⑤ استفاده شده است. طبیعتاً هیچ تفاوتی ندارد و هردو عددگذاری صحیح و قابل فهم است.

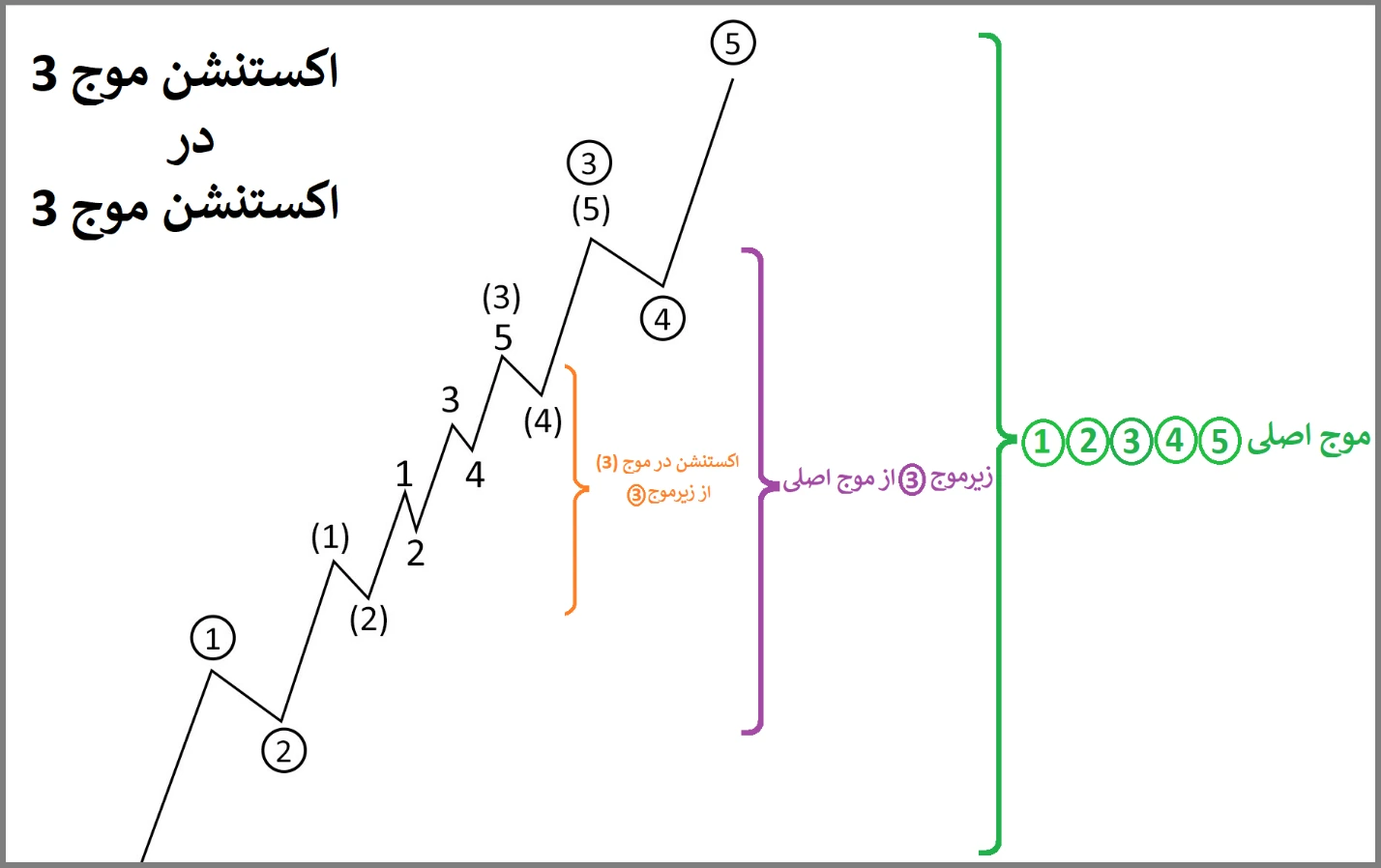

گسترش در موج گسترشیافته

اکستنشنها ممکن است در زیرموجهای یک موج اکستنشن هم رخ بدهد. معمولاً در بازارهای سهام، در زیرموج سوم از سومین موج اصلی، یک اکستنشن 5 موجی رخ میدهد. این پدیده را “اکستنشن در اکستنشن” مینامند.

این پدیده در شکل زیر با جزئیات دقیق و واضح نشان داده شده است:

در این نمودار موج اصلی با رنگ سبز، سومین زیرموج از موج اصلی با رنگ بنفش و اکستنشن نهایی با رنگ نارنجی نشان داده شده است.

احتمال اینکه این نوع “گسترش در گسترش” در موجهای 1 و 5 رخ دهد، بسیار کم است. معمولاً تنها موردی که در زیرموج 5 از موج 5 اکستنشن رخ میدهد، در بازارهای صعودی بازار کالا است.

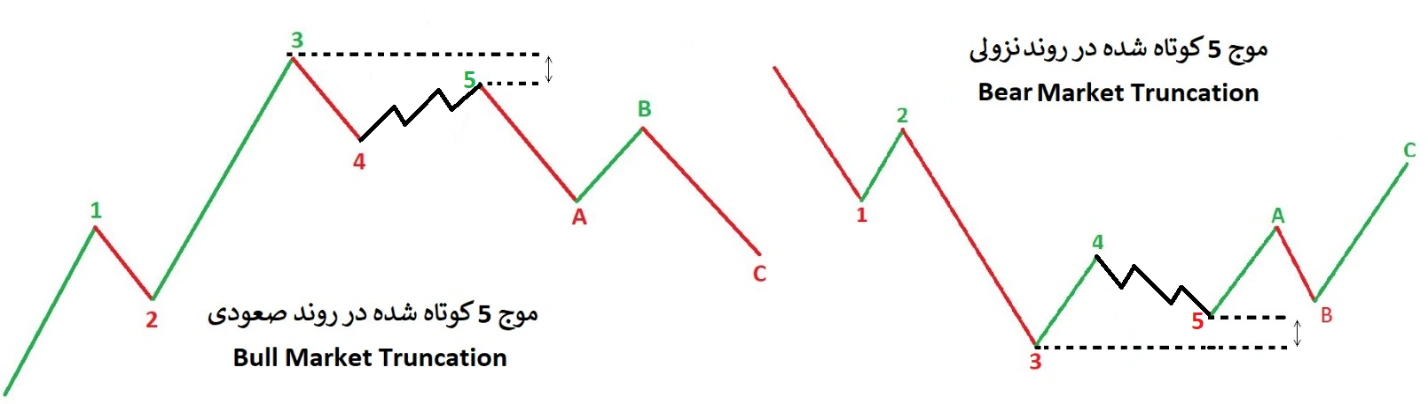

موج کوتاه شده (Truncation Wave)

الیوت برای حالتی که موج پنجم و نهایی نمیتواند به حدی بیشتر از قلهی موج سوم دست پیدا کند، عنوان “Truncation” به معنی “شکست خوردگی” یا “کوتاه شدگی” را انتخاب کرد.

ساختار شماتیک موج کوتاه شده یا شکسته شده به این شکل است:

همانطور که در شکل بالا نشان داده شده، کوتاه شدگی موج 5 هم در روندهای صعودی رخ میدهد و هم نزولی. اگر موج 5 در روند نزولی کوتاه شود، نمیتواند روند را به سطحی پایینتر از درهی 3 برساند. همچنین اگر کوتاه شدگی در روندهای صعودی رخ بدهد، موج 5 ام سقف قبلی را نمیتواند رو به بالا بشکند.

پدیدهی کوتاه شدگی یا Truncation را با نام Orthodox (ارتدکس) نیز مینامند. در تصویر بالا سمت چپ که برای روند صعودی است، سقف موج 3 بالاتر از موج 5 است و شکستگی رخ داده. به همین علت به سقف موج 5، اصطلاحاً موج “ارتدکس بالا” (Orthodox Top) گفته میشود. در همین ساختار، به سقف موج 3، “بالای واقعی” (Actual Top) گفته میشود.

همچنین در روند نزولی که دچار کوتاه شدگی است، به کف موج 5 که کف بالاتری را نسبت به موج 3 ایجاد کرده، “ارتدکس پایین” (Orthodox Bottom) میگوییم. به کف موج 3 نیز “کف واقعی” (Actual Bottom) گفته میشود.

ایجاد شدن موج کوتاه شدهی 5، حتماً دارای 2 شرط مهم زیر است:

1. پس از اتمام یک موج 3 بسیار قوی و ممتد ایجاد میشود

2. موج 5 کوتاه شده حتماً دارای 5 موج داخلی است

علت این امر این است که بازار انرژی بسیار زیادی در موج 3 خرج کرده و موج بلند و شارپی ساخته است. در این زمان بازار در موج پنجم، انرژی و توان کافی برای ساختن موجی قدرتمند و شکستن سقف یا کف قبلی را ندارد. به همین دلیل موج کوتاه شده و نمیتواند تارگت قبلی را بزند.

اکنون که موج 5 اصلی ضعیف شده و قدرت ندارد در اولین موج به تارگت قبلی برسد، پس شروع به اصلاح برای کسب انرژی و حرکت مجدد به سمت تارگت میکند. پس درون موج 5، موجهای فرعی 5گانه شکل میگیرد، با هدف فتح قله یا کف قبلی. اما موفق نمیشود و موج 5 در نهایت کوتاهتر از 3 میماند و این روند به اتمام میرسد.

در تصویر بالا زیرموجهای موج کوتاه شدهی 5 را با رنگ سیاه نشان دادهایم.

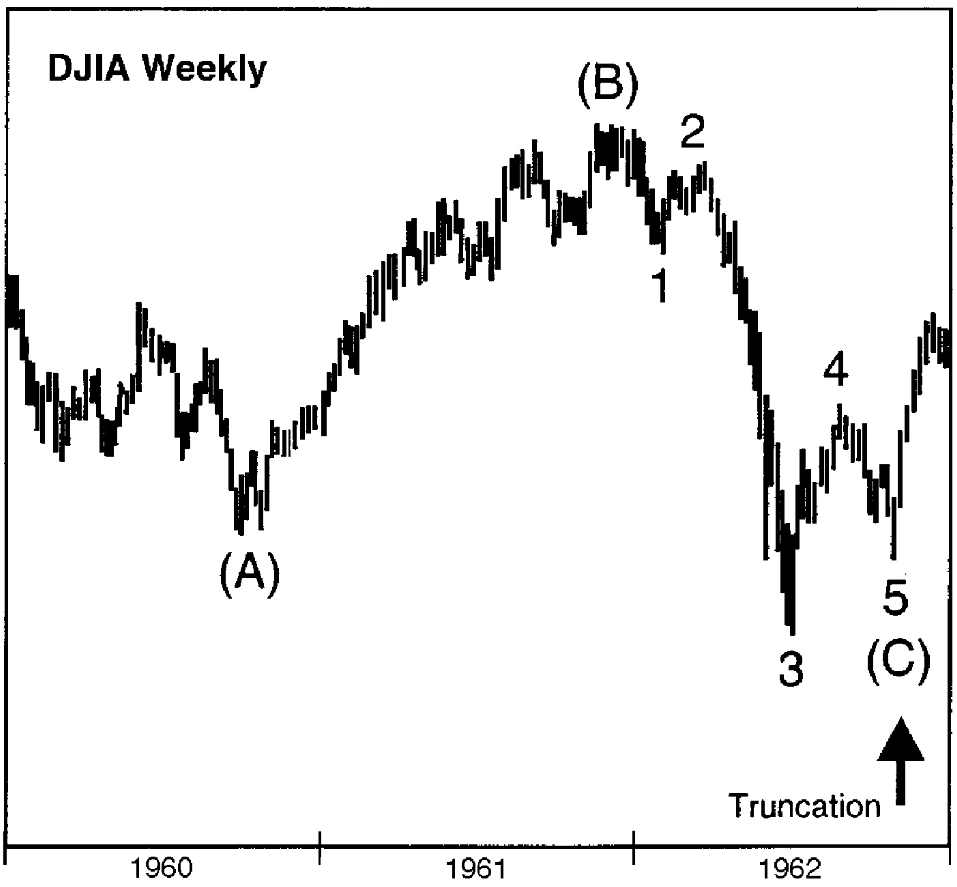

نمودار زیر مربوط به یکی از مهمترین و معروفترین موج 5 کوتاه شدهی تاریخ است، حرکت 3 سالهی شاخص داوجونز در دهه 60:

موج 5 نزولی نمودار داوجونز نتوانسته درهی موج 3 را رو به پایین بشکند.

نمودار زیر مربوط به جفت ارز دلار-ین است:

موج 3 بسیار پرقدرت و سنگینی تشکیل شده. پس از آن نمودار انرژی و توان کافی برای موج 5 را ندارد و نمیتواند سقف 3 را فتح کند. نقطهی 5 پایینتر از 3 تشکیل میشود و پس از آن هم نمودار میریزد و روند صعودی پیشین رسماً به اتمام میرسد.

مثلث مورب (Diagonal)

مثلث قطری، مورب یا دیاگونال، در عین حال که یک موج جنبشی (Motive) است، اما الگوی حرکتی (Impulse) به حساب نمیآید، زیرا درون خود خواص اصلاحی (Corrective) دارند. این الگو شبیه به یک مثلث است که توسط دو خط همگرا تشکیل شده و در حال منقبض کردن نمودار قیمت است.

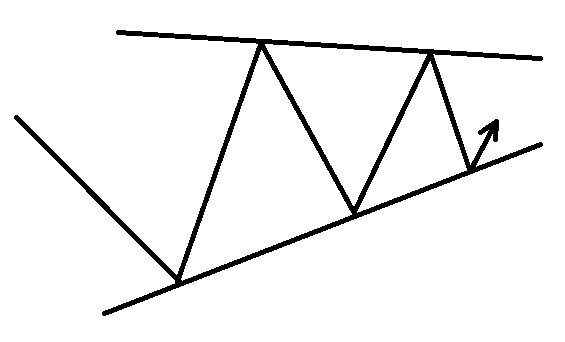

ساختار شماتیک مثلث مورب به این صورت است:

در مثلثهای مورب، هیچ یک از موجهای فرعی یا اصلاحی به طور کامل موج حرکتی قبلی خود را اصلاح نمیکند (درصد ریتریسمنت به 100 نخواهد رسید). مانند موجهای اصلی، در مثلثهای دیاگونال نیز موج سوم کوتاهترین موج نخواهد بود.

ساختار مثلث مورب دارای 5 موج در جهت روند اصلی است و برعکس موجهای نرمال، موج چهارم مثلث مورب معمولاً با موج اول همپوشانی و اُورلپ خواهد داشت و وارد حریم موج 1 میشود. در موارد نادری هم ممکن است در ساختار مثلث مورب کوتاهشدگی رخ بدهد و موج پنجم نتواند سقف موج سوم را رد کند.

مثلث دیاگونال هم میتواند دارای زیرموجهای 3 تایی باشد و هم 5 تایی، اما در بیشتر موارد به صورت 3 تایی ایجاد میشود.

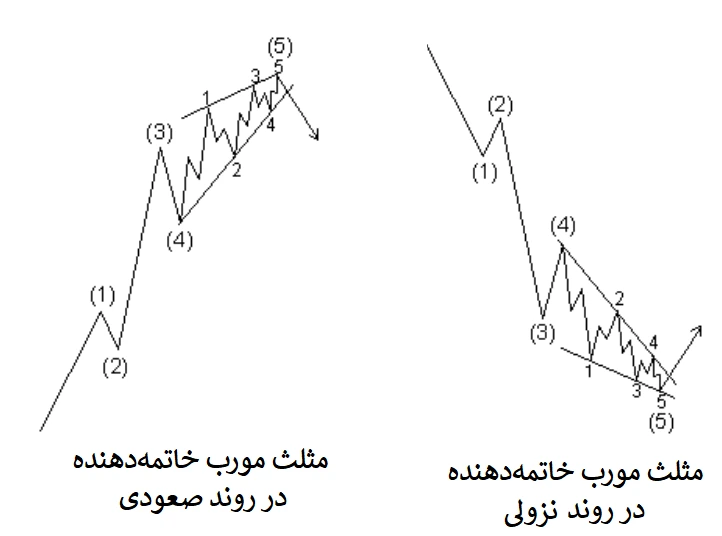

مثلث مورب در 2 حالت ممکن است رخ بدهد: خاتمهدهنده و پیشتاز

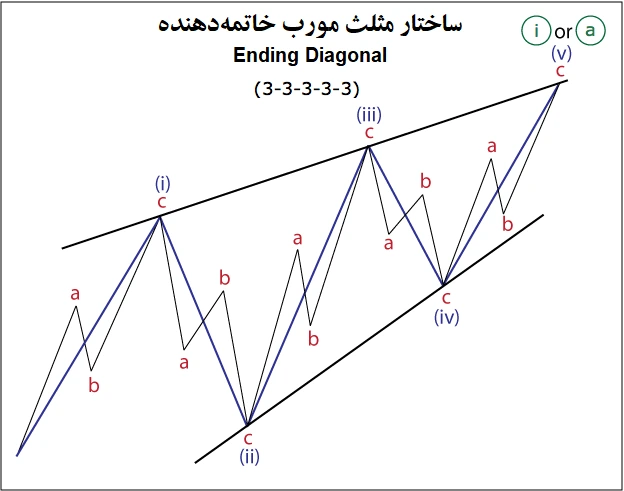

مثلث مورب خاتمهدهنده (Ending Diagonal)

این نوع مثلث معمولاً در موج پنجم و پس از یک موج 3 بسیار قدرتمند تشکیل میگردد. همچنین در موارد نادری این الگو میتواند در موج C از موجهای اصلاحی ABC پدیدار شود. ساختار موجهای درونی مثلث خاتمهدهنده هم یک ساختار 3-3-3-3-3 است. یعنی هر زیرموج درون مثلث، دارای 3 موج درونی است:

الیوت موج 3 پیش از مثلث مورب را “Too Far Too Fast” توصیف میکند، یعنی بسیار سریع.

شایان ذکر است که برخی منابع فارسی این عبارت را به “بسیار دور، بسیار سریع” ترجمه کردهاند، که صحیح نیست. Too Far در اینجا اشاره به دور بودن نمیکند، بلکه نوعی تأکید بر همان سریع بودن در بخش Too Fast است. پس ترجمهی صحیح این عبارت همان بسیار سریع است.

در تمام موارد این مثلث فقط در پایان روندها ایجاد میشود. علت تشکیل مثلث مورب تمامکننده، ناشی از خستگی روند و کم شدن انرژی آن است. به این گونه که موج 3 آنقدر قدرتمند و سریع بوده و حرکت زیادی داشته است، که دیگر انرژی کافی برای روند نمانده و به نوعی در داخل مثلث مورب دچار فرسایش و نتیجتاً اتمام روند میشود.

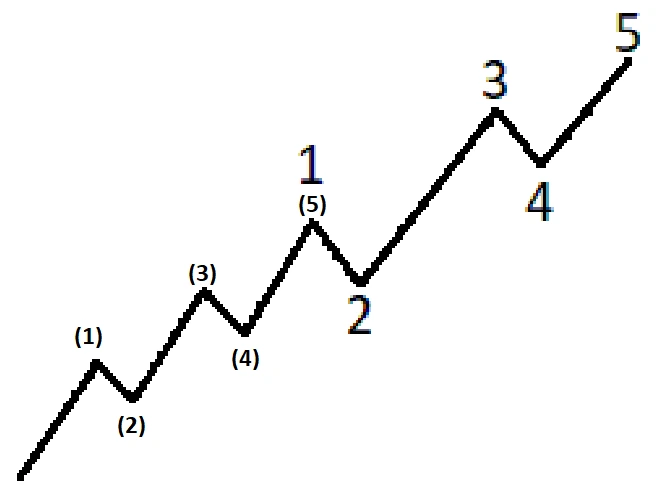

نمودار زیر مربوط به شاخص S&P است:

موجهای اصلی (Primary) روند صعودی با (1)، (2)، (3) و (4) نشان داده شده است. همانطور که میبینیم موج 3 بسیار شارپ و پرقدرت بوده است. پس از اتمام موج 4، روند وارد یک مثلث مورب تمامکننده میشود، که زیرموجها با 1، 2، 3، 4 و 5 نشان داده شده. در نقطهی پنجم مثلث هم، به انتهای موج اصلی (5) رسیده و روند تمام شده و نمودار ریخته است.

نمودار زیر ایجاد شدن موج مورب خاتمهدهنده در انتهای روند در شاخص نزدک را نشان میدهد:

تجربه نشان داده که معمولاً زیرموج آخر در مثلث مورب، مقداری از خط روند بیرون میزند. این اتفاق را Throw Over یا ترک کردن / بیرون زدن مینامند. در 2 نمودار واقعی بالا هم که نگاه کنید، همین موضوع اتفاق افتاده، موج پنجم اندکی از خط روند بیرون زده و سپس روند معکوس شده است.

هرچهقدر به نوک مثلث نزدیک میشویم، حجم معاملات کم میشود. اما در لحظهی Throw Over، حجم معاملات هم ناگهان افزایش پیدا میکند.

این موضوع در ساختار شماتیک مثلث مورب خاتمهدهنده نشان داده نمیشود، زیرا همیشگی نیست و برحسب تجربهی معاملهگران کشف شده و همیشگی و الزامی نیست. اما در هر صورت نکتهی مهمی است و مخصوصاً برای تریدرها میتواند بسیار مفید واقع شود.

معمولاً پس از اتمام مثلث مورب خاتمهدهنده، روند معکوس شدیدی در نمودار ایجاد خواهد شد. به این معنی که اگر در روند صعودی بوده باشیم و مثلث در موج 5 آن تشکیل شده باشد، پس از اتمام مثلث نمودار ریزش قیمتی زیادی را تجربه میکند. اگر هم در روندی نزولی بوده باشیم، قیمت پس از اتمام مثلث صعود خواهد کرد و معمولاً تا ابتدای سطح تشکیل مثلث پیش میرود.

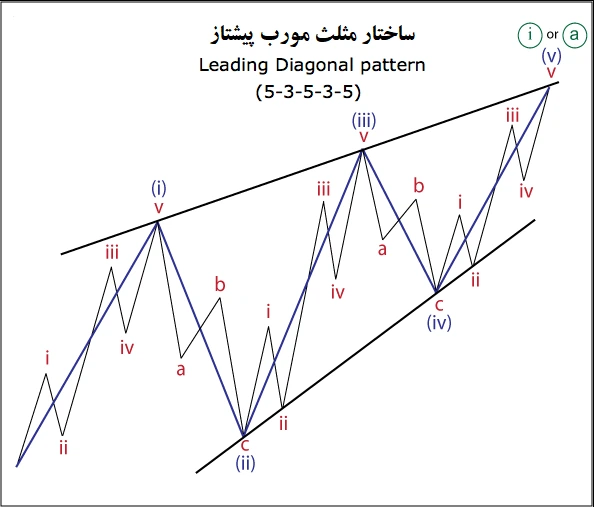

مثلث مورب پیشتاز (Leading Diagonal)

مثلث مورب پیشرو یا پیشتاز ممکن است در موج 1 حرکت جنبشی و یا در موج A از اصلاح ABC ایجاد شود. ظاهر این مثلث هم مانند مثلث خاتمهدهنده است و همپوشانی موج 4 و 1 هم در آن اتفاق میوفتد.

تفاوت مهم دیگر مثلث پیشتاز و خاتمهدهنده، در نوع زیرموجهایشان است. زیرموجهای مثلث مورب پیشتاز از الگوی 5-3-5-3-5 تبعیت میکند، برعکس خاتمهدهنده که 3-3-3-3-3 بود. یعنی زیرموجها درون مثلث پیشتاز، ابتدا یک موج دارای 5 زیرموجی است و موج بعدی 3 زیرموج و به همین ترتیب تا موج آخر که 5 زیرموج دارد.

پس میتوان گفت مثلث پیشتاز شباهت بیشتری به اصول و ظاهر رفتار موجی دارد. تصویر زیر نشاندهندهی ساختار شماتیک این مثلث است:

اکنون با مرور نمودار زیر که مربوط به جفت ارز یورو-دلار است، بحث مثلثهای مورب را به اتمام میرسانیم:

در این نمودار موجهای اصلی (Primary) با رنگ بنفش و اعداد 1 و 2 نشان داده شده. در موج اصلی شماره 1، مثلث دیاگونال پیشتاز ایجاد شده و اضلاع مثلث را رسم کردیم. همانطور که بالاتر گفتیم درون مثلث پیشتاز، 5 زیرموج خواهیم داشت که همهی آنها موج اصلی 1 را تشکیل دادهاند. نقطهی شروع موجشماری هم با رنگ سبز نشان داده شده.

زیرموجهای موج 1 اصلی، موجهای متوسط (Intermediate) هستند که با اعداد 1 تا 5 و رنگ آبی درون براکت [] نشان داده شده. همانطور که بالاتر گفته شد، مثلث پیشتاز الگوی 5-3-5-3-5 دارد. پس زیرموجهای موجِ متوسطِ اول، 5 تا خواهد بود. موج دوم دارای 3 زیرموج، موج سوم دارای 5 زیرموج، موج چهارم دارای 3 زیرموج و موج پنجم دارای 5 زیرموج است.

زیرموجهای کوچک (Minor) صعودی (1، 3 و 5) را با اعداد سبز رنگ درون پرانتز () و زیرموجهای کوچک نزولی (2 و 4) را با (a)، (b) و (c) نشان دادهایم.

موج متوسط 1 دارای 5 زیرموج است. موج متوسط 2 دارای 3 زیرموج و تا آخر به همین ترتیب. پس ساختار 5-3-5-3-5 برقرار است.

در نهایت پس از اتمام مثلث پیشتاز، موج 1 اصلی کامل گردیده و موج 2 اصلی شروع شده. که آن هم با زیرموجهایش نشان داده شده (این موج 2 اصلی ارتباطی به بحث فعلی ما ندارد).

سخن آخر

در این مقاله آموختیم که امواج جنبشی، اصلیترین و بزرگترین بخش از روندها هستند. این امواج برای معاملهگران بسیار مهم و محبوب هستند، زیرا با تشخیص شروع این امواج، به راحتی میتوان وارد معامله در جهت روند شد و سود کسب کرد.

در ادامهی مقالات آموزش کامل الیوت در فردانامه، به قوانین موجشماری و راههای کسب سود از آن خواهیم پرداخت.

منابع: الیوت وِیو اینترنشنال، ، کورپوریت فایننس، الیوت ویو فورکست و اِف بی اِس بروکر

غالی بود

بسیارعالی ومفید وآموزنده ممنون از زحمات شما

سلامت وپرسودباشید

ممنونیم از توجهتون

لطفا بازم مطالب آموزشی کاملتر درمورد امواج الیوت و موارد کاربردی دیگر مثل تابلوخوانی قرار بدید باتشکر از زحمات شما

سلام و تشکر از آموزش الیوت.

لطف کنید بخش خطوط راهنما و ابزارهای تکنیکال مربوط به مبحث الیوت را در سایت بارگذاری نمایید.

ممنونم.

سلام و عرض ادب

ممنون از ثبت نظرتون

مطالبی در این زمینه تهیه شده که شما میتوانید در لینک زیر مطالعه بفرمایید. برای موضوعات دیگر هم در حال تهیه مطالب هستیم.

https://fardaname.com/?s=%D8%A7%D9%84%DB%8C%D9%88%D8%AA

با تشکر از همراهی شما