استفاده از اندیکاتورها برای گرفتن تأیید نقاط ورود رایج است. MFI به شما نشان میدهد که چه زمانی پولهای درشت اقدام به خرید کردهاند و به اصطلاح جریان نقدی به سمت نماد موردنظرتان سرازیر شده است. پس اگر میخواهید مسیر تقاضا و رشد سهم را دنبال کنید، باید MFI را بشناسید.

اندیکاتور MFI یکی از کاربردیترین اندیکاتورهاست. عبارت MFI مخفف عبارت “Money Flow Index” است که میتوان آن را به شاخص جریان پول ترجمه کرد. این اندیکاتور از دادههای قیمت و حجم استفاده میکند تا بتواند جریان ورود و خروج پول به یک سهم را شناسایی کند. برخلاف اسیلاتورهای معمول مانند RSI، این اندیکاتور از هر دو داده قیمت و حجم بهره میگیرد. برای همین میتوان گفت که MFI تغییریافته اندیکاتور RSI است که دادههای حجم قیمت را هم در خود دارد.

نحوه کارکرد اندیکاتور MFI

اندیکاتور MFI با تولید دو نوع سیگنال کار میکند: سیگنالهای بیشفروش و بیشخرید. هر دوی این سیگنالها را در اندیکاتور RSI هم داریم. اما دخیل شدن دادههای حجم معاملات باعث شده تا MFI بتواند به نوعی رصدکننده جریان پول در سهم باشد. استفاده دیگر از اندیکاتور MFI، شناسایی واگرایی است. واگراییهای قیمت با اندیکاتور میتوانند به تغییر جهت روند منجر شود.

فرمول محاسبه اندیکاتور MFI

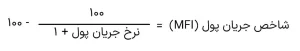

اندیکاتور MFI فرمول محاسبه مشخصی دارد. این اندیکاتور بین دو عدد ۰ تا ۱۰۰ نوسان میکند. زمانی که زیر عدد ۱۰ باشد، سیگنال بیشفروش صادر کرده و زمانی که بالای عدد ۹۰ باشد، سهام به حالت بیشخرید رسیده است. برای محاسبه این اندیکاتور کافی است مسیر زیر را دنبال کنید:

- اندیکاتور MFI با فرمول زیر شناخته میشود.

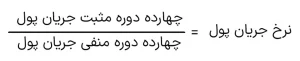

- در فرمول بالا منظور از نرخ جریان پول، فرمول زیر است:

- برای محاسبه جمع چهارده دوره جریان پول مثبت و منفی، ابتدا باید جریان پول خام را محاسبه کنید. برای این محاسبه باید قیمت تیپیکال را در حجم ضرب کنید. منظور از قیمت تیپیکال، میانگین سه قیمت بالاترین، پایینترین و قیمت بستهشدن است.

منظور از جریان پول مثبت و منفی این است که وقتی از دورهای به دوره قبلی (برای مثال در کندلهای یکروزه، از یک روز به دیروزش) قیمت افزایش داشته باشد، ضرب قیمت تیپیکال در حجم مثبت میشود و به جریان پول مثبت افزوده میشود. حالا وقتی قیمت کاهشی باشد، ضرب آن در حجم منفی شده و به جریان پول منفی افزوده میشود. این فرایند باید برای ۱۴ دوره زمانی (در کندلهای یکروزه، برای چهارده روز قبلی) ادامه یابد.

با طی کردن این مراحل و با جاگذاری اعداد در فرمول اول میتوانید MFI را برای هر کندل محاسبه کنید.

تکنیکهای طلایی استفاده از اندیکاتور MFI

یکی از کاربردیترین استفادهها از MFI زمانی است که یک واگرایی در میان MFI و قیمت ایجاد میشود. واگرایی به زمانی گفته میشود که اسیلاتور و قیمت در جهتهای مخالف همدیگر حرکت میکنند. واگرایی یک سیگنال قوی برای تغییر جهت روند قیمت است و میتواند موقعیتهای معاملاتی مناسبی فراهم کند.

سیگنال دیگری که میتوان از MFI گرفت، وقتی است که این اندیکاتور در نواحی بالای ۹۰ یا زیر ۱۰ نوسان میکند. در زمانی که MFI بالای ۹۰ قرار بگیرد، بازار بیش از حد خریدار پیدا کرده است و دیر یا زود دچار یک نوسان منفی خواهد شد. البته که اندیکاتورها نمیتوانند زمان دقیق برگشت قیمت را تخمین بزنند، اما میتوانند این آمادگی را به شما بدهند تا برای گرفتن موقعیتهای معاملاتی مناسب هشیار باشید. همچنین زمانی که این اندیکاتور زیر ۱۰ باشد، باید به دنبال فرصتی برای خرید باشید.

در میانه روندها نوسان MFI میتواند به شما ضعف و قدرت روند را نشان دهد. برای مثال وقتی در یک روند صعودی قیمت افزایش مییابد، با نزول اندیکاتور MFI به زیر ۲۰ و سپس برگشت به بالای مقادیر ۳۰، این نکته را به شما گوشزد میکند که روند صعودی همچنان ادامه دارد و با یک استراحت کوتاه، آماده است تا دوباره افزایش قیمت را سبب شود. همین امر برای عکس این مورد و روند نزولی نیز صادق است.

تفاوت اصلی بین MFI و RSI

شباهت بسیار زیاد دو اندیکاتور RSI و MFI باعث شده تا استفاده از هر کدام طرفدارانی داشته باشد. تفاوت اصلی این اندیکاتور در این است که MFI دادههای مربوط به حجم معاملات را هم در خودش دارد اما RSI تنها دادههای قیمت را تحلیل میکند. افرادی که به تحلیل حجم معاملات علاقهمند هستند، ازاینجهت اندیکاتور MFI را بیشتر قبول دارند و آن را یک اندیکاتور پیشروی بازار میدانند.

البته که اندیکاتورها هر کدام مزیتهای خاص خودشان را دارند و به واسطه دادههایی که استفاده میکنند، در زمانهای متفاوتی سیگنال میدهند: به عبارتی هیچ اندیکاتوری برتر از دیگری نیست و بسته به استراتژی شما، هر کدام میتوانند کاربردی باشند.

محدودیتهای اندیکاتور MFI چیست؟

اندیکاتورها میتوانند سیگنالهای نامعتبر بسازند. MFI هم از این دسته مستثنی نیست. برای همین هم شما نباید از اندیکاتور برای گرفتن یک موقعیت معاملاتی استفاده کنید. بلکه تنها مجاز هستید تا برای گرفتن تأیید نهایی به سراغ MFI یا هر اندیکاتور دیگر بروید. بارها پیش میآید که اندیکاتور MFI سیگنال میدهد اما قیمت در جهتی غیر از جهت موردنظر سیگنال اندیکاتور حرکت میکند. حتی واگراییها هم میتوانند نامعتبر باشند.

از طرف دیگر اندیکاتورها به تمام اتفاقات مهم واکنش نمیدهند! برای مثال ممکن است یک جایی قیمت برگردد اما قبل از آن واگرایی در اندیکاتور شکل نگرفته باشد. برای همین بهتر است که برای خودتان یک استراتژی بهتر داشته باشید و نهایتاً از اندیکاتورها برای تأیید معامله خود استفاده کنید.

جمعبندی

یکی از کاربردیترین اندیکاتورها در تحلیل تکنیکال اندیکاتور MFI است که به واسطه شباهت خود به RSI میتوان آن را شناخت. در کنار این اندیکاتور شما میتوانید سیگنالهای بیشخرید و بیشفروش، یا واگرایی دریافت کنید و برای تأیید گواههای معاملاتی خود استفاده ببرید. توجه کنید که یک اندیکاتور نمیتواند بهتنهایی گواه معاملاتی شما باشد. بلکه تنها باید به عنوان تأییدکننده گواههای دیگر استفاده شود.

شما میتوانید برای درک بهتر این مقاله، در کلاس تحلیل تکنیکال مقدماتی یا پیشرفته شرکت کنید.