کندل دوجی یکی از معروفترین کندلهایی است که در پرایس اکشن و الگوی شمعهای ژاپنی از آن استفاده میکنیم. این کندل دارای ویژگیهای منحصر به فردی است که آن را از سایر الگوهای کندلی جدا میکند.

پرایس اکشن و الگوی شمعهای ژاپنی به تنهایی یکی از سبکهای معاملاتی در تحلیل تکنیکال محسوب میشود. در ادامه قصد داریم به آموزش کندل دوجی در تحلیل تکنیکال پرداخته و راههای معامله با کندل دوجی را نیز بررسی کنیم.

در این مقاله قصد داریم ابتدا به معنا و واژهشناسی عبارت دوجی بپردازیم و سپس از این طریق مفهوم و کاربرد آن در بازارهای مالی و معاملهگری را توضیح دهیم. تجربه نشان داده اگر انسان به مفهوم و فلسفهی وجودی یک موضوع مسلط شود، بهتر میتواند آن را درک کنیم، تا اینکه صرفاً به فرمول و تعاریف خشک آن اکتفا کند.

این رویکرد کمی در منابع فارسی جدید و نامأنوس است و ممکن است مقداری اضافهگویی به نظر بیاید. اما تحمل کنید و به مفاهیم و مثالها دقت کنید، احتمالاً در انتها ناخرسند نخواهید بود.

تاریخچه کندل دوجی (Doji Candlestick)

همانطور که میدانیم عبارت کندل استیک از Candle + Stick تشکیل شده است، به معنای: تکهای شمع. به همین دلیل هم آن را شمع ژاپنی مینامند. موضوع مهم دیگر در اشاره به ژاپنی بودن این عبارت، تقدم استفاده ژاپنیها از سیستم کندل استیکی است که ما امروزه در تحلیل تکنیکال میشناسیم.

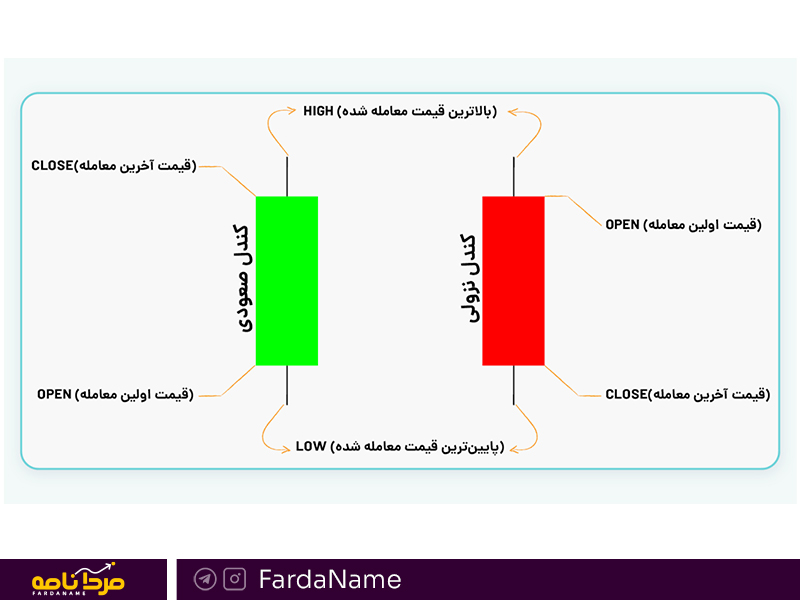

آنطور که در منابع مطالعاتی آمده است، برنجکارهای ژاپنی اولین گروهی بودند که استفاده از روش کندل را در محاسبات و حسابداری به کار بردند. آنها از چوب استفاده میکردند و میزان برداشت و فروش محصولات شان را بر روی این چوبها علامتگذاری میکردند، تقریباً به همین شکلی که ما امروزه کندل را میشناسیم:

پس طبیعی است که اولین نامگذاری روی این کندلها هم از فرهنگ و ادبیات ژاپنی نشأت گرفته باشد. نقش ژاپنیها و سیستم ابداعی کندل آنها آنقدر پررنگ و مهم بود، که امروزه هم دقیقاً از همان لغات مورد استفاده ژاپنیها برای نامیدن کندلها استفاده میکنیم، این نامها احتمالاً عمری 200 ساله دارند.

برنجکاران ژاپنی برای نوع خاصی از کندلها، نام دوجی (Doji): どじ را برگزیدند. مهمترین ویژگی این کندل این است که نقاط شروع و پایان آن بسیار به هم نزدیک است، طوری که حدوداً در یک سطح قرار میگیرند. یعنی آخرین معاملهای که برای آن برنج خاص انجام میگرفت، تقریباً به همان قیمتی بود که اولین معامله در صبح همان روز برای آن برنج انجام گرفته بود.

به عبارتی هرچهقدر هم که قیمت آن برنج خاص در طول روز (یا ماه و سال) نوسان داشت، اما آخرسر و در آخرین معامله، همان قیمتی برای آن برنج پرداخت میشد که صبح برایش پرداخت شده بود.

به عنوان مثال وقتی صبح امروز اولین مشتری برای خرید برنج به بازار آمده است، برای هر کیلو از این برنج 1000 ین ژاپن پرداخت کرده است. ممکن است از صبح تا انتهای وقت باز بودن بازار، گاهی تقاضا بسیار زیاد میشده و تا 2000 ین برای هر کیلو برنج هم پرداخت میشده.

اما به مرور و در طول بازار، از این تب و تاب و تقاضا کاسته شده و بنابراین قیمت هم افت کرده است. به گونهای که آخروقت و زمان بسته شدن بازار، آخرین معاملهای که برای آن برنج انجام شده است، کیلویی نزدیک به همان 1000 ینی بوده که اول صبح معامله شده است، مثلاً 1002 ین.

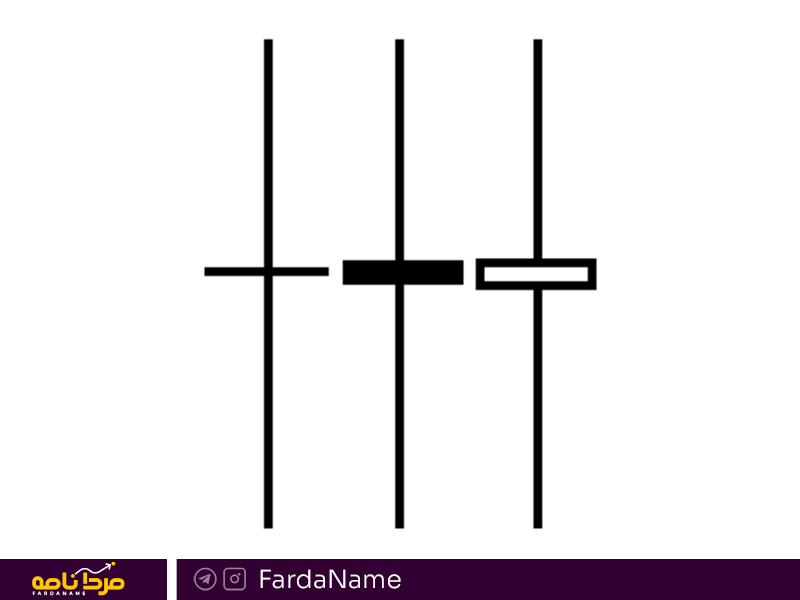

پس کندلی که او با خطگذاری روی چوب برای معاملات آن روزش ثبت میکند، احتمالاً به این شکل بوده است:

در این صورت اولین ایدهای که به ذهن کشاورزِ فروشنده برنج (و بعدها در بازارهای مالی) میرسد چیست؟ جواب این سؤال علت تمام این طول و تفصیلها است! دقت در این سؤال و اینکه خودمان را به جای آن کشاورز بگذاریم و حال او را درک کنیم، پاسخ به این سؤال بسیار مهم است:

معنی لغت دوجی چیست؟

لغت ژاپنی دوجی どじبا دیگر نوشتار ドジ، برگرفته از لغت ドジっ娘 یا ドジっ子 است. نوشتار لغت ドジっ子به انگلیسی Dojikko و با تلفظ دوجیکو است. این لغت در فرهنگ ژاپنی به معنای یک شخصیت سر به هوا، بی دست و پا یا دست و پا چلفتی است.

در انیمههای محبوب ژاپنی هم از همین لفظ دوجیکو برای شخصیتهای سر به هوا و در عین حال بامزه و دوستداشتنی استفاده میکنند.

معنی این لغت به زبان انگلیسی معمولاً به 3 صورت بیان میشود:

1. Blunder

2. The Same Thing

3. Clumsy

معنای اول مورد استفاده، Blunder، عبارتی است که تقریباً در بیشتر منابع فارسی و انگلیسی از آن برای معنی کردن کندل دوجی استفاده میشود. لغت Blunder در دیکشنری آکسفورد به انگلیسی اینگونه توضیح داده شده است:

a stupid or careless mistake

بنابراین معنای رایج فارسی برای Blunder، که انگلیسیشدهی ドジっ子(دوجیکو) است، میشود:

اشتباه احمقانه یا اشتباه سهوی

به عنوان مثال؛ عبارت زیر معنیای هست که یکی از معتبرترین سایتهای بورسی ایران برای تعریف دوجی ارائه کرده است:

“در زبان ژاپنی، دوجی به معنای خطا یا اشتباه است و معطوف به نادر بودن شباهت زیاد قیمت باز و بسته شدن سهم است”

معنای دوم، The Same Thing، بیشترین دلیل استفاده از آن به دلیل استفاده سایت معتبر اینوستوپدیا از این معنی است.

ترجمه لغوی این عبارت به فارسی میشود: همان چیز

اما ترجمه صحیح این عبارت به عنوان یک اصطلاح در زبان انگلیسی به این صورت است:

Make no Difference, be The Same

که معنای آن به فارسی میشود:

بیتفاوتی، خنثی بودن، یکسان بودن

معنای سوم، Clumsy، عبارتی است که کمتر برای تعریف کندل دوجی از آن استفاده شده. این عبارت در زبان انگلیسی اینگونه تعریف میشود:

awkward in movement or in handling things

که معنی آن به فارسی میشود: بی دست و پا، سربه هوا، دست و پا چلفتی

و یا دقیقاً همین اصطلاح آکوارد که این سالها در ادبیات روزمره جوانان در حال جا باز کردن است.

معنی کندل دوجی چیست؟

معنی اولی که برای دوجی ذکر میشود، اشتباه فاحش یا سهوی، کاملاً غلط است. متأسفانه اکثر سایتها و منابع فارسی هم از این معنا برای کندل دوجی استفاده میکنند. توجیه این عده هم این است که این کندل به صورت نادر ایجاد میشود. این عده بیان میکنند که این کندل خیلی به ندرت اتفاق میوفتد و زمانی هم که رخ میدهد، بازار در حال اشتباه کردن است!

وارن بافت، بزرگترین بورسباز و سرمایهگذار بازارهای مالی در تاریخ، جمله مشهوری دارد که میگوید: “بازار هیچگاه اشتباه نمیکند.” این ما سرمایهگذاران هستیم که رفتار بازار را اشتباه درک میکنیم. ذات بازارهای مالی به گونهای است که درست و غلط ندارد. بازارهای مالی صرفاً برایند رفتار اقتصاد خرد و کلان را نشان میدهد.

اتفاقاً کندل دوجی کم هم اتفاق نمیوفتد، مخصوصاً در بازارهای بدون روند و یا در بازارهای رکودی و فرسایشی، این کندل بسیار زیاد ایجاد میشود.

معنی دوم دوجی، بیتفاوت و خنثی، بسیار معنی بهتری است نسبت به معنی اول. بازار زمانی که خنثی باشد هم زیاد این کندل را میسازد.

اما معنی سوم دوجی، سر به هوا و دست و پا چلفتی، از معنی دوم هم صحیحتر است. زمانی که بازار نمیداند چگونه خواهد شد و بدون تصمیم است، ممکن است تصمیمهای مقطعی زیادی بگیرد و بلافاصله هم پشیمان شود. زیرا بازار روند قطعی ندارد. بنابراین رفتار سرمایهگذاران حالت سر به هوا و پر خطا دارد.

بنابراین معنی کندل دوجی این است که برایند بازار (یا سهام) در زمان تشکیل آن کندل در حیرت است، سر به هوا است، دست و پا چلفتی است. ممکن است رفتارهای زیادی از سرمایهگذاران سر بزند و بلافاصله پشیمان شوند. در زمان تشکیل این کندل، بازار سردرگم است.

بنابراین با جمیع این توضحیات، شاید بهترین معادل فارسی برای کندل دوجی، کندل سردرگم است. که این نامگذاری برایندی از معنای دوم (بیتفاوت) و سوم (سر به هوا) است. که این تعریف برخلاف تعاریف رایج فارسی برای کندل دوجی، اشارهای به خطا بودن یا نادر بودن این کندل ندارد!

فلسفه تشکیل کندل دوجی

حال برگردیم به کشاورز و برنجفروش ژاپنی که 200 سال پیش با این مدل بازاری مواجه شد که کندل دوجی را بر روی چوب خطگذاری کرد. یعنی قیمت معامله برنج او در انتهای بازار به همان قیمت معامله برنج او در ابتدای بازار رسید.

اولین معاملهای که برای برنج او انجام شده، کیلویی 1000 ین بوده، آخرین معامله هم کیلویی 1002 ین بوده. در این میان هم نوسانات معاملات برنج او شاید بسیار زیاد بوده، شاید هم کم بوده. اما چیزی که مهم است اینکه پس از همهی این نوسانات قیمت ناشی از تقاضاهای شدید و ضعیف، در آخر عرضه و تقاضای برنج او به گونهای رقم خورده که تمام نوسانات قیمتی در طول روز خنثی شده و قیمت مجدداً به همان سطح ابتدایی برگشته است.

احتمالاً اولین حالتی که به این برنج فروش ژاپنی دست داده است، سردرگمی بوده است. زیرا او در نهایت نمیداند تقاضا برای برنجش کم خواهد شد یا زیاد. نمیداند جهت بازار و تقابل عرضه و تقاضا در کدام جهت بوده است. معاملات آتی برنجش با قیمت بالاتر است یا پایینتر. تنها چیزی که او میداند این است که مجموع عرضه و تقاضا طوری یکدیگر را خنثی کردهاند که قیمت در نهایت نوسان خاصی نداشته است.

علت دیگری که بر معنای کندل دوجی تمرکز کردیم، در نوع اثرگذاری آن است. بسیاری از منابع اینگونه مینویسند که این کندل از نوع کندل برگشتی (Reversal Candle) است. به این معنا که پس از ایجاد این کندل، روند معکوس میشود.

علت این برداشت این گروه در همان معنی کردن نوع اول است، یعنی معتقدند این کندل از نوع اشتباه و نادر است، بنابراین پس از آن بازار معکوس میشود.

اما این موضوع لزوماً درست نیست. کندل دوجی همواره از نوع برگشتی نیست، بلکه همواره دارای پیامی از جنس سردرگمی و سر به هوایی است. ممکن است این موضوع منجر به معکوس شدن روند شود، ممکن است هم اینگونه نشود. در ادامه این موضوع را بیشتر بررسی میکنیم.

انواع کندل دوجی

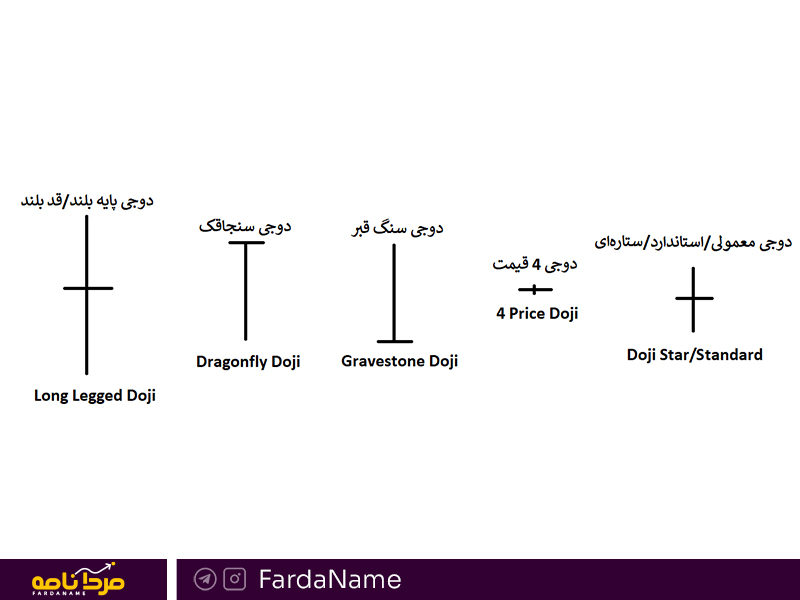

به طور کلی 5 نوع کندل دوجی داریم:

دوجی پایه بلند، دوجی سنجاقک، دوجی سنگ قبر، دوجی 4 قیمت و دوجی معمولی یا ستاره

در ادامه به توضیح هر یک از این کندلها و کاربردشان میپردازیم.

کندل دوجی پایه بلند (Long Legged Doji)

دوجی پایه بلند یا قدبلند، کندلی است که از سایههای بلندی در بالا و پایین بدنه تشکیل شده است و تقریباً قیمت باز و بسته شدن یکسانی دارد.

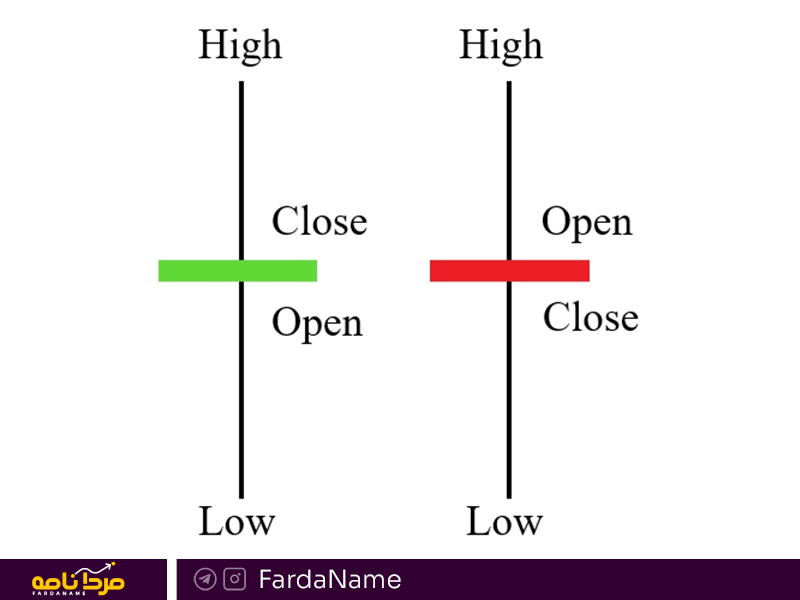

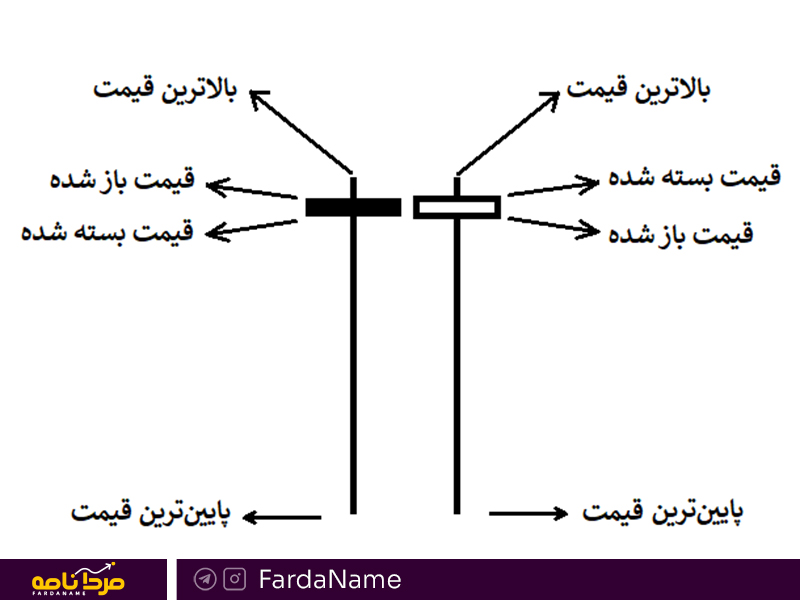

دقت کنید که در این کندل، منظور این نیست که قیمت باز و بسته شدن و یا قیمت ابتدایی و انتهایی دقیقاً بر هم منطبق بوده و درصد تغییر قیمت 0 باشد. منظور این است که درصد تغییر بسیار اندک باشد. همانطور که در تصویر بالا نشان داده شده، ممکن است درصد تغییر در کندل دوجی هم مثبت باشد و هم منفی:8

داخل بدنه کندل میتواند توپُر باشد و تو خالی، یا سبز باشد و قرمز. مهم این است که این مقدار بسیار اندک باشد. به عبارت دیگر حجم بدنه کندل بسیار کم باشد و در عین حال طول سایه یا دُم آن کندل بسیار بلند باشد.

وقوع این الگو عدم تصمیمگیری بازار یا یک سهم خاص را نشان میدهد و زمانی که پس از یک پیشروی یا کاهش شدید قیمت رخ میدهد، اهمیت زیادی دارد.

شکلگیری این نوع کندل، نشانهی این است که بازار و قدرت و توان جمیع سرمایهگذاران، هنوز تصمیم قاطعی در مورد جهت آیندهی قیمت سهام (رمزارز، جفت ارز و …) نگرفته است.

دوجیهای پایه بلند ممکن است شروع یک دوره تثبیت را نشان دهند. این حالت زمانی است که قیمت قبل از حرکت نمودار به سمت الگویی فشردهتر، یا شکستن روند سابق برای شکلگیری یک روند جدید، یک یا چند دوجی پایه بلند در کنار یکدیگر تشکیل شوند. این حالت بیانگر تداوم زورآزمایی خریداران و فروشندگان و بینتیجه ماندن این رقابت است.

به عنوان مثال در نمودار زیر، تقاضا و عرضه در چندین کندل معاملاتی دارای قدرت برابر هستند:

در این حالت نمیتوان گفت که حتماً روند پس از این تقابل فرسایشی، ادامهی حالت قبل را طی خواهد کرد و یا اینکه روند قبلی را معکوس (Reversal) خواهد کرد. تنها چیزی که واضح است اینکه هرچه تعداد این کندلها به صورت متوالی بیشتر شود، بیتصمیمی بازار بیشتر است و حالت سردرگمی بیشتری بین خریداران و فروشندگان وجود دارد.

بهترین استراتژی معاملاتی در زمان وقوع همچین حالتی، منتظر ماندن تریدر برای پایان این دورهی بلاتکلیفی است. معاملهگر بهتر است منتظر باشد تا قیمت به بالاتر از سطح بالای دوجی یا پایینتر از پایینِ سایه دوجی برسد. سپس بر اساس آن معامله کند.

اگر قیمت بالاتر رفت، معاملهگر میتواند یک موقعیت خرید باز کند. اگر قیمت به زیر الگو رفت، یک موقعیت فروش باز کند و یا سهام خود را بفروشد.

شمعهای دوجی پایه بلند زمانی که در طول یک روند صعودی یا نزولی قوی رخ میدهند، مهمترین شمعها هستند. این کندل به معاملهگران و سهامداران نشان میدهد که نیروهای عرضه و تقاضا به تعادل نزدیک میشوند و ممکن است به زودی یک روند معکوس رخ دهد.

به عنوان مثال، در طول یک روند صعودی مدام قیمت بالاتر میرود و بسته شدن کندلها در اکثر دورهها بالاتر از سطح باز شدن قبلی است. وقوع یک دوجی قدبلند درون این روند صعودی بیان میکند که نبردی بین خریداران و فروشندگان وجود داشته است، اما در نهایت آنها تقریباً یکسان شدند و در نهایت هیچ کدام بر دیگری غلبه نکرده است.

وقوع این کندل درون این روند صعودی پرقدرت نشان میدهد که اکنون با دورههای قبلی که در آن خریداران کنترل بازار را به دست داشتند متفاوت است. این موضوع در روند نزولی هم عیناً صادق است، نشاندهنده این است که عدهای شروع به مخالفت با فروشندگان کردهاند و فروشندگان مثل کندلهای قبلی قدرت بازار را در دست ندارند.

این الگو را میتوان در هر تایمفریمی پیدا و بررسی کرد، اما در نمودارهای بلندمدت اهمیت بیشتری دارد، زیرا شرکتکنندگان بیشتری در شکلگیری آن مشارکت میکنند و میتواند نتیجه مهمی از اوضاع کلی مارکت بدهد.

نمودار زیر مربوط به گروه خودروسازی بهمن است:

همانطور که مشخص است پس از طی یک روند صعودی پرقدرت، نمودار یک کندل دوجی نزولی تشکیل داده است. وقوع این کندل نشانه تردید بازار برای ادامه روند صعودی است. پس از این کندل بازار شروع به ریزش کرده و روند صعودی به اتمام رسیده است.

کندل دوجی سنجاقک (Dragonfly Doji)

کندل سنجاقک دوجی نوعی دیگر از الگوهای شمعی است که بسته به واکنشهای قبلی قیمت، میتواند نشاندهنده بازگشت و معکوس شدن (Reverse) احتمالی قیمت باشد. به این معنی که اگر روند قبلی صعودی بوده، احتمال نزولی شدن روند آتی بیشتر است. اگر هم روند قبلی نزولی بوده، پس از کندل سنجاقک احتمالاً قیمت شروع به افزایش خواهد کرد.

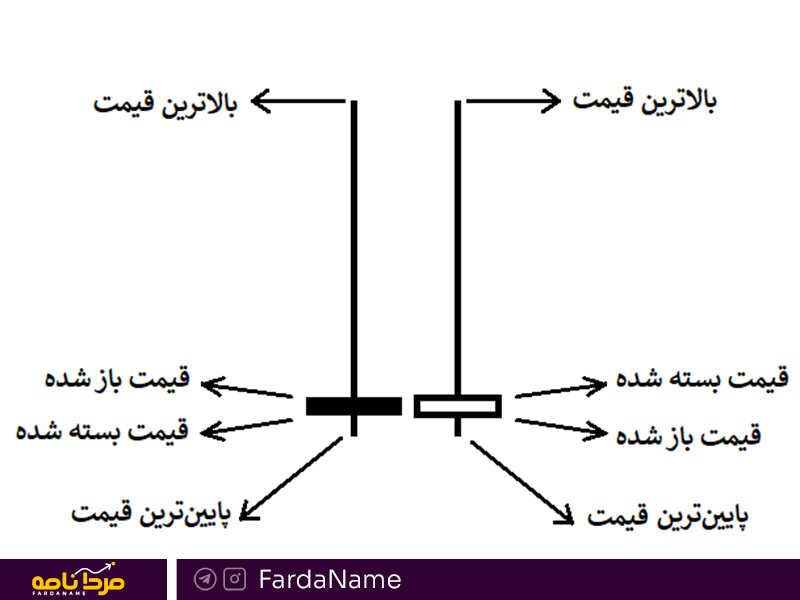

زمانی که این کندل شکل میگیرد، قیمتهای بالا یا بالاترین قیمت معامله شده سهم (High) و قیمت باز (Open) و بسته شدن (Close) سهام یکسان و در یک سطح است. سایه طولانی پایین این کندل نشان میدهد که فروش تهاجمی در طول دوره کندل وجود داشته است، اما از آنجایی که قیمت در سطحی نزدیک به باز شدن، بسته شده و به انتها رسیده است، نشان میدهد که خریداران توانستهاند فروشها را جذب کنند و قیمت را دوباره بالا ببرند.

در تصویر زیر نحوه باز و بسته شدن قیمت نشان داده شده:

(به شباهت بسیار زیاد این ساختار به سنجاقک دقت کنید)

به دنبال یک روند نزولی، کندل دوجی سنجاقک ممکن است نشاندهنده افزایش احتمالی قریبالوقوع قیمت باشد. از طرف دیگر در دنباله یک روند صعودی، تشکیل شدن این کندل نشان میدهد که خریداران دچار سردرگمی و تردید شده و قدرت آنها کاهش یافته. بنابراین کمکم فروش بیشتری وارد بازار میشود و ممکن است کاهش قیمت را به دنبال داشته باشد.

الگوی دوجی سنجاقک رواج کمی دارد، اما زمانی که ایجاد میشود، علامت هشداردهنده مهمی است که احتمالاً روند را دچار تغییر جهت میکند. به دنبال افزایش قیمت، سایه پایینی بلند سنجاقک نشان میدهد که فروشندگان توانستهاند کنترل بخشی از روند را به دست بگیرند.

در کندل دوجی سنجاقک در حالی که قیمت بدون تغییر مهمی بسته شده است، افزایش فشار فروش یا فشار خرید در این کندل، نشانه تردید و سردرگمی رقابت خریداران و فروشندگان است. و این علامت هشداری برای معاملهگران مبنی بر تغییر روند احتمالی و یا حداقل کاهش قدرت روند سابق است.

اگر کندلی که پس از دوجی سنجاقک ایجاد میشود بالای سطح Close دوجی سنجاقک بسته شود، سیگنال صعودی میتواند تأیید میشود، اگر هم این کندل پایین سطح Close سنجاقک بسته شود، میتواند تأیید معکوس شدن روند و شروع نزول باشد. هرچه رالی پس از کندل دوجی سنجاقک قوی تر باشد، سیگنال برگشتی که ارائه شده قابل اعتمادتر و قویتر است.

معاملهگران معمولاً در طول کندل تأیید دوجی سنجاقک و یا زمان کوتاهی پس از آن، وارد معاملات میشوند. در این صورت بهتر است حد ضرر را زیر سطح پایین دوجی سنجاقک قرار داد.

تصویر زیر مربوط به نمودار اتریوم است:

بازار در یک دوره طولانی در حالت خنثی قرار داشته. اما در انتهای دوره شروع به صعود میکند، اما صعود پرقدرتی نیست. طوری که در انتهای آن یک کندل دوجی سنجاقک تشکیل شده است. پس از این کندل سنجاقک، کندل تأییدی که شکل میگیرد کاملاً با استانداردها تطبیق دارد:

سطح بسته شدن این کندل، پایینتر از سطح Close کندل سنجاقک است. در ادامه هم یک کاندل مارابوزوی نزولی فوقالعاده قدرتمند و بدون سایه ایجاد شده، که تأیید دیگری بر نزولی شدن روند است. پس از آن هم روند نزولی ادامه همچنان ادامه پیدا کرده است.

کندل دوجی سنگ قبر (Gravestone Doji)

انتخاب عبارت Gravestone یا سنگ قبر برای این الگوی دوجی، نامگذاری بسیار جذاب و هوشمندانهای است. دوجی سنگ قبر یک الگوی شمعی معکوس نزولی است، که زمانی شکل میگیرد که قیمتهای باز شدن (Open)، پایین (Low) و بسته شدن (Close) همگی نزدیک به یکدیگر و در یک سطح، با سایهای بلند در بالای بدنه تشکیل شوند.

سایه بالایی بلند نشان میدهد که پیشروی صعودی ابتدای معاملات، به غلبهی خرسهای فروشنده در پایان معاملات ختم شد. این اتفاق غالباً درست قبل از شروع یک روند نزولی رخ میدهد.

الگوی دوجی سنگ قبر نشان میدهد که یک روند معکوس نزولی در راه است. یعنی در بیشتر اوقات این کندل در انتهای یک روند صعودی شکل میگیرد. و وقوع این کندل نشاندهنده احتمال معکوس شدن روند و بنابراین نزولی شدن آن است.

همچنین بهتر است یک دُم نسبتاً کوتاه در زیر بدنه وجود داشته باشد، وگرنه ممکن است این کندل را به عنوان چکش معکوس، ستاره ثاقب / تیرانداز هم طبقهبندی کرد.

علت تشکیل این دوجی با سایه بسیار بلند در بالایش، تقابل خریداران و فروشندگان است. فروشندگان در تایمفریم معاملاتی تلاش میکنند قیمت را به بالاترین حد خود برسانند، اما خرسهای فروشنده بالاخره قدرت خود را به خریداران دیکته کرده و قیمت را تا سطوح بسیار پایین، در حد قیمت باز شدن اولیه، کاهش میدهند.

علت اینکه گفتیم نامگذاری این کندل بسیار هوشمندانه است، این است:

اولاً که ظاهر این الگو واقعاً مانند یک سنگ قبر (قبرهای مسیحی) است، یعنی یک بدنه بلند دارد و پایهاش در خاک است.

دوماً تشکیل شدن این کندل، واقعاً مانند رخ دادن یک مرگ و قبر است! این کندل نشاندهنده نزولی شدن روند و مرگ روند صعودی و سودهای ناشی از افزایش قیمت است!

بنابراین هروقت معاملهگر نام این دوجی را شنید، احتمال میدهد که پایان روند صعودی قبلی نزدیک و سنگ قبر آن در حال حفر شدن است!

کندل دوجی 4 قیمت (4 Price Doji)

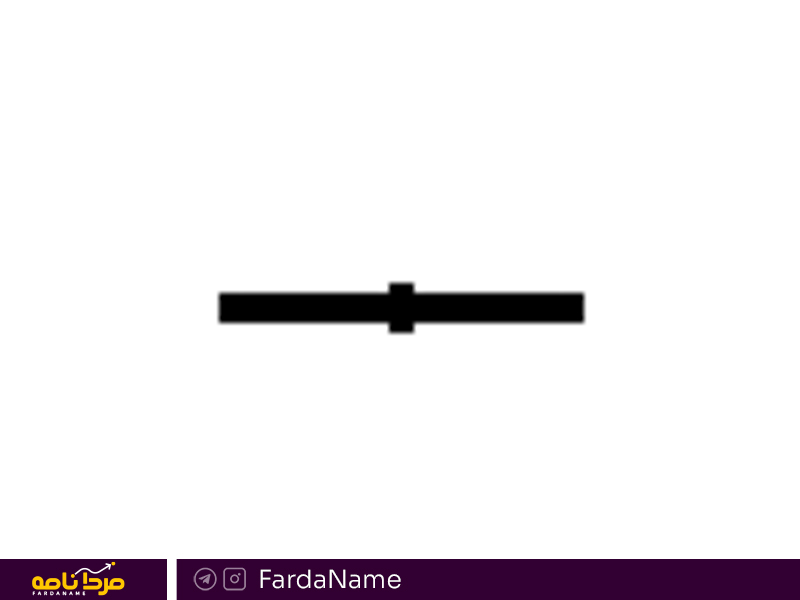

کندل دوجی 4 قیمت یک الگوی منحصر به فرد است که به ندرت میتوان آن را در بازارهای پویا مشاهده کرد. این کندل دوجی شبیه به یک خط منهای افقی و ساده است، که نشان میدهد هر 4 شاخص قیمتی کندل، شامل بالا (High)، پایین (Low)، باز (Open) و بسته شدن (Close) تقریباً در یک سطح بودهاند.

به عبارت دیگر، بازار در طول این کندل هیچ حرکت خاصی نداشته است. این نوع دوجی الگوی قابل اعتمادی نیست و بهتر است روی آن و پس از آن هیچ معاملهای انجام نداد و منتظر تصمیمات آتی بازار ماند. وقوع این کندل فقط سردرگمی شدید بازار را نشان میدهد.

معمولاً حجم معاملات در این دوجی، بسیار پایین است. زیرا همهی معاملهگران منتظر رفتار سایر خریداران و فروشندگان و اتفاقات بازار هستند. بنابراین همه دست نگه داشتهاند و معاملات بسیار کمی انجام میشود.

باید دقت کرد که در بازار بورس ایران، کندلهایی که در اثر صفوف خرید و فروش خالص رخ میدهد، تقریباً به همین شکل هستند، یعنی یک خط افقی بدون هیچ سایه، یا با سایه بسیار کوتاه هستند، اما هیچ ربطی به کندل دوجی 4 قیمتی ندارند و از این نوع کندل به حساب نمیآیند.

علت رخ دادن این کندل صاف در صفوف خرید و فروش بورس ایران، زمانهایی است که شتاب و جَوزدگی میان سهامداران زیاد است و خریداران یا فروشندگان از همان اول صبح، در صف با قیمت +5% یا -5% نشسته و در انتظار انجام معامله هستند. به همین دلیل کندل آن روز معاملاتی یک خط صاف در سطح مثبت یا منفی 5% از کندل روز قبل تشکیل میشود.

کندل دوجی معمولی (Standard Doji)

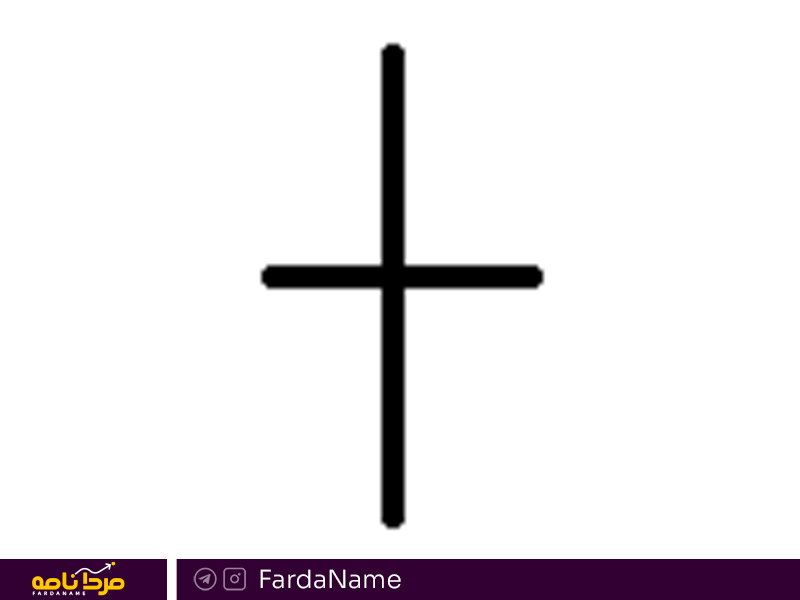

این کندل را دوجی استاندارد یا دوجی ستاره هم مینامند. این دوجی معمولیترین و رایجترین حالت کندلهای دوجی است. در این حالت سایه و دم دوجی اندازهای نرمال و عادی دارد. نه زیاد بلند است و نه زیاد کوتاه.

به همین دلیل وقوع این کندل اهمیت خاصی ندارد و استفاده مهمی هم نمیتوان از آن کرد. بهتر است آن را نادیده گرفته و منتظر ادامه بازار بمانیم. زیرا وقوع این کندل ممکن است زیاد باشد. اما الزاماً نمیتوان آن را از نوع برگشتی یا حالت دیگری دانست. صرفاً حاکی از یک سردرگمی در بازار است.

اما تفاوت این نوع سردرگمی (دوجی بودن) با سردرگمیهای دوجیهای دیگر، در میزان اهمیت، تعداد وقوع و اثرگذاری آن است. سردرگمی موجود در بازار در هنگام این کندل، سردرگمی زودگذر و کماثری است. و نمیتواند منجر به معکوس شدن یا بازگشت دادن شدید روند بشود.

باید دقت کرد که این کندل را به دلیل نامی که برخی منابع به آن دادهاند، ستارهای، با کندلهای ستاره ثاقب و ستاره صبحگاهی و ستاره شامگاهی اشتباه نگرفت. این کندل دوجی معمولی، هیچ ربطی به کندلهای شوتینگ استار، صبحگاهی و شامگاهی ندارد. نام ستاره که برای آن گذاشته شده، صرفاً به دلیل + بودن آن است.

سخن آخر

در حالت ایدهآل، کندل تأیید که پس از کندل دوجی است، باید دارای حرکت قیمتی قوی و حجم معاملاتی بالاتری نسبت به کندل دوجی باشد. این اتفاق نشان میدهد که بازار تصمیم خود را گرفته و از حالت سردرگمی (دوجی بودن) درآمده است.

علاوه بر اینها، کندلهای دوجی ممکن است در زمینه یک الگوی نموداری بزرگتر، به عنوان مثال در انتهای الگوی سر و شانه ظاهر شوند. بنابراین بسیار مهم است که علاوه بر اتکا به یک کندل دوجی، به کلیت روند نمودار و تصویر کلی هم نگاه کنیم.

کندلهای دوجی زمانی بهترین کارکرد را دارند که همراه با سایر نشانههای فنی (اندیکاتورها، واگرایی، فیبوناچی و …) استفاده شود، به خصوص که الگوهای کندل دوجی میتواند نشانهی عدم تصمیمگیری بازار و همچنین یک الگوی معکوس باشد. دوجیها زمانی قابل اعتمادتر هستند که پس از آن، علیالخصوص در کندل بعدی تأیید، حجم معاملاتی بالایی ایجاد بشود.

منابع: کوین تلگراف و دیلی اف ایکس