تحلیل پرایس اکشن

تحلیل پرایس اکشن از جمله روشهای تحلیلی است که تا حد زیادی به روش تکنیکال نزدیک است. این روش از تحلیل بنیادی و نگاه کردن به بنیاد شرکتها بسیار دور است و بیشتر با تکیه بر ابزارهای تکنیکال در چارت قیمتی است که به بررسی سهام یا نمودار قیمت میپردازد. اما اگر بخواهیم پرایس اکشن را برای شما تعریف کنیم نگاه کردن به حرکات قیمت تعریفی بسیار مختصر و مناسب است.

در این مقاله قصد داریم به ابزارهای مورد نیاز و کاربردی در زمینه پرایس اکشن اشاره کنیم و به کاربرد آنها در انجام تحلیل پرایس اکشن بپردازیم و سپس استراتژیهای معاملهگری با پرایس اکشن را مورد بررسی قرار دهیم. فردانامه مرجع آموزشهای مورد نیاز شما در حوزه معاملات در بازارهای مالی است. با ما همراه باشید.

ابزارهای مورد نیاز برای پرایس اکشن

از آنجایی که تحلیل پرایس اکشن بر اساس تحرکات قیمتی روز و گذشته انجام میگیرد میتوان تمام ابزارهای تحلیل تکنیکالی که به چارت میتوان اضافه کرد، خطوط روند، باندهای قیمتی، پیوتهای پایین و بالا و سطوح تکنیکال مهم مانند حمایتها و مقاومتها را به عنوان ابزارهایی که در تحلیل پرایس اکشن به کار گرفته میشوند در نظر گرفت.

وابسته به استراتژی معاملاتی که به کار میبندید خواهید توانست از ابزارهای مختلف بهره بگیرید.

ممکن است یک معاملهگر از ابزارهای بسیار ساده مانند شمعها و الگوهای شمعی، باندهای قیمتی یا استراتژی شکست سطوح (breakouts) استفاده کند یا به سراغ ابزارهای پیشرفته دیگر برود.

علاوه بر این جنبههای روانشناسی و رفتارشناسی بازار و اقدام بر اساس آن نیز مسالهای است که در تحلیلهای پرایس اکشن مورد توجه و بررسی تریدرها و معاملهگران قرار میگیرد. برای مثال، اگر یک سهام در حوالی قیمت 580 تومان در حال نوسان باشد و آستانه روانی 600 را عبور کند بسیاری از معاملهگران فکر میکنند که امکان رشد بیشتر در سهام وجود دارد و وارد معامله خرید یا لانگ میشوند.

ممکن است معاملهگر دیگری در همین شرایط چنین فکر کند که قرار است قیمت از آستانه 600 تومان برگشت داشته باشد و منتظر وارد شدن به فرصتها فروش یا شرت میباشد.

ممکن است دو تحلیلگری که از یک ابزار برای تفسیر نمودار قیمتی استفاده میکنند با نگاه کردن به یک نمودار دو تفسیر کاملا متفاوت از هم ارائه دهند. این همان مساله روانی و رفتاری است که باید به جد مورد توجه قرار گیرد. به عبارت دیگر، سناریوهای تحلیل تکنیکال مانند تقاطع دو میانگین متحرک تفسیری یکسان را برای تریدرهای مختلف ارائه میدهد اما در مورد تحلیلهای پرایس اکشن این مساله صادق نیست.

در ادامه به معرفی ابزارها معمولی که یک معاملهگر پرایس اکشن مورد استفاده قرار میدهد میپردازیم.

نقاط شکست

بعضا سهام در یک محدوده خاص با یک روند خاص و یا در یک محدوده قیمتی مشخص در حال حرکت میباشد. هرگونه خروجی از این محدوده و روال سابق برای معاملهگران پرایس اکشن یک فرصت معاملهگری است. برای مثال در نظر بگیرید یک سهام در بازه قیمتی 110 تا 130 تومان در 20 روز گذشته در حال نوسان باشد. حال اگر قیمت به بالای 130 تومان بروند یا به زیر 110 تومان بیاید میتوان آن را به عنوان یک فرصت معاملاتی در نظر گرفت.

الگوی شکست در شرایط بسیار مختلفی میتواند رخ دهد. الگوهای کلاسیکی که در چارتها ترسیم میشود کاربرد بسیار زیادی میتوانند در این بخش داشته باشند. الگوهای مثلث، الگوهای سر و شانه، الگوی پرچم و بسیاری الگوی دیگر که به منظور تعیین نقاط شکست مورد استفاده قرار میگیرند. نقاط شکست همچنین به این معنی هستند که قیمت دیگر قصد ندارد به روال سابق نوسان کند و وارد فاز جدیدی میشود که همراه با فرصتهای معاملهگری است.

الگوهای شمعی

الگوهای شمعی را میتوان نمایشی گرافیکی از تمایل معاملهگران دانست. این الگوهای شمعی که بر اساس قیمتهای باز و بسته شدن در یک تایم فریم مشخص و قیمت بیشینه و کمینه تایم فریم مذکور شکل میگیرند میتوانند گویای وقایع و تمایلات غالب معاملهگران در آن لحظه باشند.

استراتژیهای بسیار مختلفی را میتوان بر اساس الگوهای شمعی تعریف کرد. برای مثال بعضی از الگوهای انگالیفینگ برای ورود و خروج به بازار بهره میگیرند.

این الگوها بسیار متنوع هستند و باید به شکل دقیق به بررسی ماهیت و مفهومی که آن روش در پشت خود دارد پرداخت. الگوی وقتی در یک ناحیه حمایتی با الگوی ستاره صبحگاهی یا الگوی چکش مواجه میشوید میتواند نشانی از این باشد که امکان برگشت قیمت از سطح حمایتی وجود دارد.

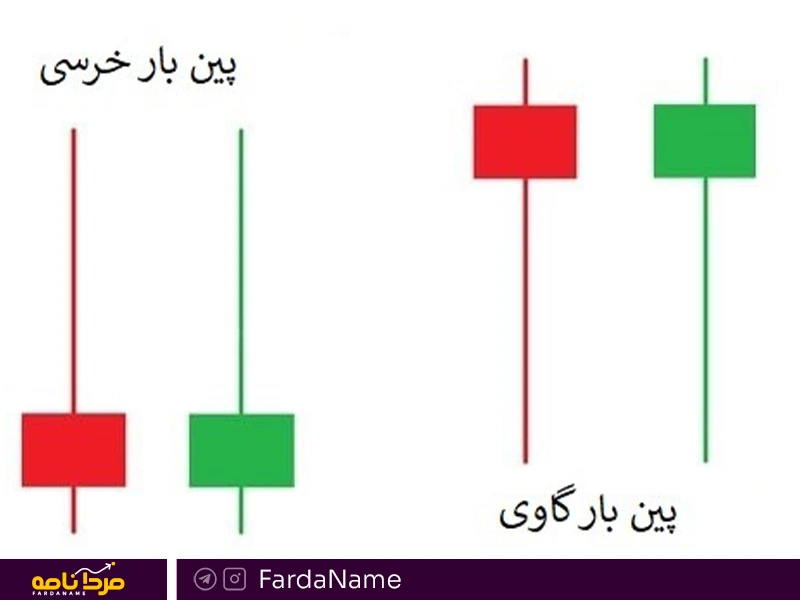

پین بار یا الگوی کندل چکش (برعکس آن مرد دارآویز) از جمله الگوهایی هستند که میتوانند بسیار مورد استفاده معاملهگران باشد.

الگوی پین بار معمولا به عنوان یک کندل برگشتی در نظر گرفته میشود و معامله گران با دیدن این کندل در انتهای یک روند صعودی یا انتهای یک روند نزولی امکان برگشت قیمتی را در ذهن خود قویتر میکنند.

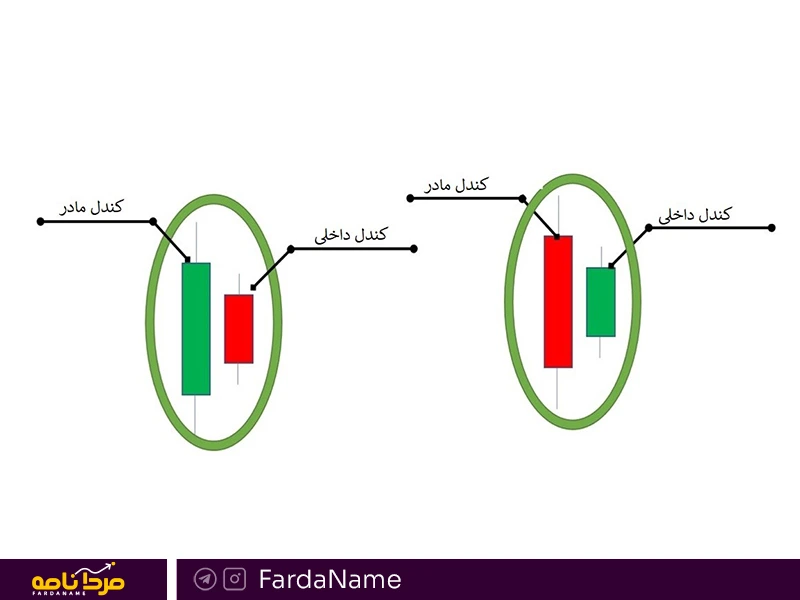

یکی دیگر از الگوهای شمعی الگوی اینساید بار (Inside-bar) میباشد. الگوی اینساید بار یک الگوی دو شمعی است و به این شکل تعریف میشود که شمع بیرونی یا دومی بزرگتر از شمع اولی باشد. در واقع شمع درونی در داخل محدوده باز و بسته شدن کندل بیرونی قرار دارد. در چنین شرایطی میتوان این الگوی قیمتی را به عنوان یک الگوی چرخش قیمت در نظر گرفت.

به این نکته توجه کنید که الگوهای کندلی بسیار زیادی وجود دارد و هرچقدر بتوانید در استفاده از این الگوها به درجهای بالاتر برسید و بتوانید ارتباطی خوب با آنها ایجاد کنید تسلط معاملهگری شما را بسیار افزایش خواهد داد و به این ترتیب میتوانید بازدهی معاملاتی خود را نیز افزایش دهید.

روندها

یک دارای میتواند در طی یک روز روندی داشته باشد که به طور مشخص در حال صعود است یا در حال نزول. این روند خود میتواند اساس استراتژی معاملاتی تریدرهای فعال در بازار باشد. یک معاملهگر پرایس اکشن باید به قدری در تعریف و تشخیص روندها مهارت به دست آورد که بتواند در شرایط مختلف بازار را ارزیابی کرده و بر اساس آن وضعیت استراتژی معاملاتی خود را تعریف کند.

تعریف روندها بسیار ساده است در شرایطی که قیمت به تدریج شروع به ساخت کفها و سقفهای بالاتر کند اصطلاحا روند صعودی است و وقتی به شکل برعکس به تدریج کفها و سقفهای پایین تشکیل میشود روند نزولی است. معاملهگر در جهت روند و تشخیص زود هنگام روند میتواند سودهای بسیار خوبی در اختیار قرار دهد.

در پرایس اکشن معمولا بعد از پیدا کردن وضعیت روند در یک بازار بهتر است به سیگنالهایی که در جهت روند پیدا میکنید اهمیت بیشتری بدهید و در جهت خلاف روند به بازار ورود نکنید.

مقاومتها و حمایتها

در کنار تمام مواردی که در بالا ذکر شد حمایتها و مقاومتهای بازار نیز نقش بسیار مهم و اساسی در انجام معاملات توسط تریدرها دارد. در واقع این افراد سعی میکنند سطوح مهم با احتمال واکنش قیمت را مشخص کنند، سطوحی که به هر حال در تاریخچه نمودار قیمت است و میتواند سبب تغییر در وضعیت نمودار قیمتی شوند.

الگوهای کلاسیک

یکی دیگر از مواردی که بسیار مورد استفاده قرار میگیرد الگوهای کلاسیک است. الگوهایی مانند پرچم یا Flag، کف و سقف دو قلو، کف و سقف سه قلو، الگوی گوه یا Wedge از جمله مواردی هستند که بسیار مورد توجه پرایس اکشن کاران قرار میگیرد. این ستاپهای معاملاتی به راحتی میتوانند نقاط شکست روند قیمت یا نقاط BO را در اختیار معاملهگر قرار دهد.

با بررسی الگوهای کلاسیک علاوه بر اینکه میتواند شخصیت و ویژگیهای یک الگو را در نظر بگیرید خواهید توانست از آن تارگتهای حدودی رشد قیمتی را نیز به دست آورید.

البته الگوهای دیگری نیز در چارت وجود دارند که مهمترین آنها الگوی سر و شانه است که میتواند در انتهای روندهای نزولی و صعودی ایجاد شود. توجه به الگوی سر و شانه و پیدا کردن سریع خط گردن و بررسی رفتار قیمت در آن محدوده بسیار میتواند در افزایش سود دهی یک معاملهگر پرایس اکشن به کار رود.

مزایا و معایب پرایس اکشن

یکی از مهمترین مزایای پرایس اکشن را میتوان سرعت بسیار بالای جمع بندی و تحلیل یک نمودار دانست در حالی که عدم امکان اتوماتیک سازی معاملات از مواردی است که به عنوان یکی از معایب این روش به شمار میرود. این روش نسبت به بسیاری دیگر از روشها نقاط ورود و خروج دقیقتری را در اختیار قرار میدهد در حالی که اندیکاتورها ابزارهای تاخیری هستند و معمولا بعد از انجام حرکت سیگنال حرکتی را صادر میکنند.

امکان انجام بک تست و ارزیابی روش ارائه شده با استفاده از انواع سیمولاتورهای معاملاتی را داراست و در مقابل عیب آن را میتوان تلاش و تمرکز بیشتر نسبت به روشهای معاملاتی معمول دانست. در شیوههای معاملاتی پرایس اکشن دقیقا میتوانید استراتژی مورد نظر خودتان را تعریف و پیاده سازی کنید اما نکته اینجاست که هر معامله برای شما یک معامله کاملا جدید است که شرایط خاص خودش را دارد و باید نسبت به شرایط برای انجام معامله اقدام کنید.

استراتژیهای معاملاتی پرایس اکشن

در پرایس اکشن استراتژیهای معاملاتی بسیار متفاوت و فراوانی وجود دارند که بتوان از بین آنها روش دلخواه خود را برای انجام معاملات انتخاب کرد. اگر به چند استراتژی محبوب در این حوزه اشاره کنیم برای مثال الگوی چکش، کندلهای درونی بعد از نقاط شکست، الگوی هارامی از جمله این استراتژیها هستند.

هر یک از این استراتژیها ساختاری گرافیکی در روی چارت قیمت ایجاد میکنند که افراد با مشاهده آن در حال حاضر بازار اقدام به انجام معامله میکنند. البته در این استراتژیها باید نقاط ورود و خروج به بازار کامل مشخص شوند و شخص بتواند با اتکا به این استراتژی پاسخ سوالات خود در زمینه بهترین نقاط برای خرید و فروش سهام بدهند.

در مقالات مربوط به الگوهای شمعی و همچنین الگوهای کلاسیک شما را به طور کامل سعی کردیم با این موارد آشنا کنیم و اگر قصد آشنایی با استراتژیهای پرایس اکشن را دارید کافی است نگاهی به این الگوها بیاندازید و به اندازه کافی تمرین کنید تا بتوانید در بازار به راحتی آنها را پیدا کنید و نسبت به آنها اعتماد کافی نیز داشته باشید.

محبوبیت معاملهگری به روش پرایس اکشن

پرایس اکشن معمولا به انجام معاملات کوتاه تا میان مدت تمرکز دارد و معمولا به سراغ انجام معاملات بلند مدت نمیپردازد.

بسیاری از معاملهگران بر این باور هستند که بازار بر اساس الگوهای تصادفی شکل میگیرد و هیچ استراتژی روشن و مشخصی نمیتواند همیشه جوابگو باشد. با ترکیب ابزارهای تحلیل تکنیکال و سابقه جدید قیمت و بر اساس تفاسیری که معاملهگر انجام میدهد روشی به نام پرایس اکشن ایجاد میشود که همانطور که گفته شد محبوبیت زیادی در طی سالیان اخیر کسب کرده است.

از مزایای این روش میتوان به استراتژی معاملات شخصی سازی شده و همچنین انعطاف معاملهگر در اعمال این استراتژی به بازارهای بسیار متفاوت اشاره کرد. میتوان از نرم افزارهای مختلف معاملهگری نیز در این راستا استفاده کرد تا بک تست استراتژی مربوطه را انجام داد. تمام اینها از جمله مواردی هستند که سبب میشود تا بتوان روشی قابل اعتماد برای انجام معاملات ایجاد کرد نه اینکه با دیدی ناقص در بازار به معامله پرداخت.

کلام آخر

پرایس اکشن امروزه محبوبیت بسیاری در بین معاملهگران به دست آورده است. پس میبایست به منظور حصول نتایج مداوم و قابل قبول در بازار به جنبههای مختلف این تحلیل آگاه شد. تحلیل پرایس اکشن دید بسیار خوبی نسبت به تحلیل حال حاضر بازار با توجه به واقعیتهای حاکم بر آن برای شما به ارمغان میآورد.

تلاش کنید تا به ابزارهایی که در این بخش معرفی شدهاند تسلط قابل قبولی داشته باشید و نسبت به انجام تمرین و پیادهسازی آن اهتمام کافی را بورزید.

در مجموعه مقالات پرایس اکشن فردانامه میتوانید هر آنچه که در مورد این روش جذاب نیاز دارید را به دست آورید. با ما همراه باشید.