تابلوخوانی در بورس: ابزاری قدرتمند برای پیشبینی بازار سهام

هر نماد معاملاتی در بورس تهران دارای تابلوی معاملاتی مختص خود است. تحلیلگران بورس تهران تلاش میکنند با استفاده از تحلیل تابلوخوانی، به واقعیتهای پشت پرده این تابلو دست یابند.

تابلوخوانی یکی از ابزارهای تحلیلی موجود در بورس تهران است که برای پیشبینی روند قیمتی نمادهای موجود در این بازار، استفاده میشود. استفاده از این ابزار بهدلیل سادگی، سهولت یادگیری و ساده بودن آن، در میان معاملهگران بسیار رایج است؛ همچنین ذکر این نکته نیز ضروری است که این ابزار، ابزاری است که تنها توسط فعالین بورس مورد استفاده قرار میگیرد و مانند سایر روشهای تحلیلی، (مشابه تحلیل تکنیکال یا تحلیل بنیادی) در بازارهای مالی دیگر کاربرد ندارد. در ادامه به بررسی این روش تحلیلی و همچنین معرفی برخی از تکنیکهای آن خواهیم پرداخت. با فردانامه همراه باشید.

تابلو خوانی و پیشبینی پول هوشمند

پول هوشمند و تحلیل تکنیکال

همانطور که گفته شد، فعالین بورس تهران از این ابزار برای شناسایی پول هوشمند، (Smart Money) استفاده میکنند. پول هوشمند بهاصطلاح پولی است که توسط بازیگران بزرگ بازار مدیریت شده (ازجمله سرمایهگذاران نهادی، صندوقها، متخصصان مالی و…) و ورود و خروجهای آن، سبب شکلگیری حرکات عمدهای را در بازار میشود. روشهای متعددی در تابلوخوانی وجود دارد که با استفاده از آنها میتوان تحرکات این پول را شناسایی کرد که در ادامه به برخی از مهمترین این روشها، اشاره خواهیم کرد؛ اما پیش از ورود به این بحث بهتر است با متغیرهای موجود در تابلوی معاملاتی نمادها آشنا شویم.

آشنایی با تابلوی معاملاتی نمادها

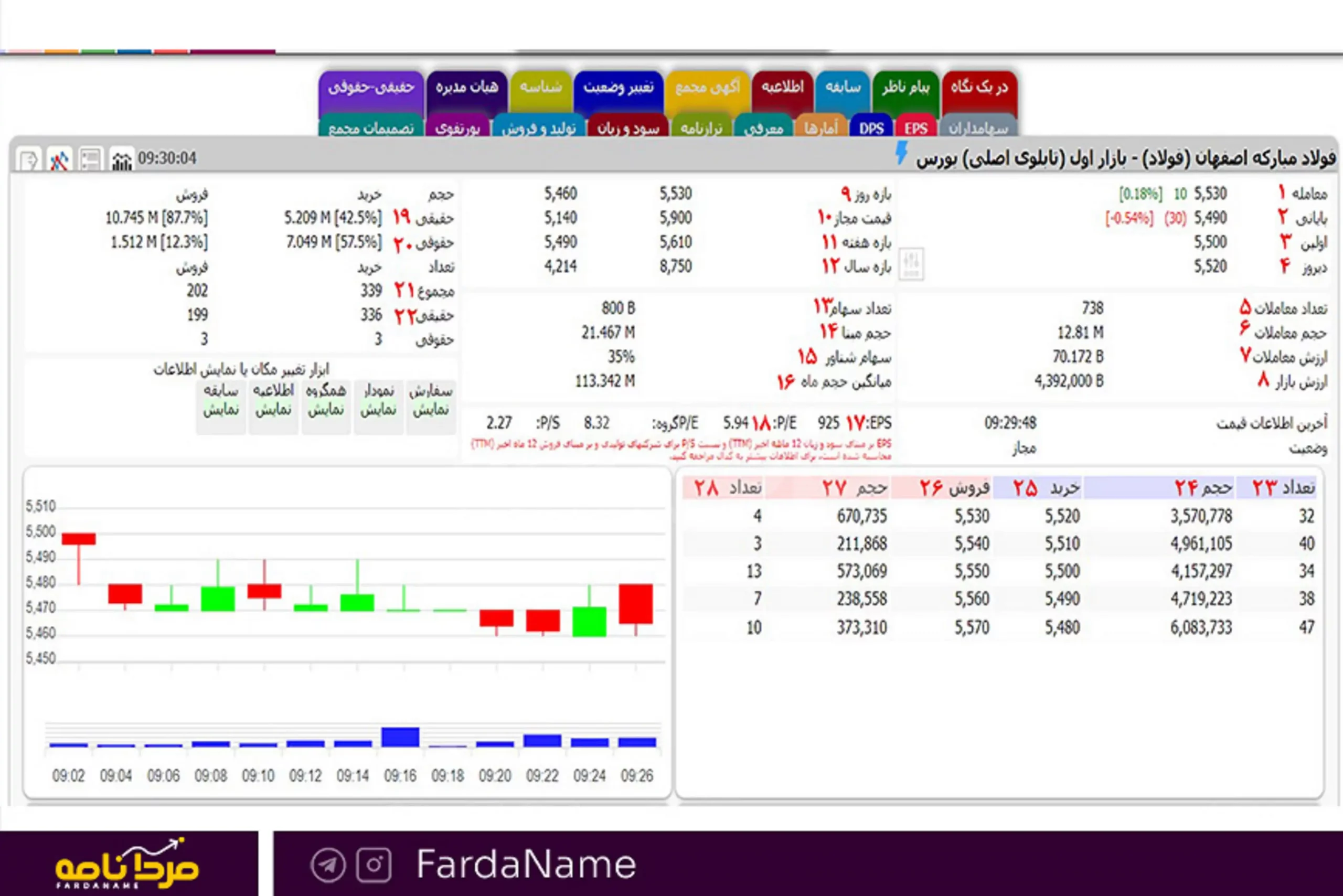

برای مشاهده تابلوی معاملاتی هر نماد باید به سایت “شرکت مدیریت فناوری بورس تهران” مراجعه کرد و پساز آن با جستوجوی نماد مورد نظر خود، تابلوی آن را مشاهده کرد. در تابلوی معاملاتی هر نماد، اطلاعات زیادی مانند قیمت آخرین معامله، ارزش معاملات، تحرکات سهامداران عمده و… نمایش داده میشود. در ادامه میتوان تصویر تابلوی معاملاتی نماد “فولاد” را مشاهده کرد.

همانطور که مشخص است این تابلو دارای اطلاعات زیادی است. در ادامه به بررسی مهمترین اطلاعات موجود در آن خواهیم پرداخت.

تشریح اطلاعات موجود در تابلو معاملاتی

تابلوی معاملاتی نمادها

· 1: منظور از این فیلد، قیمتی است که آخرین معامله نماد در آن صورت گرفته است. در ادامه نیز تغییرات ریالی و همچنین درصد تغییرات مشخص شده است. (نسبت به قیمت آخرین معامله قبلی)

· 2: قیمت پایانی، میانگین موزون قیمتهایی است که معاملات نماد در آن صورت گرفته است. این قیمت مبنا محاسبه صفر تابلوی معاملاتی نماد در روز معاملاتی بعدی است.

· 3: اولین قیمتی که معامله نماد در آن صورت گرفته است.

· 4: این قیمت نمایانگر قیمت پایانی روز معاملاتی قبلی است که همانطور که گفته شد، مبنا محاسبه صفر تابلو در روز مورد اشاره، قرار میگیرد.

· 5: تعداد کل معاملات صورت گرفته نماد را نشان میدهد. برای مثال در صورتی که صد هزار سهم یک شرکت، در دو معامله 30 و 70هزارسهمی بین خریداران و فروشندگان جابهجا شده باشد، این متغیر برابر با دو خواهد بود.

· 6: این فیلد نماینده تعداد سهام مورد معامله میان خریداران و فروشندگان است. در مثال قبلی این متغیر برابر با 100 هزار سهم است.

· 7: ارزش ریالی معاملات صورت گرفته در نماد را نشان میدهد. (B بیانگر میلیارد ریال و M بیانگر میلیون ریال است)

· 8: این پارامتر نشاندهنده ارزش کل سهام شرکت است که از حاصلضرب تعداد سهام شرکت در قیمت پایانی آن، بهدست میآید. (در تابلوی معاملاتی فوق ارزش بازار شرکت فولاد مبارکه 439 همت محاسبه شده است)

· 9 و 10: بازه روز نمایانگر کمترین (سمت چپ) و بیشترین قیمتی (سمت راست) است که معاملات نماد در آن صورت گرفته است؛ همچنین بازه مجاز نیز نشاندهنده دامنه قیمتی است که امکان ثبت سفارش در آن وجود دارد.

· 11 و 12: بازه هفته نشاندهنده کمترین و بیشترین قیمتی است که نماد معاملاتی در یک هفته اخیر تجربه کرده است؛ همچنین بازه سال نیز کمترین و بیشترین قیمتی را نشان میدهد که در یک سال اخیر نماد در آن معامله شده است.

· 13: تعداد سهام بیانگر تعداد کل سهام شرکت است. حاصلضرب این پارامتر در ارزش اسمی هر سهام (1,000 ریال) معادل سرمایه ثبت شده شرکت خواهد بود.

· 14: حجم مبنا بیانگر حداقل تعداد سهامی است که باید مورد معامله قرار گیرد تا قیمت پایانی، بتواند نوسان داشته باشد. (برخی از نمادهای معاملاتی دارای حجم مبنا یک هستند)

· 15: سهام شناور آزاد، مشخصکننده درصد مالکیت صاحبین سهامی است که مالکیت آنها در سهام مورد اشاره، زیر 1درصد است.

· 16: بیانگر میانگین ساده حجم معاملات نماد در یکماهه معاملاتی اخیر آن است.

· 17 و 18: EPS موجود در تابلو، نشاندهنده سود هر سهم تحقق یافته در چهار فصل اخیر است که بهعنوان EPS TTM شناخته میشود؛ همچنین P/E موجود در تابلو نیز، حاصل تقسیم قیمت پایانی نماد به EPS موجود در تابلو است.

· 19 و 20: بیانگر میزان حجم خریدوفروش اشخاص حقیقی و حقوقی و همچنین درصد مشارکت آنها در کل حجم خریدوفروش است.

· 21: در بخش خرید نشاندهنده تعداد کدهای معاملاتی خریدار اشخاص حقیقی و در بخش فروش نیز نشاندهنده تعداد کدهای معاملاتی فروشنده آنها است.

· 22: مشابه پارامتر قبلی است؛ اما برخلاف آن، نشاندهنده تعداد کدهای خریداروفروشنده اشخاص حقوقی است.

· 23، 24 و 25: بهترتیب بیانگر تعداد سفارشات، حجم سفارشات و قیمت سفارشات خرید است. ردیف اول سفارشات خرید، نشاندهنده بهترین قیمتی (بیشترین قیمت) است که خریداران در آن، سفارش خود را وارد کردهاند.

· 26، 27 و 28: مشابه فیلدهای قبلی نشاندهنده تعداد سفارشات، حجم و قیمت سفارشات، اما در خصوص سفارشات فروش است. ردیف اول نیز بیانگر کمترین قیمتی است که فروشندگان سفارشات خود را در آن وارد کردهاند.

علاوهبر اطلاعات مورد اشاره، اطلاعات دیگری مانند تاریخچه معاملات نماد، (در بخش سابقه) اطلاعیههای ناظر، (در بخش اطلاعیهها) تغییرات سهامداران عمده (در بخش سهامداران) و تاریخچه خریدوفروش اشخاص حقیقی و حقوقی (در بخش حقیقی-حقوقی) قابل مشاهده هستند. هر کدام از فیلدهای مورد اشاره دارای کاربرد ویژه خود در تابلوخوانی است که در ادامه به برخی از آنها اشاره میکنیم.

مهمترین کاربردهای تابلوخوانی

کد به کد

یکی از رایجترین کاربردهای تابلوخوانی، شناسایی انواع کد به کدها در معاملات است. بهطور کلی کد به کدها به چهار صورت کد به کد حقیقی به حقوقی، حقوقی به حقیقی، حقوقی به حقوقی و حقیقی به حقیقی انجام میشوند. هدف از کد به کد در معاملات نمادها، میتواند جابهجایی سهام برای آغاز یک حرکت بزرگ و یا فریب معاملهگران بازار باشد. میان کد به کدهای مورد اشاره، کد به کد حقوقی به حقیقی، یک نکته مثبت معاملاتی تلقی شده و همچنین کد به کد حقیقی به حقوقی نیز نکته منفی ارزیابی میشود. ازجمله ویژگیهای شاخص و معمولا مشابه در تمامی کد به کدها معاملات با حجم بالا در روز معاملاتی است که کد به کد در آن انجام شده و جابهجایی حجمهای مشابه در قیمتهای مشابه میان خریداران و فروشندگان است.

سرانه خرید و فروش اشخاص حقیقی

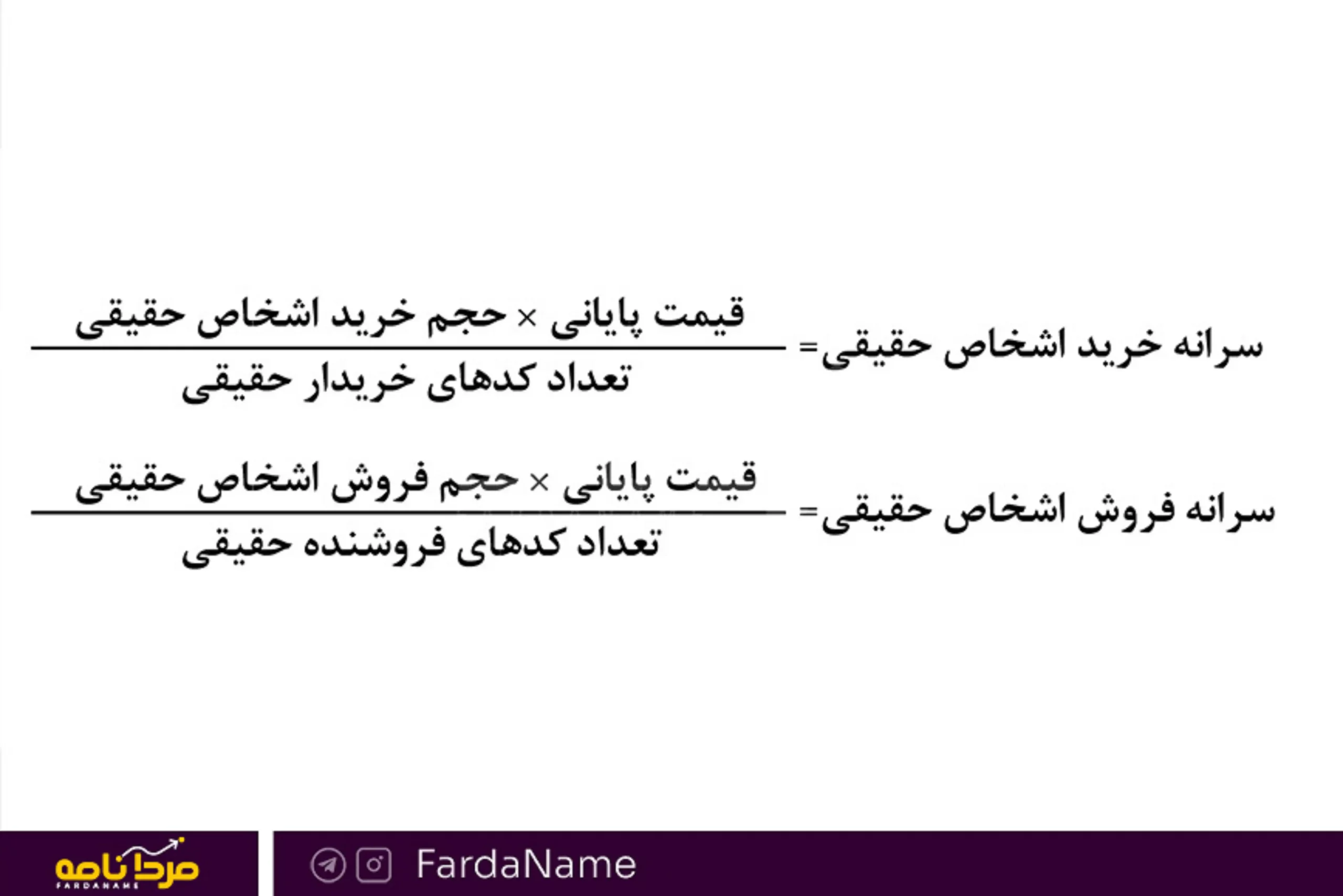

فرمول محاسبه سرانه خرید و فروش اشخاص حقیقی

یکی از روشهای بسیار رایج، برای بررسی ورود و خروج پول هوشمند، برررسی سرانه خریدوفروش اشخاص حقیقی است. سرانه خریدوفروش حقیقیها بهترتیب بیانگر میانگین ریالی ارزش خریدوفروش اشخاص حقیقی است. فرمول محاسبه سرانهها در تصویر زیر نمایش داده شده است.

بهطور کلی بالاتر بودن سرانه خرید نسبت به سرانه فروش، یک نکته مثبت معاملاتی تلقی میشود که وجود چنین موضوعی نشاندهنده اختلاف سرانه مثبت است. (اختلاف سرانه، نشاندهنده اختلاف سرانه خرید اشخاص حقیقی و سرانه فروش آنها است) همچنین با تقسیم سرانه خرید اشخاص حقیقی به سرانه فروش آنها، میتوان متوجه این موضوع شد که قدرت خریداران حقیقی بازار، چند برابر فروشندههای آن است. برای مثال اگر این عدد برابر با دو باشد نشان میدهد، خریداران حقیقی بازار بهطور میانگین بیش از دوبرابر بیشتر از فروشندگان حقیقی بازار، قدرت داشتهاند. (یکی از مشخصههای ورود پول هوشمند، اختلاف سرانه مثبت در کنار حجم معاملاتی قابلتوجه است)

شناسایی میزان نقدشوندگی سهام

نقدشوندگی سهام فاکتور بسیار مهمی است که حتما قبل از ورود به نماد، باید مورد بررسی قرار دهیم. وجود چنین فاکتوری در یک سهام، سبب میشود که سهامی که به آن ورود میکنیم، امکان ورود و خروج در قیمت دلخواه را برای ما فراهم کند. سهامی که دارای فاکتور نقدشوندگی است، دارای درصد شناوری مطلوب است؛ (بین 20 الی 30درصد) همچنین میانگین حجم معاملات یکماهه اخیر آن نیز درصد قابل قبولی از تعداد کل سهام شرکت است.

اردر ترس

یکی از ابزارهایی که بازیگران بازار برای جمعآوری سهام دلخواه خود استفاده میکنند، اردرهای ترس است. در این روش بازیگر یک نماد با وارد کردن سفارش فروش سنگین در تابلوی معاملاتی نماد، اقدام به ایجاد ترس در سهامداران کرده و در نهایت سبب ایجاد تمایل به فروش آنها، در تابلوی معاملاتی نماد میشود. (استفاده از این تکنیک معمولا با حذف و اضافه کردن سفارش فروش در تابلو و یا در زمان وجود صف فروش، اصلاح پارامترهای سفارش در صف و جابهجایی موقعیت آن ممکن میشود)

فیلترنویسی در تابلوخوانی

شناسایی نمادهایی که دارای ویژگیهای اشاره شده، یعنی قابلیت نقدشوندگی باشند، با توجه به تعداد قابلتوجه آنها، غیرممکن است. بنابراین معاملهگران حاضر در بازار نیازمند ابزارهایی هستند که بتوانند با استفاده از آنها، نمادهایی را که دارایی چنین ویژگیهایی هستند بهسرعت، شناسایی کنند. برای دسترسی به پنل فیلترنویسی باید وارد بخش دیده بان بازار در سایت TSETMC شده و در نوار بالا گزینه فیلتر را انتخاب کرد. فیلدهای ساده مورد استفاده در فیلترنویسی در تصویر زیر نمایش داده شدهاند.

پنل فیلترنویسی

جمعبندی

همان طور که اشاره شد، تابلوخوانی یکی از روشهایی است که با استفاده از آن میتوان تحرکات پول هوشمند در بازار بورس تهران را شناسایی کرد. تکنیکهای تابلوخوانی مورد اشاره در مقاله، تنها بخشی از تکنیکهایی است که معاملهگران از آنها استفاده کنند؛ همچنین ذکر این نکته نیز ضروری است که دقت این ابزار کمتر از سایر روشهای تحلیلی است و امکان دستکاری در متغیرهای آن و فریب معاملهگران به این شکل وجود دارد. بنابراین برای افزایش اطمینان از سیگنالهای خریدوفروش صادره، برررسی وضعیت تکنیکال و همچنین بنیادی نماد نیز باید مورد توجه معاملهگران بازار قرار گیرد.

لطفا درمورد پرایس اکشن هرسبکی که مناسب تر برای بورس ایران هست ارائه بدید باتشکر از زحمات شما درجهت ارتقا سطح دانش تلاش میکنید

حتما . سپاسگزاریم از همراهیتون

با سلام و تشکر از توضیحات شما

آیا امکانی است که این 35 فیلد اطلاعاتی در اکسل به صورت لحظه ای واکشی شود و محاسباتی روی آن صورت گیرد ؟