صندوقهای اهرمی یکی از ابداعات بازارهای مالی هستند که بهتازگی وارد بازار سهام ایران شدهاند. این صندوقها بهدلیل قابلیتهای منحصربهفرد خود، مورد توجه سرمایهگذاران قرار گرفتهاند. در ادامه به بررسی این صندوقها میپردازیم و با زیروبم آنها آشنا خواهیم شد.

صندوقهای اهرمی یکی از ابزارهای نسبتاً جدید در بازار سهام ایران هستند. این ابزارها این امکان را به سرمایهگذاران میدهند که در روندهای صعودی بازار سهام از سود مضاعفی که این صندوقها ایجاد میکنند، کمال بهره را ببرند. البته در زمانهایی که روند نزولی در بازار حاکم است، این صندوقها زیان بیشتری به سرمایهگذاران خود تحمیل میکنند که باید به آن توجه کنیم.

به همین دلیل این صندوقها مناسب افرادی هستند که از درجه ریسک بالایی برخوردار بوده و اعتقاد به شکلگیری روند صعودی در بازار سهام دارند. در ادامه به بررسی کامل این ابزار میپردازیم. پس در ادامه با فردانامه برای بررسی این ابزار همراه باشید.

اهرم مالی چه معنایی دارد؟

آشنایی با اهرم مالی

برای آشنایی با صندوقهای اهرمی در ابتدا باید با اهرم مالی یا همان “Financial Leverage” آشنا شد. مطابق تعریفی که سایت Corporate Finance Institute از اهرم مالی ذکر کرده است، اهرم مالی استفاده از بدهی در جهت خرید دارایی با این انتظار است که سود حاصل از سرمایهگذاری بیشتر از هزینه استقراض بدهی دریافتشده باشد. در واقع اهرم مالی این امکان را میدهد که سرمایهگذاران بیشتر از توان و قدرت مالی خود اقدام به سرمایهگذاری در بازار داراییها کرده و به این روش سود خود را افزایش دهند.

برای مثال در نظر بگیرید که با ضریب اهرم مالی یک به دو به انجام معاملهای بپردازیم. در این صورت، در صورتی که بازده ما در حالت عادی ۲۰درصد باشد، این بازدهی به ۳۰درصد در حالت استفاده از این درجه اهرم، افزایش خواهد یافت. استفاده از اهرم همواره با کسب سود همراه نیست. در صورتی که در همین مثال زیان ۲۰درصدی در حالت عادی به ما تحمیل شود، در حالتی که از اهرم مذکور استفاده کرده باشیم، این زیان به بیش از ۳۰درصد افزایش خواهد یافت.

آشنایی با صندوقهای اهرمی

همانطور که مشاهده کردید، استفاده از اهرم مالی امکان کسب سود یا زیان مضاعفی را برای سرمایهگذاران بههمراه دارد. اهرم مالی در بازار بورس تهران تنها بهشکل دریافت اعتبار از کارگزاریها برای سرمایهگذاران در دسترس است. صندوقهای سهامی بازار اما بهدلیل دستورالعملهای سازمان بورس نمیتوانند از اهرم در معاملات خود استفاده کنند.

صندوقهای اهرمی دراینحال در پاسخ به نیاز به وجود اهرم مالی در صندوقهای سهامی، ایجاد و توسعه یافتند. در واقع با استفاده از این ابزار تمامی افراد میتوانند از اهرم مالی در معاملات خود استفاده کنند. این صندوقها از نوع صندوقهای سهامی هستند؛ اما با این تفاوت که از اهرم مالی استفاده کرده و قدرت مالی آنها به این دلیل، بیشتر از صندوقهای سرمایهگذاری سهامی عادی است.

همانطور که اشاره کردیم این صندوقها در دسته صندوقهای «در سهام» قرار میگیرند و به همین دلیل باید اکثر منابع تحت مدیریت خود را در سهام سرمایهگذاری کنند. سرمایهگذاری حداقل 70درصد از منابع این صندوقها در سهام اجباری است. صندوقهای اهرمی بهعنوان ابزارهای نسبتا جدیدی در بورس تهران شناخته میشوند.

اولین صندوق اهرمی که فعالیت خود را در بازار سهام ایران آغاز کرد، صندوق اهرمی با نماد «اهرم» از گروه مالی کاریزما بود. این صندوق در پاییز ۱۴۰۰ پذیرهنویسی شد و در زمستان ۱۴۰۰نیز فعالیت خود را آغاز کرد. دلیل وجود اهرم در صندوقهای اهرمی به سازوکار فعالیت این صندوقها باز میگردد. در ادامه به بررسی این سازوکار میپردازیم.

سازوکار صندوقهای اهرمی

سازوکار فعالیت صندوقهای اهرمی

همانطور که اشاره کردیم دلیل وجود اهرم مالی در صندوقهای اهرمی به مکانیزم فعالیت آنها باز میگردد. این صندوقها برای ایجاد اهرم مالی مورد اشاره از دو نوع واحدهای عادی و ممتاز استفاده میکنند. در ادامه به بررسی این واحدها میپردازیم.

- واحدهای عادی: واحدهای عادی صندوقهای اهرمی واحدهایی هستند که کسب سود حداقلی برای آنها تضمین شده است. تضمین دریافت سود حداقلی برای این واحدها توسط سرمایهگذارانی انجام میشود که در واحدهای ممتاز سرمایهگذاری کردهاند. حداقل و حداکثر سود تضمین شده مورد اشاره در اساسنامه صندوقها ذکر میشود.برای مثال در صورتی که این بازده برای یک صندوق حداقل ۲۰ و حداکثر ۳۰درصد تعیین شده باشد، به این معنی است که درصورتیکه بازده صندوق بیش از ۳۰درصد باشد، حداکثر ۳۰درصد نصیب سرمایهگذاران واحدهای عادی خواهد شد و اگر این بازده کمتر از ۲۰درصد نیز باشد، حداقل بازده توافق شده که همان ۲۰درصد است، نصیب این سرمایهگذاران میشود. همچنین در صورتی که بازده مورد اشاره بین ۲۰ الی ۳۰درصد باشد، دقیقاً همان مقدار بازده برای سرمایهگذاران واحدهای عادی لحاظ میشود.همانطور که اشاره کردیم تضمین پرداخت سود مورد اشاره این واحدها بر عهده سرمایهگذاران واحدهای ممتاز است. در واقع اهرم ایجاد شده در این صندوقها به استفاده از منابعی باز میگردد که سرمایهگذاران عادی آن را فراهم کردهاند. سرمایهگذاران این واحدها در ازای فراهم کردن این منابع سود تضمین شدهای را دریافت خواهند کرد.

با توجه به سازوکار مورد اشاره، این واحدها مناسب افراد ریسکگریزی هستند که تمایل به دریافت سود ثابت و مشخص دارند. نحوه خریدوفروش این واحدها بهصورت صدور و ابطالی بوده و این واحدها قابلیت خریدوفروش در تابلوی بورس را ندارند.

بازده تضمین شده مورد اشاره برای واحدهای عادی در میان صندوقهای اهرمی متفاوت بوده و به میزانی بستگی دارد که در اساسنامه صندوقها ذکر شده است. برای مثال در اساسنامه صندوق اهرمی «توان» گروه مالی مفید، بازده یاد شده حداقل ۲۵درصد و حداکثر ۲۸درصد تعیین شده است.

- واحدهای ممتاز: واحدهای ممتاز صندوقهای اهرمی به دو نوع واحدهای ممتاز عام (ممتاز نوع اول) و واحدهای ممتاز خاص (ممتاز نوع دوم) طبقهبندی میشوند. واحدهای ممتاز عام، واحدهایی هستند که در اختیار سرمایهگذاران ریسکپذیر بوده و بهصورت روزانه قابلیت خریدوفروش در تابلوی معاملاتی بورس را دارند. (بهاصطلاح این واحدها ETF یا قابل معامله در بورس هستند)

میزان بازده این واحدها متغیر بوده و بازده کسبشده توسط آنها، بستگی به عملکرد مدیر صندوق در کسب بازدهی برای صندوق دارد. در واقع بعد از پرداخت سود سرمایهگذاران واحدهای عادی، میزان سود باقیمانده بهعنوان سود این افراد لحاظ میشود.

واحدهای ممتاز خاص نیز واحدهایی هستند که در اختیار مؤسسان صندوق بوده و در مجامع صندوق حق رأی دارند. این واحدها امکان نقلوانتقال در بورس را نداشته و برای انتقال مالکیت آنها نیز سازوکار مشخص و معینی وجود دارد.

خالص ارزش دارایی (NAV) واحدهای ممتاز صندوقهای اهرمی از طریق فرمول زیر محاسبه میشود.

فرمول محاسبه خالص ارزش داراییهای واحدهای ممتاز

همچنین سود سهامداران ممتاز این صندوقها از طریق فرمول زیر محاسبه میشود.

فرمول محاسبه سود سهامداران ممتاز

نسبت واحدهای ممتاز به عادی نسبتی است که تعیینکننده میزان اهرم صندوقهای اهرمی است. مقدار این نسبت در اساسنامه صندوقها ذکر میشود و مدیر صندوق بنابر تشخیص خود از وضعیت بازار میتواند مقدار این نسبت را تغییر دهد.

همانطور که اشاره کردیم این واحدها در ازای قرار دادن منابع واحدهای عادی در صندوق، پرداخت سود ثابت و مشخص را برای آنها تضمین کردهاند. در ادامه به بررسی یک مثال کاربردی از نحوه فعالیت این صندوقها و نحوه توزیع سود میان واحدهای آنها خواهیم پرداخت.

مثالی از سازوکار صندوقهای اهرمی

یک صندوق اهرمی را در نظر بگیرید که در پذیرهنویسی خود منابع مورد نیاز را برای ۱۰۰ میلیارد تومان واحد عادی و ۵۰ میلیارد تومان واحد ممتاز جذب کرده است. (میزان اهرم صندوق مورد اشاره در حداکثرترین میزان خود یعنی 3 واحد فرض شده است.) این صندوق تضمین پرداخت سود حداقل ۲۰درصد و حداکثر ۲۵درصد را برای سهامداران واحدهای عادی تضمین کرده است.

درصورتیکه صندوق در یک روز با رشد ۵درصدی مواجه شود، صندوق مورد اشاره باید ۰.۰۶درصد (معادل ۲۵درصد سالیانه) از سود حاصله را میان سهامداران واحدهای عادی توزیع کند. (زیرا صندوق در معادل یک ساله، بیشتر از حداکثر سود ۲۵درصدیِ تعیین شده سود ساخته است.)

میزان سود باقیمانده متعلق به سرمایهگذاران واحدهای ممتاز است. در ادامه میتوان بازده این صندوق را در روزهای اول و دوم با فرض کسب سود ۵درصدی در دو روز متوالی، برای هر یک از واحدهای آن مشاهده کرد.

مثالی از رشد صندوقهای اهرمی و میزان بازده کسب شده توسط واحدهای عادی و ممتاز در این شرایط

همانطور که مشاهده میکنید با رشد صندوق و افزایش NAV آن شاهد کاهش نسبت اهرمی صندوق هستیم. دلیل این موضوع به رشد بیشتر ارزش واحدهای ممتاز در مقابل واحدهای عادی باز میگردد. این موضوع سبب کاهش نسبت واحدهای ممتاز به عادی شده و در ادامه میزان اهرم صندوق را کاهش خواهد داد.

در شرایطی که صندوق فرضی ما با افت ۵درصدی روزانه در دو روز متوالی مواجه شود، در روز اول زیان ۱۵درصدی و در روز دوم زیان ۱۶.۹درصدی نصیب سرمایهگذاران واحدهای ممتاز خواهد شد. بازده واحدهای عادی در مثال مورد اشاره بهدلیل ثبت بازده کمتر از 20درصد، 0.05درصد بهصورت روزانه خواهد بود. (معادل ۲۰درصد سالیانه)

دلیل کسب این بازدهی توسط واحدهای عادی این است که میزان بازده صندوق در سال مورد اشاره کمتر از ۲۰درصد خواهد شد و به همین دلیل حداقل بازدهی که برای این واحدها در نظر گرفته شده است، نصیبشان میشود. در ادامه میتوان میزان بازده ثبتشده توسط این صندوق را با فرض افت ۵درصدی آن در دو روز متوالی، برای هر یک از انواع واحدهای آن مشاهده کرد.

مثالی از ثبت بازده منفی در صندوق اهرمی و میزان بازده کسب شده توسط واحدهای عادی و ممتاز در این شرایط

همانطور که مشاهده میکنید در شرایطی که شاهد افت صندوق هستیم، ضریب اهرم صندوق در گذر زمان افزایش یافته و میزان زیان تحمیل شده به سرمایهگذاران واحدهای ممتاز، پیش از پیش افزایش خواهد یافت. از این موضوع بهعنوان یکی از معایب صندوقهای اهرمی یاد میشود. در ادامه به بررسی اهرم صندوقها پرداخته و با فرمول محاسبه آن، آشنا خواهیم شد.

نحوه محاسبه اهرم در صندوقهای اهرمی

همانطور که مشاهده کردید میزان اهرم صندوقهای اهرمی به نسبت واحدهای ممتاز به عادی آنها بستگی دارد. هر چه میزان این نسبت بیشتر باشد، درجه اهرم مالی صندوقها نیز افزایش خواهد یافت. سقف این نسبت در اساسنامه صندوقها ذکر میشود که در عمده صندوقها دو واحد اعلام شده است. همچنین میزان اهرم مورد استفاده توسط مدیران صندوقها با توجه به شرایط بازار تعیین شده و مقدار ثابت و مشخصی ندارد.

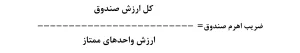

بهطور کلی برای محاسبه اهرم مالی صندوقها باید از نسبت ارزش کل صندوق به ارزش واحدهای ممتاز آن استفاده کرد. فرمول محاسبه اهرم در این صندوقها را در ادامه میتوان مشاهده کرد.

فرمول نحوه محاسبه اهرم در صندوقهای اهرمی

با توجه به اینکه میزان اهرم بهکاررفته در این صندوقها بستگی به میزان درصد سهام موجود در پرتفوی آنها دارد، برای محاسبه ضریب اهرم بالقوه صندوقها باید مقدار محاسبه شده از فرمول بالا را در مقدار درصد سهام موجود در پرتفوی آنها کرد. در ادامه نگاهی به صندوقهای اهرمی فعال در بازار سهام ایران خواهیم داشت و ضریب اهرمی آنها را نیز بررسی خواهیم کرد.

نگاهی به صندوقهای اهرمی فعال در بازار سهام کشور

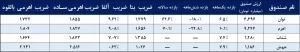

درحالحاضر چهار صندوق اهرم (از گروه مالی کاریزما)، توان (از گروه مالی مفید)، شتاب (از گروه مالی آگاه) و جهش (از گروه مالی مفید) در بازار بورس ایران فعال هستند. ارزش کل این چهار صندوق ۱۶ هزار و ۱۰۵ میلیارد تومان بوده و بهترتیب ارزش خالص واحدهای ممتاز و عادی آنها نیز ۸ هزار و ۵۴۴ میلیارد تومان و ۷ هزار و ۵۶۱ میلیارد تومان است.

در ادامه میتوان ارزش کل این صندوقها، بازده کسب شده توسط آنها، ضریب آلفا و مقدار اهرم مالی (ساده و بالقوه) آنها را مشاهده کرد.

اطلاعاتی از صندوقهای اهرمی فعال در بازار سهام

همانطور که مشخص است صندوق «اهرم» دارای بیشترین منابع تحت مدیریت بوده و صندوق «شتاب» نیز کمترین منابع تحت مدیریت را در اختیار خود دارد.

بیشترین ضریب بتا (بیانگر ریسک صندوق و میزان همگرایی نوسانات آن با شاخص کل است) در صندوقهای مورد اشاره مربوط به صندوق «اهرم» بوده و کمترین آن نیز متعلق صندوق «جهش» است. در نهایت بیشترین میزان ضریب اهرمی بالقوه در میان صندوقهای اهرمی متعلق به صندوق «جهش» و کمترین آن نیز به صندوق «شتاب» تعلق دارد.

مزایا و معایب صندوقهای اهرمی

آشنایی با مزایا و معایب صندوقهای اهرمی

پس از آشنایی کامل با صندوقهای اهرمی در ادامه به بررسی مزایا و معایب آنها خواهیم پرداخت. در ابتدا به بررسی مزیتهای این صندوقها میپردازیم.

- اهرم مالی: مهمترین مزیت صندوقهای سرمایهگذاری اهرمی، وجود اهرم مالی در آنها است. در واقع این صندوقها به تمامی سرمایهگذاران این امکان را میدهند که قدرت معاملاتی خود را افزایش داده و بیشتر از آن به کسب بازدهی بپردازند.

- مدیریت حرفهای دارایی: با سرمایهگذاری بر روی صندوقهای اهرمی امکان استفاده از مدیریت حرفهای منابع که مدیران صندوق به ارمغان میآورند، وجود خواهد داشت. این مدیران با توجه به پیشبینی خود از وضعیت آتی بازار، ضریب اهرمی صندوق را در شرایط مختلف تغییر داده و به این صورت بیشترین بازدهی را در بازارهای صعودی نصیب سرمایهگذاران خود خواهند کرد.

همچنین در ادامه نیز میتوان با برخی از معایب این صندوقها آشنا شد.

- تغییرات اهرم مالی: همانطور که مشاهده کردید در روندهای صعودی بهدلیل افزایش ارزش واحدهای ممتاز در مقابل واحدهای عادی، شاهد کاهش اهرم مالی هستیم. همچنین در زمانی که بازار در روند نزولی قرار دارد بهدلیل کاهش ارزش واحدهای ممتاز در مقابل واحدهای عادی، ضریب اهرم مالی افزایش مییابد.

این موضوع سبب میشود که معاملهگران بازار در روندهای صعودی با عدمالنفع مواجه شده و در روندهای نزولی نیز زیان دوچندانی نصیبشان شود. - عدم وجود بازارگردان: یکی از مهمترین معایب صندوقهای اهرمی عدم وجود بازارگردان در آنها است. این موضوع سبب شکلگیری حباب قیمتی در صندوقهای مورد اشاره شده و از میزان نقدشوندگی آنها نیز کاسته میشود.

- احتمال زیان قابلتوجه: همانطور که مشاهده کردید استفاده از اهرم مالی در این صندوقها بهعنوان یک چاقوی دو لبه محسوب میشود. وجود اهرم مالی در این صندوقها در کنار امکان کسب بازدهی دوچندان در روندهای صعودی، احتمال تحمیل زیان مضاعف در روندهای نزولی را هم دارد.

صندوقهای اهرمی مناسب چه افرادی هستند؟

همانطور که مشاهده کردید واحدهای عادی صندوقهای اهرمی بهدلیل وجود سود تضمین شده، مناسب افرادی است که بهاصطلاح ریسک گریزند؛ اما در مقابل واحدهای ممتاز این صندوقها برای افرادی مناسب است که پیشبینی میکنند دوران رونق بورس فرارسیده است و در کنار این موضوع میزان ریسکپذیری آنها هم بالاست. در ادامه به بررسی نحوه خریدوفروش واحدهای این صندوق خواهیم پرداخت.

نحوه خریدوفروش صندوقهای اهرمی

با توجه به ماهیت صدور و ابطالی واحدهای عادی، برای خریدوفروش این واحدها باید به سایت صندوق و یا سوپر مارکتهای صندوقها، مراجعه کرد. در مقابل اما برای خریدوفروش واحدهای ممتاز عام با توجه به قابلیت معامله در بورس آنها، باید از طریق تابلوی بورس و از طریق جستجوی نمادشان به سراغ خریدوفروش آنها رفت.

سخن پایانی

صندوقهای اهرمی یکی از ابداعات بازارهای مالی هستند که تلاش میکنند تا نیاز افراد ریسکپذیر به استفاده از اهرم در معاملاتشان را پوشش دهند. این ابزار علیرغم عمر بالای خود در جهان، اما بهتازگی در ایران معرفی و ایجاد شده است. درحالحاضر بیش از چهار صندوق اهرمی در بازار سهام ایران فعالند و بهنظر میرسد در آینده تعداد این صندوقها افزایش یابد. اگر برای سرمایهگذاری در این صندوقها مردد هستید، میتوانید از مشاوره سرمایهگذاری فردانامه استفاده کنید.